新能源汽车连接器行业发展新趋势

电子连接器是在各类电子系统中实现器件与器件、组件与组件、系统与系统之间进行电气连接和信号传递作用的基础元器件,是构成一个完整系统所必不可少的部件。

按照传输的介质不同,连接器可以分为电、微波射频、光连接器,不同类别的连接器功能和应用领域如下:

表1:电子连接器的分类

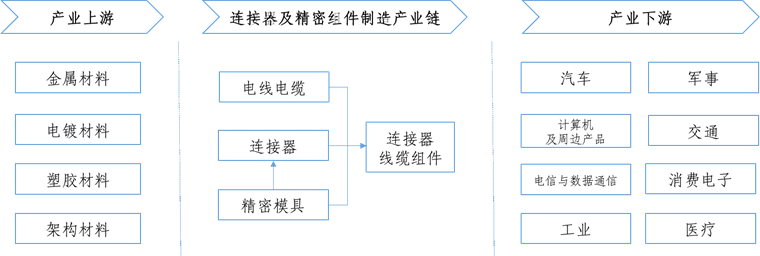

电子连接器产业链上游以金属材料、电镀材料、塑胶材料以及架构材料为主;产业链中游以连接器及精密组件制造产业链为主,通过车床加工、电镀加工、绝缘体零件、精密模具制作,压铸成型,最后制成连接器成品;产业链下游几乎涵盖电子工业全领域。

图3:电子连接器制造产业链环节

电子连接器企业主要分布在珠三角和长三角地区

根据前瞻产业研究院数据显示,国内3C、汽车产业主要集中在珠三角地区和长三角地区,为了提供配套支持,国内连接器最重要的生产中心和销售地域也是这两个区域。

图4:电子连接器制造企业热力分布图

汽车领域系全球电子连接器最大的应用场景

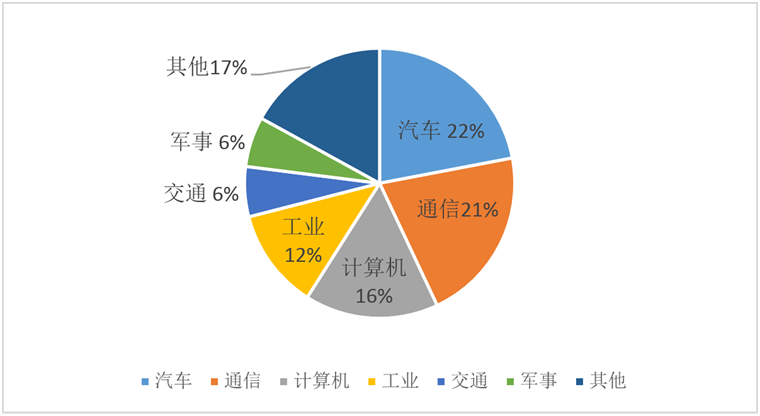

按照连接器应用领域来看,作为复杂产品模块化设计产生的必需品,连接器现已广泛应用于汽车、通信、计算机等消费电子、工业、交通等领域。汽车领域系全球连接器最大应用场景,主要是以电连接器为主,但是随着汽车智能化、网联化发展,车载射频连接器也开始应用。

图5:全球连接器应用领域划分的市场占比情况

数据来源:Bishop&associates Inc,前瞻产业研究院整理

按照传输介质的不同,汽车连接器可以分为传输交换数据信号的高速连接器和传输交换电流的电连接器,根据工作电压的不同,电连接器可以进一步划分为低压连接器和高压连接器。

表2:汽车连接器的分类

新能源汽车国产自主品牌崛起,为本土连接器厂商提供发展机遇

汽车连接器相比其他类型连接器发展潜力巨大,在新能源汽车井喷式的发展之下,汽车连接器有望迎来大规模放量。根据中国汽车工业协会数据,2021年我国新能源汽车销量约351万辆,同比增长 165.10%,连续7年位居全球第一。2022年上半年,新注册登记新能源汽车220.9万辆,与去年上半年相比增加110.6万辆,增幅100.26%,创历史新高。汽车工业由于运输不便,通常与当地配件厂合作,集群效应与消费电子相比更加显著,中国是全球最大的新能源汽车生产国和新车消费市场,自主品牌在新能源汽车领域的快 速崛起为本土连接器厂商提供发展机遇。

另外,从供应链稳定性角度看,本土厂商供货更具保障,交货周期通常为2-4周,而受疫情影响,海外厂商近两年交货周期由此的6-12周甚至延长至20-30周。同时中美贸易争端等国际复杂经济政治形势及国家“经济内循环”的政策导向使越来越多车企寻求本土供应链以保证供货稳定,加速国产替代。

新能源汽车智能网联趋势,促使连接器需求爆发性增长

传统燃油车单车所用连接器数量约为500个,而新能源汽车单车将运用800-1000个连接器,车载连接器数量需求翻番。汽车电动化、智能化、网联化趋势下,汽车电子应用将从中高端车型向低端车型渗透,在整车制造成本中的占比不断提高,在新能源整车中成本占比达到45%-65%。汽车连接器作为各个电子系统连接的信号枢纽,广泛应用于动力系统、车身系统、信息控制系统、安全系统、车载设备等方面。新能源汽车电气系统除了增加高压电气系统外,还包括了低压电气系统及CAN 通讯信息网络系统,同时汽车功能增多将带动相应ECU、传感器等部件增长,需要低压数据网络以更加可靠安全的方式工作,连接器应用数量增多。

图6:新能源汽车连接器应用分布

资料来源:公开资料,前瞻产业研究院整理

新能源汽车的爆发性增长,催生了车载连接器发展的新趋势

趋势一:新能源汽车换电模式刺激换电连接器发展

目前,新能源汽车主要有充电与换电两种能源补给模式,这两种补能模式的载体一种是充电桩,另一种是换电站。与充电桩的充电模式不同,换电是通过集中型充电站对大量电池集中存储充电,同时在电池配送站内直接完成对电动车进行电池更换。

随着我国新能源汽车保有量越来越大,以充电为目前主要补电的模式,矛盾日益凸显。很多电动汽车的慢充时间都在8小时左右,部分车型则超过10小时。部分车型的快充时间能够缩短至30 分钟,但很多车型的快充时间仍会长达2小时。在这样的背景下,仅数分钟即能完成换电的换电模式的优势大大凸显。换电模式作为一种补能的有效形式被提到重要位置,利好不断。

在新能源汽车换电模式的应用上,换电连接器是电池包唯一的电接口,需要同时提供高压、低压、通信及接地的混装连接。在快速换电过程中,电池与整车配合存在误差,换电连接器需要具备浮动补偿能力。此外,因为更换电池频率较高,换电连接器还需要满足高寿命、低维护成本的要求。

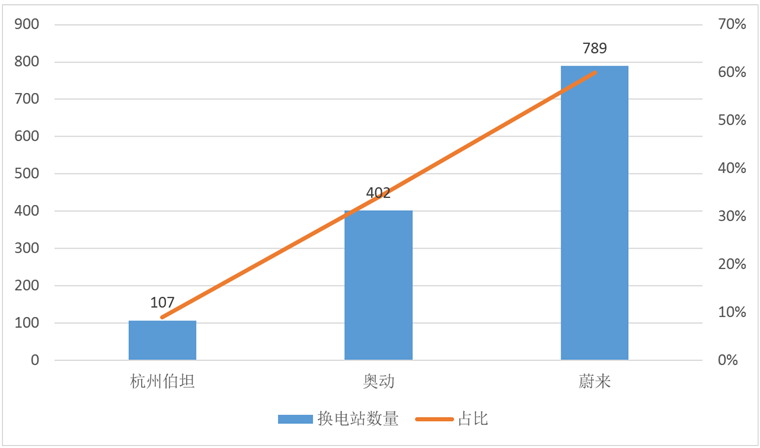

根据中国充电联盟数据显示,2021年我国换电站保有量达到 1298座,较2020年底的555座翻了一番。目前已有换电站的企业,有蔚来汽车、奥动新能源、杭州伯坦。越来越多的企业开始投资建设换电站,纷纷公布未来五年的换电站建设计划,排除双方合作建站(如中石化、国家电投等将与蔚来、奥动新能源合作建设)导致的计数重叠,并考虑暂未公布具体规划的企业,换电站数量在 2025年将达到2-3万座。

根据前瞻产业研究院数据,截止2021年6月,我国充电桩保有量超过194万台,但从事换电产业链的企业不足20家。2020年以来,国家发布多项支持换电模式政策助力换电行业规范发展,2020年4月,财政部等四部委联合发布了《关于完善新能源汽车推广应用财政补贴政策的通知》,30万以上新能源汽车不享受补贴,但“换电模式”车辆不受此规定。2021年10月,工信部印发《关于启动新能源汽车换电模式应用试点工作的通知》,决定在13个城市启动新能源汽车换电模式应用试点工作。同时我国汽车行业在换电领域制定的首个基础通用国家标准《电动汽车换电安全要求》于 11 月起开始实施。

图7:2021年主要换电运营商换电站数量(座)及占比

数据来源:中国充电联盟,前瞻产业研究院整理

换电连接器有望成为行业标配,一方面因为换电模式电动车渗透率的提升,另一方面对于非换电模式的电动车厂家采用换电方案将实现车电分离,有利于后期电池的升级、维护和回收。未来大量电动车电池淘汰后,有望进入储能领域进行二次利用,建立统一的连接器接口标准成为行业的重点。从车厂的规划来看,明年推出非补能形式的换电方案的车型将越来越多,未来有望成为行业标配。从目前行业应用情况来看,换电连接器乘用车单车价值范围500-1200元,商用车单车价值2500-3000元之间,换电方案普及将大幅提升电动车连接器总体市场规模。

趋势二:新能源汽车电动化促使高压电子连接器的发展

新能源汽车的电动化在持续快速的发展,其内部电气连接部件的要求也逐渐提高,与传统燃料汽车相比,电动汽车往往有较高的电压和电流平台。高压连接器作为新能源汽车的“血管”,是汽车高压系统中较为核心的组件之一,主要应用于DC、水暖PTC充电机、风暖PTC、直流充电口、动力电机、高压线束、维修开关、逆变器、动力电池、高压箱、电动空调、交流充电口等。我国新能源汽车的销量增长带动高压连接器持续放量。

高压连接器的材料成本以及屏蔽、阻燃要求等性能指标高于传统的低压连接器,因此新能源汽车单车使用连接器价值远高于低压连接器。纯电动乘用车单车使用连接器价值区间为3000元左右,纯电动商用车单车使用连接器价值区间为8000元左右。按照2022年新能源汽车550万辆的销量预估,今年车载高压连接器市场规模将突破160亿元。

为了提高补能效率,大功率快充成为各车企的研发重点。相较于400V架构,切换800V架构能够使充电时间减少一半。目前小鹏汽车、广汽埃安、吉利极氪、理想汽车、北汽极狐等车企都已经布局800V快充技术,将在2022年陆续实现量产。从400V增至 800V对连接器的可靠性、体积和电气性能提出了更高要求,其在机械性能、电气性能、环境性能三方面均将持续提升。升压后,高压连接器将重新选型,增加大功率快充接口及400V到800V的转化接口,带动高压连接器单车价值量上升。

趋势三:新能源汽车智能化加速智能网联连接器发展

根据《智能网联汽车技术路线图2.0》规划,到2025年,国产 L2级、L3级自动驾驶的智能网联汽车将占汽车总销量的50%;到 2030年,国产L2级、L3级自动驾驶的智能网联汽车在销量中的占比达到70%,L4级自动驾驶车型占比达到20%。

根据高工智能汽车研究院数据显示,2021年全年国内新车搭载前向ADAS(高级驾驶辅助系统)上险量为807.89万辆,同比增长 29.51%。其中L2级ADAS新车搭载上险量为395.62万辆,同比上年同期增长77.65%,而L2+级 ADAS 新车全年的上险量也已经呈现出快速攀升的态势。

图8:2020-2025年我国乘用车ADAS各分级占比

数据来源:高工智能汽车研究院,前瞻产业研究院整理

智能驾驶系统需要将超声波雷达、毫米波雷达、摄像头、激光雷达、网关、VCU、天线、GPS、5G 通信等进行互连。随着高级别ADAS的渗透率快速提升,车载传感器用量增加,数据传输要求(高速高频大数据量)相应提高,智能网联连接器使用量也随之增长。以L1及以下功能的单车智能网联连接器价值为200元,L2及以上功能的单车智能网联连接器价值为800元进行推测,2022年我国车载智能网联连接器市场规模将突破60亿元。

结语:技术的进步以及产品的更新迭代,都跟随着终端市场需求的变化,车载连接器市场也随着我国新能源汽车蓬勃增长的消费趋势不断变化,随着我国新能源汽车品牌国产化,我国车载连接器市场也将迎来爆发性增长,有望在高端连接器市场领域实现弯道超车。

前瞻产业研究院专业提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务