2024年中国社区团购行业细分市场分析——生鲜团购市场盈利空间大【组图】

行业主要上市公司:苏宁易购(002024.SZ);大东方(600327.SH);国联水产(300094.SZ)

本文核心数据:社区团购需求结构;生鲜商品分品类的加价率与损耗率;不同生鲜零售模式盈利能力分析

社区团购品类需求结构分析:生鲜商品需求量最大

我国社区团购的消费品类广泛,覆盖了蔬菜、水果、粮油到日用品、家电等不同的品类。根据申万宏源的调研结果,水果、蔬菜和肉禽蛋奶等生鲜商品为我国需求量排名前三的社区团购商品品类,日用百货等非生鲜品类的需求量远低于生鲜商品。

社区团购有效降低减缓生鲜产品库存损耗

在传统电商市场和零售市场,生鲜产品的加价率和损耗率较高,主要受很多品类保质期过短,很难进行较好的库存管理等因素影响。而社区团购是把生鲜线上化和用户下沉都实现的一种社区电商+生鲜电商模式。社区团购以生鲜作为引流品,对比传统电商更好的实现了生鲜线上化。其预售模式能够有效降低生鲜产品库存,从而减缓库存损耗。社区团购对于前端的店家来说负担较低:C端用户通过平台下单付款,货物次日到达。此外,批量获取需求后,平台能够在向上游采购时压低成本,使加价率降低。

生鲜社区团购盈利能力优于其他模式

对于传统生鲜电商,生鲜社区团购是在生鲜领域最可能盈利的一种模式。主要原因是生鲜社区团购UE模型中,在前端投入较少,同时客流量成本相对较低。而相比前置仓,生鲜社区团购创新点在于通过社区团购来低成本引流,解决了前置仓的流量问题,在一定程度上环节了单经济模型前期投入过高且后期流量难以维持带来的难以跑通的问题。

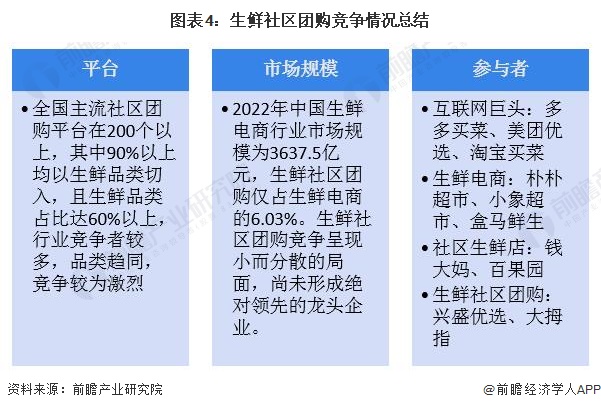

生鲜社区团购竞争情况分析:行业规模尚未形成,竞争较为激烈

目前我国主流社区团购平台在200个以上,其中90%以上均以生鲜品类切入,从参与者类型来看,参与者众多,包括互联网巨头、传统生鲜电商、新型的生鲜电商、社区生鲜店、原生创业型社区团购平台等。整体来看,2022年中国生鲜电商行业市场规模为3637.5亿元,生鲜社区团购仅占生鲜电商的6.03%,行业规模尚未形成,竞争呈现小而分散的局面,尚未形成绝对领先的龙头企业。

更多本行业研究分析详见前瞻产业研究院《中国社区团购行业商业模式创新与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务