干货!2021年中国生鲜电商行业企业对比:每日优鲜VS叮咚买菜 谁是中国“生鲜电商之王”?

行业主要上市企业:目前国内生鲜电商行业的上市公司主要有每日优鲜(MF)、叮咚买菜(DDL)、华英农业(002321)、金字火腿(002515)、光明地产(600708)、苏宁以后(002024)

本文核心数据:叮咚买菜、每日优鲜生鲜电商业务布局历程、叮咚买菜、每日优鲜核心指标对比、叮咚买菜和每日优鲜GMV、叮咚买菜和每日优鲜单用户月均交易订单量

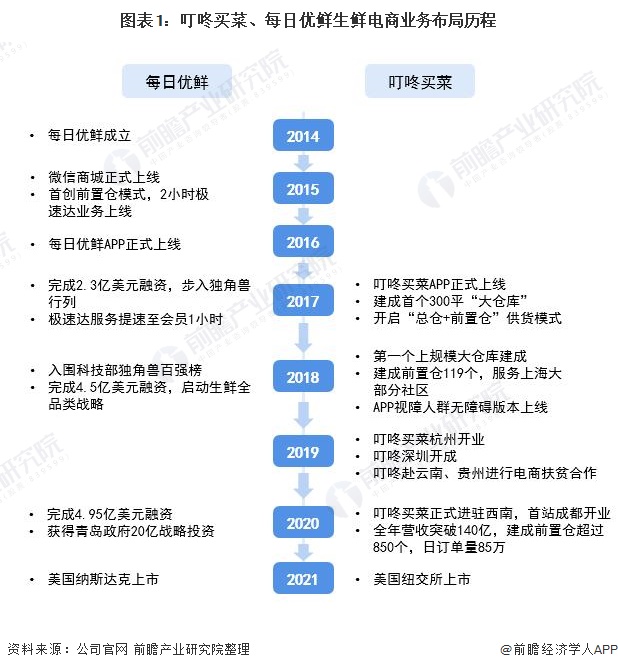

1、叮咚买菜VS每日优鲜:生鲜电商业务布局历程

生鲜电商指用电子商务的手段在互联网上直接销售生鲜类产品,如新鲜水果、蔬菜、生鲜肉类等。生鲜电商随着电子商务的发展大趋势而发展。目前,叮咚买菜和每日优鲜是中国生鲜电商行业两家龙头企业,两家企业在生鲜电商业务上的布局历程如下:

2、生鲜电商业务布局及运营现状

——生鲜电商业务运营现状:叮咚买菜核心指标处于领先地位

从叮咚买菜和每日优鲜招股书披露的数据来看,目前叮咚买菜的日均订单量、用户数、覆盖城市、前置仓数量等主要核心指标均高于每日优鲜。

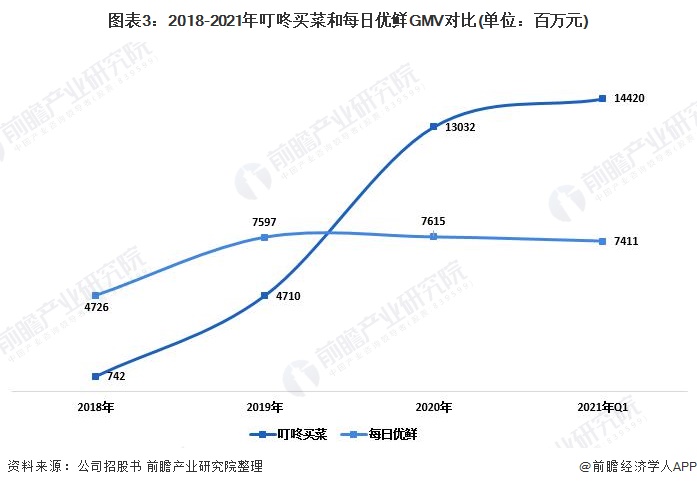

——生鲜电商业务GMV:叮咚买菜后来居上

2018年叮咚买菜GMV仅7.4亿元(vs.每日优鲜47.3亿),2020年叮咚买菜GMV达到130亿元(vs.每日优鲜76亿),后来居上,超过了每日优鲜,处于领先地位。

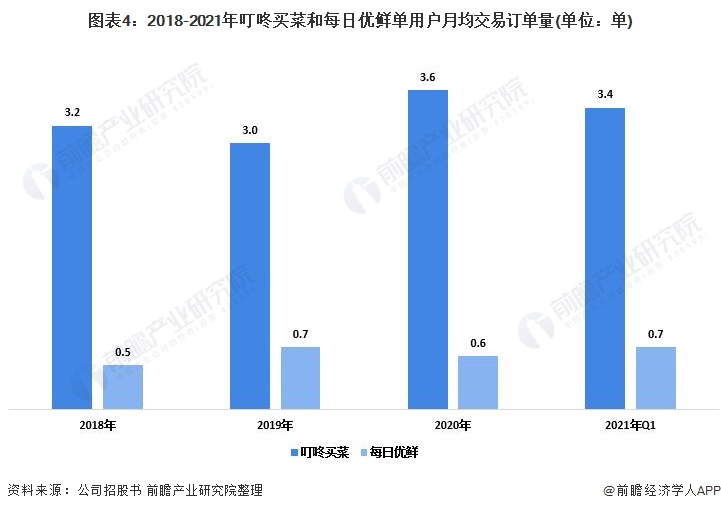

——生鲜电商业务订单量:叮咚买菜始终领先

2018-2021年叮咚买菜单用户交易订单量始终领先于每日优鲜。主要原因在于叮咚买菜主抓了“买菜”消费者的心智,用户“买菜”需求高频,带来订单量的持续增长。而每日优鲜逐渐走向“线上超市”,虽然客单价提高了,但是需求频率降低,影响了客户订单数量。

在订单总量方面,叮咚买菜订单量大幅领先于每日优鲜。2020年,叮咚买菜订单量达到2亿单,同比增长111%;2020年每日优鲜订单量为6510万,同比增幅仅为10.2%。

——生鲜电商业务区域布局:叮咚买菜扩张迅速

2019-2021年,叮咚买菜覆盖城市数量从5个迅速扩张至29个;截至2021年Q1每日优鲜覆盖城市数量为16个。

在前置仓数量方面,截至2021年上半年,叮咚买菜前置仓数量为950个,每日优鲜前置仓数量为631个。

从城市布局来看,每日优鲜区域拓展策略更为合理,叮咚买菜按区域拓城,有利于区域供应链的建设;而每日优鲜拓展区域主要覆盖一二线省会城市,由于城市覆盖较为分散,供应链成本较高。

3、生鲜电商业务业绩对比:叮咚买菜全面领先

从收入方面来看,2019年叮咚买菜各季度收入始终领先于每日优鲜。2020年开始,叮咚买菜收入反超每日优鲜,并逐渐拉大与每日优鲜的差距。2021年第一季度,叮咚买菜实现收入38.02亿元,每日优鲜实现收入15.30亿元。

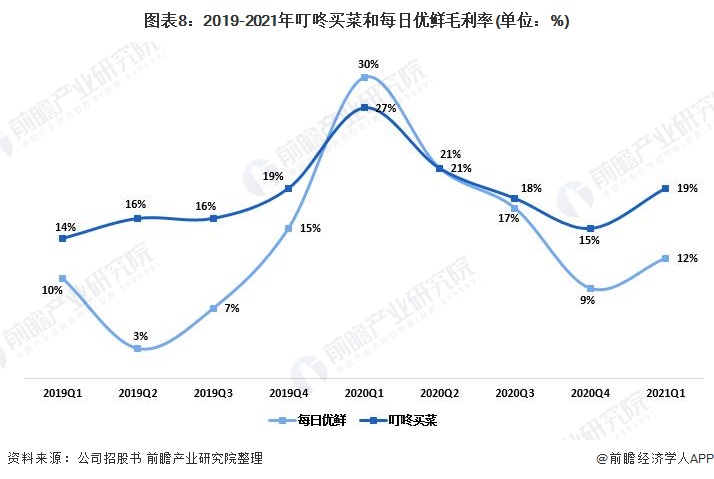

在毛利率方面,2019-2021年每日优鲜和叮咚买菜毛利率东呈先上升后下降的趋势。整体上看,叮咚买菜略微领先于每日优鲜,2021年第一季度,叮咚买菜和每日优鲜的毛利率分别为19%和12%。

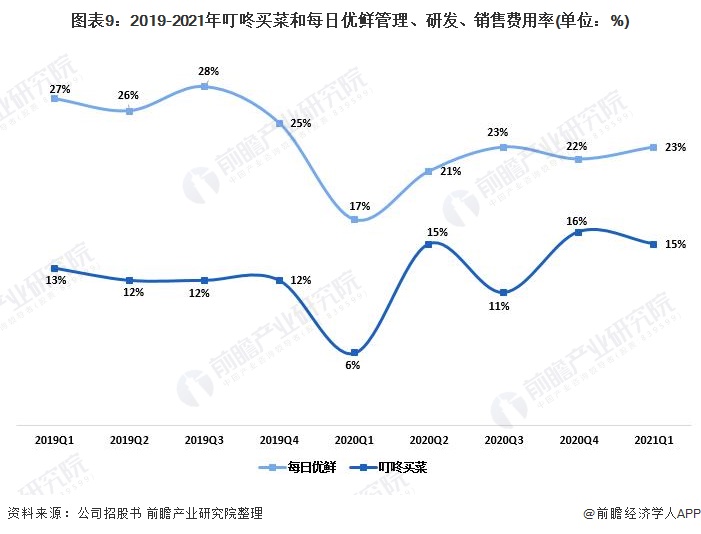

每日优鲜的毛利率较低的主要原因是管理、销售、研发费用率较高。2019-2021年每日优鲜的管理、研发、销售费用率始终高于叮咚买菜。2021年第一季度,每日优鲜和叮咚买菜的管理、研发、销售费用率分别为23%和15%。

4、前瞻观点:叮咚买菜为中国“生鲜电商之王”

在生鲜电商行业中,业务运营情况决定了生鲜电商的盈利情况,而生鲜电商业绩能反应公司的经营概况。基于前文分析结果,前瞻认为,叮咚买菜因在生鲜业务运行情况、生鲜电商业务等方面占有优势,目前是我国生鲜电商行业中的“龙头”。

以上数据参考前瞻产业研究院《中国生鲜电商行业解决方案与投资策略规划报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务