干货!2022年中国调味品行业产业链现状及市场竞争格局分析 东部地区企业聚集较为集中

主要上市公司:海天味业(603288)、千禾味业(603027)、加加食品(002650)、恒顺醋业(600305)、安记食品(603696)、仲景食品(300908)、莲花健康(600186)、梅花生物(600873)

本文核心数据:调味品行业产业链、调味品行业产业链区域热力图、调味品行业产业园等

1、调味品行业产业链全景梳理:产业链条较长,涉及行业众多

调味品行业产业链条较长,上游包括种植业、包装业和食品添加业;中游为调味品生产企业;下游主要销售场所分为零售端和餐饮端。

调味品产业链图谱中,上游种植业的代表性公司有北大荒集团(600598)、苏垦农发(601952)、农发种业(600313),包装行业的代表性公司有嘉美包装(002969)、双星新材(002585),食品添加剂的代表性公司有醋化股份(603968)、安琪酵母(600298)、星湖科技(600866);中游的调味品制造企业有海天味业(603288)、恒顺醋业(600305)、仲景食品(300908)、莲花健康(600186)、梅花生物(600873)、李锦记和老干妈;调味品行业下游零售端的代表性公司有大润发、家乐福和永辉超市(601933)等,餐饮端的代表性公司有西安饮食(000721)、同庆楼(605108)。

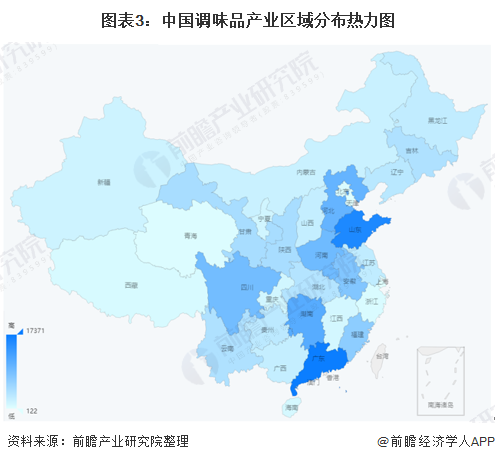

2、中国调味品行业产业链区域热力地图:多聚集在东部地区

我国调味种类十分丰富,地区代表性口味不一。目前,我国调味品产业多聚集于四川省、广东省、山东省等省份。我国广州和四川分布的知名调味品企业较多,如四川省的保宁、千禾、美乐等等;广东省的海天味业、李锦记、厨邦等等。

3、中国调味品行业产业园区分布图:食盐产业园数量最多

目前,我国调味品产业园格局较为分散。我国醋类产业园多分布在山西和甘肃等地;食盐制造产业园数量众多,多分布在江苏和河北,总体来说,我国规模以上调味品产业园多分布在华北和华东地区。

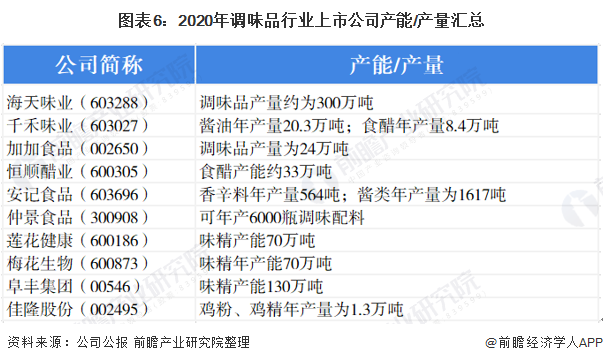

3、中国调味品行业代表性企业产能/产量情况:海天味业的调味品年产量超过300万吨

在调味品产能和产量的角度,海天味业作为我国调味品的龙头企业,调味品年产量超过300万吨,阜丰集团的味精产能超过100万吨,公司均已经形成规模化生产。我国味精企业的产能普遍较高,龙头企业可达100万吨;食醋和酱油的年产能均在20到30万吨左右;而香辛料和鸡粉、鸡精产能较低,年产量分别在万吨左右。

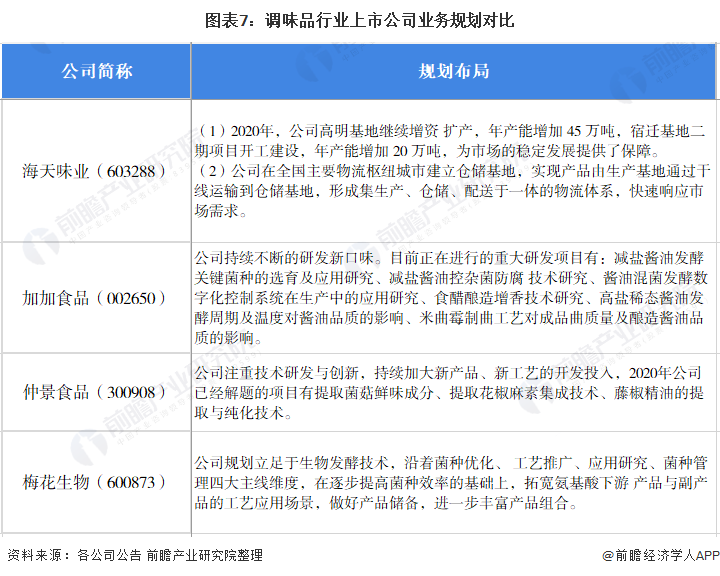

4、中国调味品行业代表性企业最新投资动向:两方面的业务规划

我国调味品行业上市公司业务规划主要在两方面,第一类是投资扩产增加产能来满足日益增长的消费需求;第二类是进行新口味、新技术的研发和制造,旨在用新技术和新口味增加产品价值,提高产品竞争力。

以上数据来源及分析请参考于前瞻产业研究院《中国调味品行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

广告、内容合作请点这里:寻求合作

咨询·服务