预见2024:《2024年中国生物发酵行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:安琪酵母(600298);梅花生物(600873);新和成(002001)等

本文核心数据:生物发酵市场规模;生物发酵市场份额

行业概况

——定义及分类

生物发酵是采用现代工程技术手段,利用微生物的特定功能,为人类生产有用的产品,或直接将微生物应用于工业生产过程的一种新技术。生物发酵主要包括氨基酸、有机酸、酶制剂、酵母、淀粉糖、多元醇等。

——产业链剖析:中游细分产品多样

生物发酵产业上游主要可以分为原材料及生产设备供应,其中玉米、大米、小麦等农产品是重要的生产原料;中游为生物发酵产品生产制造,中游细分产品种类较为丰富,主要包括氨基酸、有机酸、酶制剂、多元醇、淀粉糖、酵母等产品生产商以及功能发酵制品生产商等;生物发酵下游需求的应用场景主要可分为:饲料领域、食品领域与化工领域。生物发酵产业链结构图如下:

生物发酵产业上游供应商主要有玉米、小麦、木薯等原料供应商以及生产装备、环保装备等设备供应商,其中原料供应商包括有北大荒、登海种业、隆平高科、亚盛集团等;中游生物发酵大型企业较多,包括安琪酵母、新和成、华熙生物、梅花集团、金达威、丰原集团、溢多利等;下游主要为饲料、食品、化工等领域企业,如沃森生物、康泰生物、贝泰妮、温氏股份、燕京啤酒等。

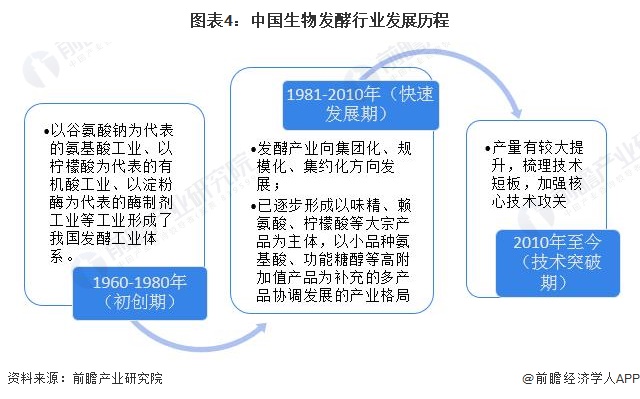

行业发展历程:加强技术突破

1960年以来,我国生物发酵工业从无到有、从小到大,以谷氨酸钠为代表的氨基酸工业、以柠檬酸为代表的有机酸工业、以淀粉酶为代表的酶制剂工业等,加上淀粉糖工业和酵母工业,形成了我国具有一定规模的发酵工业体系。2010至今,我国生物发酵行业产量较过去有较大提升,但在技术方面仍存在短板,我国生物发酵产业将针对发展中的薄弱环节和瓶颈,梳理技术短板,加强核心技术攻关。

行业政策背景:大力发展生物制造

生物发酵行业是国家战略性新兴产业之一,属于生物技术的一个分支,是重要的民生产业。多年来,我国生物发酵产业不断发展,但也存在行业发展质量和效益不高、创新能力不足等问题,针对此,我国近年来不断出台政策支持行业发展,具体内容如下:

行业发展现状

——中国生物发酵行业市场供给情况

2016-2020年,我国生物发酵产业规模继续扩大,主要生物发酵产品产量由2016年的2626万吨上升至2020年的3141万吨;其中,氨基酸、有机酸、淀粉糖及多元醇等产能及产量多年稳居世界第一位。

2022年,中国生物发酵产业主要产品产量约3128.1万吨。2023年,生物发酵行业主要产品总产量3200万吨,同比增长2.3%。

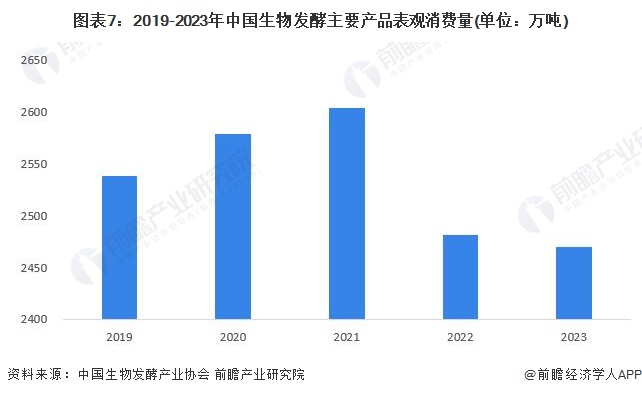

——国内市场生物发酵产品消费量情况

基于中国生物发酵产业协会发布的生物发酵行业主要产品产量以及海关公布的相关产品进出口数据,前瞻初步统计2023年中国生物发酵主要产品消费量约2470万吨。

注:上图生物发酵行业主要产品消费量=产量+进口量-出口量核算得到。

生物发酵行业市场规模

结合2024年中国生物发酵产业技术大会披露的2023年中国生物发酵行业产值、产量等数据,前瞻初步统计2023年中国生物发酵行业市场规模约2146亿元。

行业竞争格局

——区域竞争:集中在山东、广东

从代表性企业分布来看,生物发酵产业代表性企业主要分布广东、山东、湖北、浙江、西藏等省份。此外,新疆、黑龙江、福建、安徽等地亦有代表性上市公司。

——企业竞争:梅花生物市场份额第一

根据各公司公布的数据,2023年,在中国生物发酵市场中,梅花生物凭借10%的市场份额位列第一;其次,安琪酵母和新和成市场份额分别为6%和5%,位列第二、第三,三者远高于其他公司。

——行业集中度:中国生物发酵CR3约21%

中国生物发酵行业市场集中度一般,2023年梅花生物、安琪酵母和新和成三家生物发酵行业上市公司合计市占率约21%。

行业发展前景及趋势预测

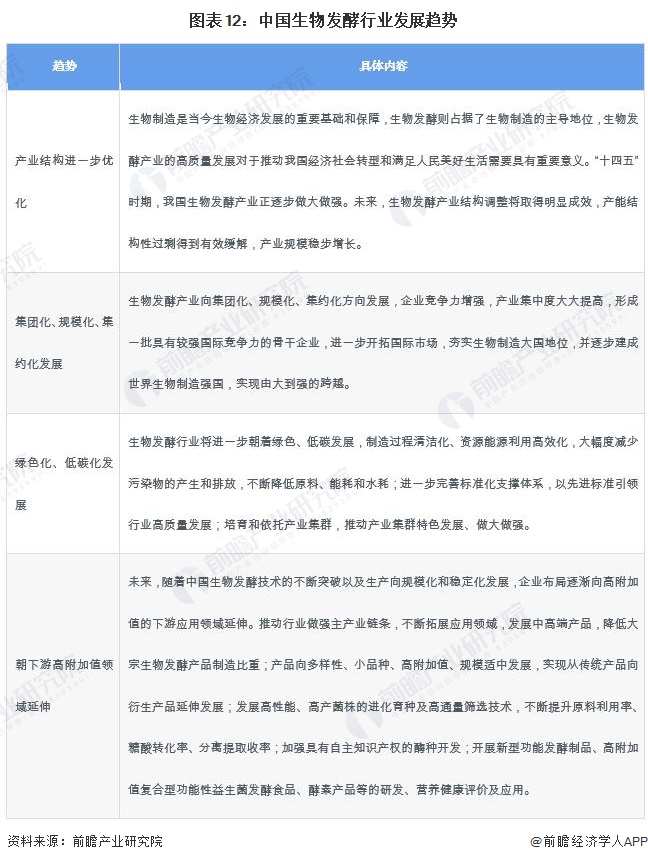

——行业发展趋势

“十四五”期间,将加快构建以国内大循环为主体、国内国际双循环相互促进的生物发酵产业新发展格局,打通堵点,补齐短板,形成需求、供给动态平衡,提高人民生活质量,扎实推动我国由生物制造大国向生物制造强国迈进:

——行业发展前景:预计到2029年生物发酵市场规模约3147亿元

近年来,我国生物发酵产业通过增强自主创新能力、加快产业结构优化升级、提高国际竞争力,使得产业规模持续扩大,并形成了一些优势产品。大宗发酵产品中的味精、赖氨酸、柠檬酸等产品的产量和贸易量位居世界前列。2023年中国生物发酵行业市场规模约2146亿元。

结合2016-2023年生物发酵产业主要产品产量增速,前瞻预测未来我国生物发酵产业主要产品消费量将以年均4.5%左右的速度增长,生物发酵产品价格以年均2%的速度增长,预计到2029年我国生物发酵行业市场规模达3147亿元。

更多本行业研究分析详见前瞻产业研究院《全球及中国生物发酵产业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务