2024年中国购物中心行业龙头企业分析 万达商管在购物中心数量及运营规模上领先【组图】

行业主要上市公司:重庆百货(600729.SH)、银座股份(600858.SH)、新华百货(600785.SH)、王府井(600859.SH)、天虹股份(002419.SZ)、百联股份(600827.SH)等

本文核心数据:运营项目数量;区域占比;经营收入;

万达商管在购物中心运营规模上位居行业第一

万达商管以473个在管项目稳居规模之首,新城控股、宝龙商业和华润万象生活规模相近。截至2023年上半年,万达商管在管项目接近500个,处于商业地产管理规模首位;其次是新城控股商业,在管项目为145个,其他商管重点公司在管理规模上都较万达商管有较大差距。未来万达商管新开业项目数也将超过其他公司,管理规模优势有望进一步扩大。

注:万达商管招股说明书数据截至2022年,2023上半年为公司官网数据初步统计数据,届时以公司公告为准,下同。

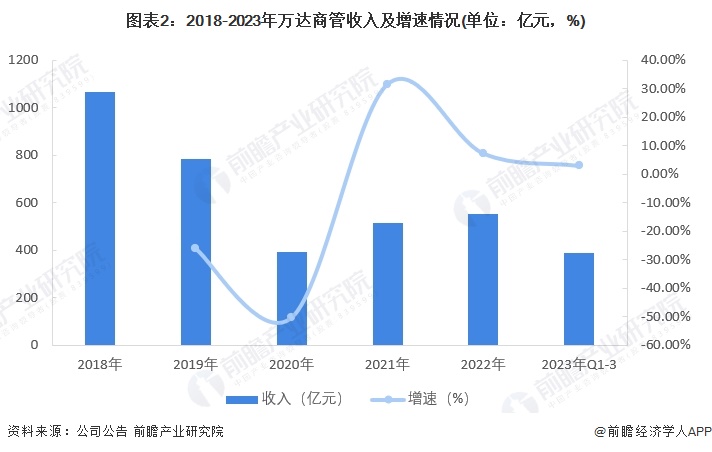

公司收入呈波动下降态势

万达商管是万达集团旗下商业物业投资及运营的唯一业务平台,根据万达商管披露的资料显示,2018-2022年公司收入先将后升,从2018年的1065亿元下降至2020年的391亿元,后随着客流量的回升,2022年营收回到553亿元。2023前三季度公司收入为388亿元。

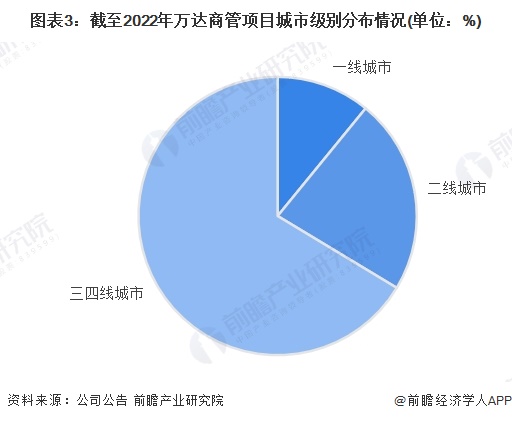

三四线城市是万达商管主要市场

万达商管三四线城市项目居多,根据公司公告显示,截至2022年,万达商管一二线城市项目结构相对更平衡,一线城市项目占比10%以上,二线城市占比20%以上,三线城市占比超过70%。华润万象和大悦城等购物中心主要项目铺设在二线城市。

注:万达商管招股说明书数据截至2022年,最新数据届时以公司公告为准,下同。

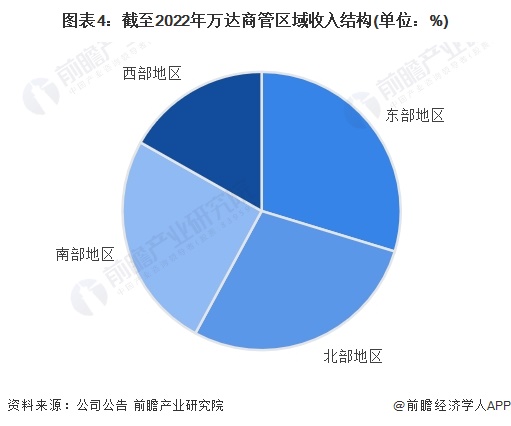

东部地区是公司收入主要来源

万达商管区域收入分布均匀,新城控股收入主要来自长三角。万达商管2022年收入各地区占比相对较均匀,东区和北区营收占比都接近30%,南区营收约占25%,西区营收相对较少,占比接近15%。新城控股长三角地区的购物中心数量及收入占比都接近50%,其中江苏作为公司深耕地区,已开业购物中心近40家,中西部和环渤海区域是公司重点建设区域,大湾区市场目前还有待公司进一步拓展。

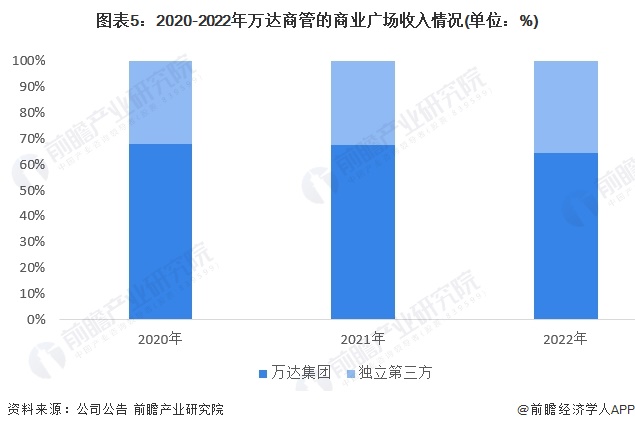

万达集团收入来源最高

万达商业管理公司大部分收入来自万达集团商业广场,但是占比逐年下降,从2020年的68%下降至2022年的64%。2021年万达商业广场运营模式均是委托管理模式,绝大部分第三方采用租赁运营管理模式。

更多本行业研究分析详见前瞻产业研究院《中国购物中心行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务