预见2024:《2024年中国社区团购行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:苏宁易购(002024.SZ);大东方(600327.SH);国联水产(300094.SZ);怡亚通(002183.SZ)

本文核心数据:中国社区团购产业链;中国社区团购行业市场规模;中国社区团购行业用户规模

行业概况

1、 社区团购定义

社区团购是以熟人和轻社交(如小区邻居)关系为纽带,依托微信群等社交工具而形成的一种新型电商模式,拓宽了电商线下渠道和流量变现的方式。

社区团购以真实居民社区为中心,平台招募团长组建社区团购群,发布团购信息,为活动引流;社区居民参与团购后支付相应款项给平台,供货商通过平台接收订单,并通过中心仓和网格仓将货物送到团长处。最后,居民消费者可以自己和团长自提商品或者由团长进行统一配送。

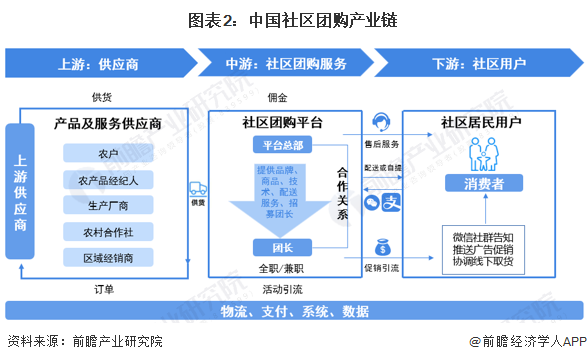

2、 产业链剖析

中国社区团购产业链由供应商、社区团购服务和社区用户组成。上游为产品供应商和服务供应商,中游为社区团购平台和团长组成,下游是社区居民用户,主要以家庭用户为主。

我国社区团购产业链上游参与者包括蒙牛、好当家、大洋世家等产品供应商,易果生鲜、德青源等服务提供商。中游参与者包括每日一淘、食享会、快团团、小区乐等社区团购平台。有些上游商家也会使用有赞、订单兔、千汇团等第三方服务工具对接消费者。韵达物流、圆通物流、顺丰物流为社区团购产业提供物流服务,支付宝、微信支付等是社区团购的支付工具。

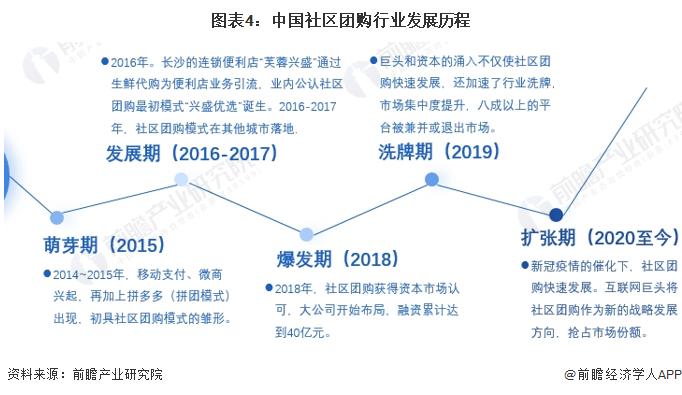

行业发展历程:疫情推动行业快速扩张

社区团购作为一种新型生鲜零售模式,发展历程较短,但是发展速度极快。社区团购的出现可以追溯到2016年,以长沙的“兴盛优选”的出现为标志。随后三年间,社区团购的模式被快速复制到其他城市,资本大量涌入。2019年,行业进入洗牌期,众多平台被收购合并或者关停,2020年疫情催化下,社区团购重新获得关注,同时被互联网巨头提升至战略高度,目前处于扩张期。

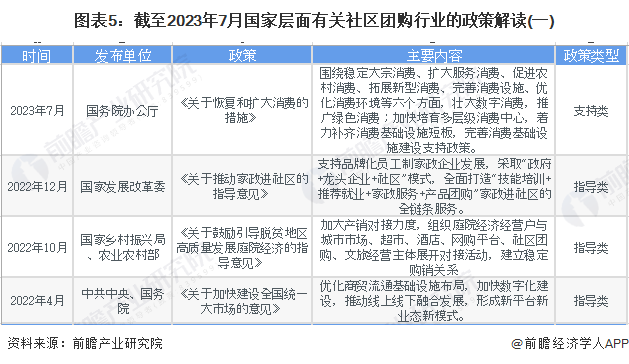

行业政策背景:市场监管加强

我国社区团购行业的政策规划与促进消费、促进电子商务和数字经济发展等各方面息息相关。 近年来,政府出台有关政策,规范社区团购市场秩序,加快推动社区团购标准的建立。

行业发展现状:行业处于平稳发展期

1、市场规模逐年扩大,增速放缓

社区团购萌芽于2015年,兴起于2016年,2018年开始快速发展。根据网经社统计,2018-2022年我国社区团购市场交易规模迅速扩大,2019年的市场规模是2018年的三倍之多。2022年我国社区团购市场规模约为2100亿元,同比增长超70%。与近10年各种商业模式相比,社区团购虽尚处于发展成熟期,但基于社区团购最好“留量池”的优势,仍具有较大的发展空间。初步统计,到2023年社区团购市场规模超过3200亿元。

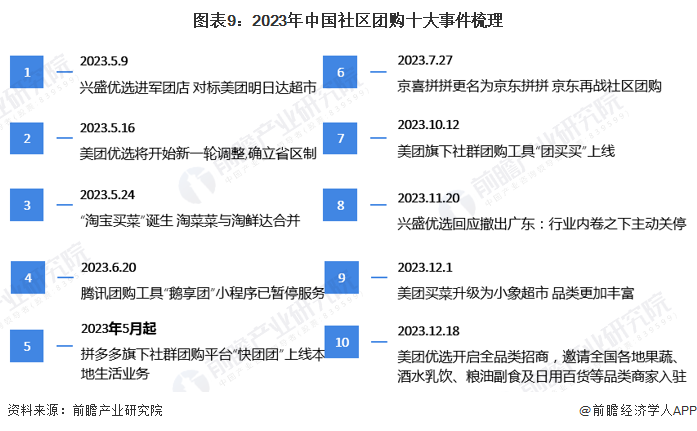

2023年社区团购进一步发展,主要形成了以淘宝、京东、拼多多、美团为代表的电商平台及兴盛优选社区电商平台及腾讯互联网企业动态变动为主。从2023年十大事件变动情况看,淘宝、京东、拼多多及美团等社区团购业务仍处于“快速调整+加速扩张”的发展期,而兴盛优选则收紧了扩张步伐,腾讯团购“鹅享团”小程序暂停服务。总体表明当前我国社区团购业务将逐步由多主体竞争向以淘宝、京东、美团、拼多多为代表的电商平台聚集的发展态势。

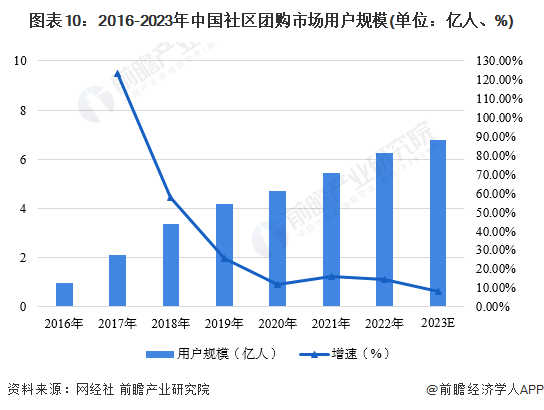

2、用户规模稳定增长,用户大部分来自三四线城市

据网经社最新公布报告《2023年上半年生鲜电商市场数据报告》及公开信息统计,我国社区团购市场用户规模不断增加,2016年社区团购用户规模0.95亿人,至2022年用户规模达到6.26亿人,年均增速达到36.92%。2023年社区团购渗透率进一步提升,用户规模进一步拓展,初步统计,2023年社区团购行业用户规模预计为6.78亿,同比增长8.3%。

早期社区团购平台凭借低价优势在与线下便利店、生鲜店或菜市场的竞争中脱颖而出,因疫情封控导致的物资供应受限、运力不足在疫情稳定后逐渐恢复到正常状态,社区团购的市场热度也随之减退。

《2023电商发展报告》公布数据显示,2022年我国一线城市社区团购用户占比为7.0%;新一线城市社区团购用户占比为18.5%;二线城市社区团购用户占比为16.3%;三线及以下城市社区团购用户占比为58.1%。从用户角度来看,相比于传统的综合性电商,社区团购能覆盖更多下沉市场中的消费者,使其享受互联网3.0时代的红利。

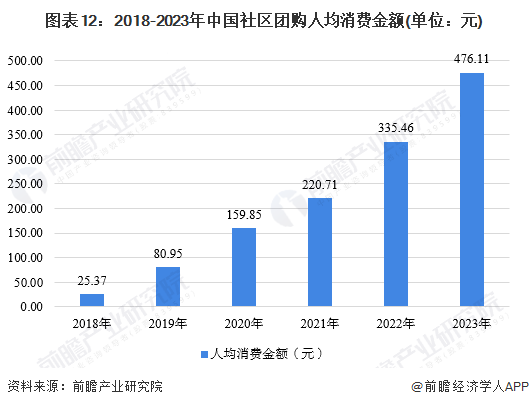

3、人均消费金额上升,用户习惯逐渐形成

从人均消费金额来看,人均消费金额从2018年的25.37元上涨至2023年的476.11元,增速明显放缓。社区团购性价比高、商品种类多、社区属性强的优势使得用户粘性持续提升,加之消费者对社区团购平台信赖度及依赖度的逐步提升,促进人均消费金额逐渐增加,用户习惯逐步形成。

注:此处社区团购人均消费规模=社区团购市场交易规模/社区团购用户规模

行业竞争格局

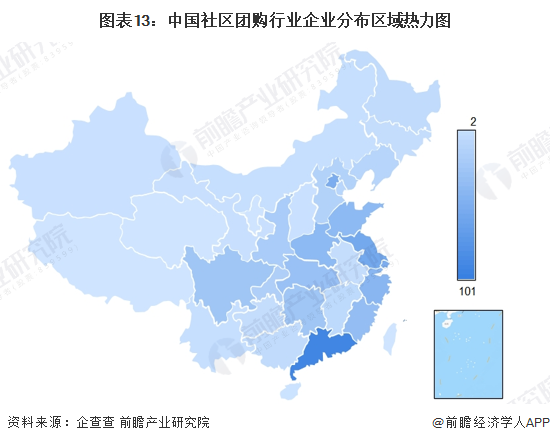

1、区域竞争格局:广东省、江苏省企业聚集数量多

从企查查的数据来看,广东省的社区团购相关企业最多,达到101家;其次是江苏省(64家)、上海市(59家)、浙江省(51家)、湖南省(33家)、四川省(33家)等地。

从代表性企业分布来看,江苏省有苏宁易购(002024.SZ)、大东方(600327.SH)等代表企业;上海则有拼多多旗下的多多买菜等企业;浙江省分布有赞(08083.HK)、盒马鲜生、小区乐等企业;广东的代表性企业有微信旗下快团团平台,上游供货商国联水产(300094.SZ)、怡亚通(002183.SZ)等企业;社区团购龙头企业兴盛优选位于湖南省,食享会、劲仔食品等企业也位于湖南。

2、企业竞争格局:互联网巨头入局,竞争激烈程度上升

随着2019年社区团购的洗牌,以及2020年互联网巨头的加快布局,我国社区团购竞争格局也发生了改变。目前我国社区团购行业企业竞争格局可以分为三个梯队,第一梯队为商品成交总额超过200亿元的领头企业,其中有美团优选、兴盛优选和多多买菜;第二梯队有淘菜菜、小区乐等企业,其商品成交总额在5-200亿元之间;第三梯队企业的商品成交总额小于5亿元,代表企业有本来鲜、大拇指等。

行业发展前景及趋势预测

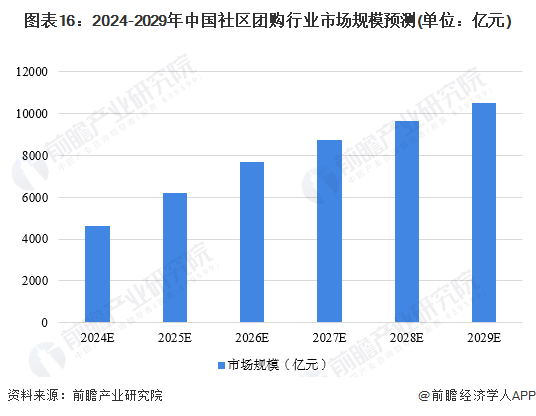

1、发展前景:社区团购行业将保持稳健增长

随着消费者对于便捷、优质生活的不断追求,社区团购作为一种高效、低成本的购物方式,将继续受到青睐。随着社区团购“私域流量”转化能力的不断提升,社区团购的交易规模将不断增加。近年来,社区团购交易规模不断增加,但增速放缓趋势明显。2024-2029年我国社区团购交易规模将继续延续上涨趋势,增速逐步去问,预计到2029年市场规模有望突破1万亿元。

2、发展趋势:产品服务种类多样化,竞争加剧

未来社区团购行业的发展将侧重于多元化商品与服务、技术创新与数字化升级、“实体店仓+社群”,市场竞争的激烈程度也会进一步提升。

更多本行业研究分析详见前瞻产业研究院《中国社区团购行业商业模式创新与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务