预见2024:《2024年中国电动自行车行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:爱玛科技(603529.SH)、雅迪控股(01585.HK)、新日股份(603787.SH)、九号公司(689009.SH)等

本文核心数据:电动自行车产业链结构梳理;中国电动自行车产量变化情况;中国电动自行车保有量;中国电动自行车市场规模预测等

行业概况

1、定义

根据2018年5月公布的国家标准《电动自行车安全技术规范》(GB 17761-2018)的定义,电动自行车即以车载蓄电池作为辅助能源,具有脚踏骑行能力,能实现电助动或/和电驱动功能的两轮自行车。

同时,该标准还对电助动和电驱动作出了相关定义,其具体如下:

2、产业链剖析:上游环节技术密集度高

电动自行车行业的上游材料行业主要是零部件的生产企业,包括锂电池、铅酸电池、电机、控制器和随车附件等。铅酸电池企业主要是天能和超威;锂电池企业主要有星恒、力神、翻辉、卓能、亿结翅能、天鹅、福斯特和比克等;中游生产环节主要包括推迪、爱玛、绿源和新日等几大传统电动自行车制造商以及小牛等新兴企业;下游市场可分为三大场景,需求场景中包括日常需求用电动车、即时配送用电动车;特色需求场景包括共享电动自行车;区域场景包括农村电动自行车市场、城市电动自行车市场等。

配套产业:充换电服务、维修服务

截至2023年,我国电动自行车上游企业主要有杰玛电机、金宇星、天能集团、宁德时代、超威集团、易尔通电子等企业;中游主要有爱玛、九号、雅迪、绿源、台铃和小牛电动等企业进行布局。下游应用分地区来看,主要包括城市与农村,从具体用途方面来看,主要包括共享电动车、即时配送商用电动车、日常代步等。

行业发展历程:已进入《新国标》实施后期

电动自行车是中国改革开放以来最具中国特色的原始性创新产品之一,是一个绿色环保、贴近民生、拥有高度自主产权的民族产业,符合了中国的基本国情,具备极大的发展空间。自1995年第一辆轻型电动车问世到现在,电动自行车已成为中国居民短程出行的重要民生交通工具。中国电动自行车行业从无到有,再到千亿规模,二十余年间获得了巨大的发展。中国为世界上最大的电动自行车生产、消费和出口国。电动自行车行业的发展经历了五个阶段:起步阶段、初步规模化阶段、高速发展阶段、成熟阶段、《新国标》实施阶段。

行业政策背景:规范性政策颁布较多

近几年国家陆续出台各类相关政策标准,如《电动自行车安全技术规范》、《关于开展电动自行车消防安全综合治理工作的通知》、《快递暂行条例》等。2021年3月,中国自行车协会发布《关于征求团体标准(征求意见稿)意见的函》,对外卖电动自行车的研发生产提出了新的要求。

行业发展现状

1、中国电动自行车产量持续增长

电动自行车是自改革开放以来具有中国特色的创新产品之一,属于绿色环保、贴近民生、拥有高度自主产权的民族产业。自第一台电动自行车生产面世到现在二十余年间,电动自行车逐步发展成为国内重要的交通工具。根据中国自行车协会的统计数据,2018-2022年期间,我国电动自行车产量呈现逐年上升态势,2022年,自行车行业受到国内外环境出现的超预期变化影响,在海外市场需求收缩状态下,行业整体出口动能逐渐转弱,内需潜力尚未完全挖掘,行业经济运行出现波动。但电动自行车由于其被广泛用作快递、外卖等物流行业,作为运输工具消费,也成为行业增长的有益补充,因而保持了稳中有进的趋势,初步统计2022年中国电动自行车产量约为5196万辆。

注:中国自行车行业协会尚未公布2022年数据,经过比对,协会数据与EVTank的统计口径总体一致,而根据EVTank数据,两轮电动车行业2022年产量规模为5904万辆,且电动自行车占比约为88%,依照该比例计算得到2022年中国电动自行车产量规模。

2、中国电动自行车保有量持续增长

随着中国电动自行车行业的稳步发展,电动自行车保有量稳步上升。根据中国自行车协会披露的数据,截至2022年末,中国电动自行车社会保有量已在3.5亿辆左右。

3、雅迪电动自行车广受消费者欢迎

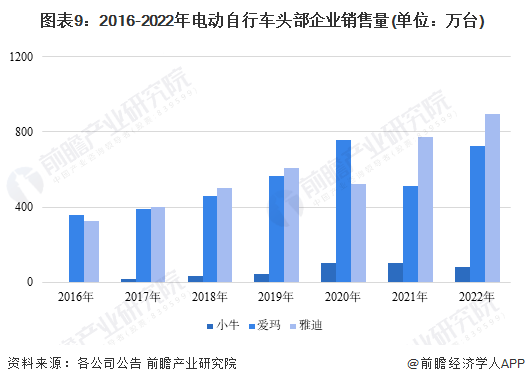

从销售量的角度来看,2016-2019年,对比小牛、爱玛、雅迪等两轮电动车行业上市公司,雅迪、爱玛两大龙头厂商销量总体保持增长,表明行业集中度正在加速,但两大龙头厂商却难分伯仲,另一方面,主打高端产品的小牛电动车由于价格上调等原因销量出现了一定程度上的下滑,表明中低端市场依旧是电动自行车行业需要关注的重要领域。

4、中国电动自行车企业营收有所降低

中国电动自行车行业在优质企业的驱动下,逐渐走向成熟,正朝着集群化、规模化、科技化方向发展,产品质量提升,产品更加多元,电动自行车龙头企业、品牌企业将拥有更加广阔的市场空间。2012-2017年电动自行车规模以上企业主营业务收入整体呈现向上趋势。2018-2019年,受电动自行车限行及行业规范化影响,电动自行车需求量有所下滑,2019年电动自行车规模以上企业实现主营业务收入749.9亿元,较2018年下滑8.4%。

2020年,电动自行车规模以上企业自二季度起复工复产,加上电动自行车行业标准化改造逐渐完成,行业呈现快速恢复势头,全年行业规模以上企业主营业务收入实现约925.8亿元,较2019年同期增长23.5%。2021-2022年,随着《新国标》换车热潮略有下降,2021年行业主营业务收入有所下滑,为750.3亿元,但内外部的持续需求对我国电动自行车行业的整体发展提供了坚强支撑,2022年主营业务收入整体企稳回升,为772.8亿元,同比增长3%。

注:2022年由于尚未直接披露相关数据,因而规模以上企业主营业务收入为通过增速测算得出。

行业竞争格局:

1、区域竞争:江苏、天津、山东包揽全国半数以上电动自行车产量

根据E-TIMES披露的区域电动自行车车生产数据,我国电动自行车的生产主要集中在江苏、天津、山东、河南、浙江等五个省份,其中江苏省是我国电动自行车生产的头号大省,其电动自行车产量占我国电动自行车产量的20%左右。天津和山东则紧随其后,其产量占比分别约为19%和17%。

从需求市场区域分布来看,国家统计局2022年发布的《中国统计年鉴》中公布了各省市每百户拥有电动助力车的数量,从人均电动助力车保有量的全国分布情况来看,截至2021年,我国人均电动助力车保有量较多的地区主要有三大地区,分别为西南地区、东部沿海地区以及广东地区,与我国电动自行车的生产地区总体上有所重合。

2、企业竞争:头部公司市场份额占比较大

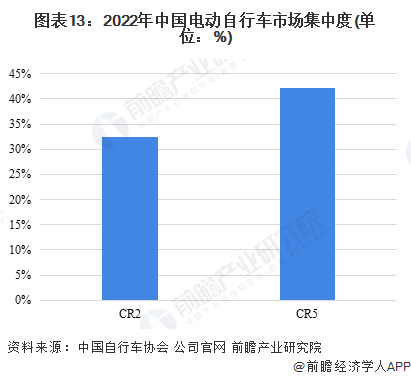

从电动自行车的销量来看,2022年,行业前两大龙头公司爱玛、雅迪电动自行车销量分别达到723.7万辆、897.6万辆,而根据中国自行车协会数据,对应2022年我国电动自行车销量约为5000万辆,因此,行业CR2为32%,呈现出明显的垄断效应。行业CR5为42%,表明行业排名第三至五的企业市占率合计达到10%,相比头部两家公司而言,其市占率有明显降低。总体来看,我国电动车行业市场集中度较高。

注:该图表数据中,CR2所指公司为爱玛、雅迪;CR5所指公司为爱玛、雅迪、绿源、小刀,小牛。其中,小刀、小牛未公开其电动自行车具体销量数据,此处用的是上述两家公司的电动两轮车销量数据,导致结果偏高。

根据Chnbrand发布的2023年中国品牌力指数(C-BPI),电动自行车品牌排行榜中,排名第一的品牌为爱玛,其次是雅迪、绿源、小刀、小牛。小鸟、台铃、新日、立马、雅马哈分别排名为6至10名。总体来看,前十名品牌在品牌认知与消费者偏好方面差异较大,头部品牌的认知程度以及品牌偏好显著强于排名靠后的品牌,可以看出行业已形成了垄断效应。

行业发展前景及趋势预测

1、行业规模突破200亿美元

2020年初,突如其来的新冠肺炎疫情迅速席卷全国,电动自行车制造业也深受影响,但是随着疫情形势好转乃至结束,中国电动自行车行业将恢复平稳或迎来新一轮发展机遇。

2022年年末,我国开始实行宽松的防疫政策,此后,疫情的边际影响快速减弱。据雅迪电动车披露,电动自行车销量迅速增长的动力主要来自于疫情时代人们对替代公共交通工具的需求、共享微出行行业的兴起以及其自身销售网络的拓展。据前瞻产业研究院分析,即时配送业务的发展、快速增长的出行需求以及电动自行车面对亚非拉国家出口的增加也是电动自行车行业规模增长的一大助力。

根据Statista的数据,2021年至2022年我国电动自行车市场规模约从145.82亿美元增长至160.66亿美元。根据GII数据,2023年至2028年,全球电动自行车市场年复合增速预计达到6.78%,而根据弗若斯特沙利文,2021年至2026年我国电动车产量年复合增速预计达到7.1%。前瞻结合上述两家机构对于行业增速的判断,预计2023年至2028年,我国电动自行车市场规模将由172亿美元增长至242亿美元。

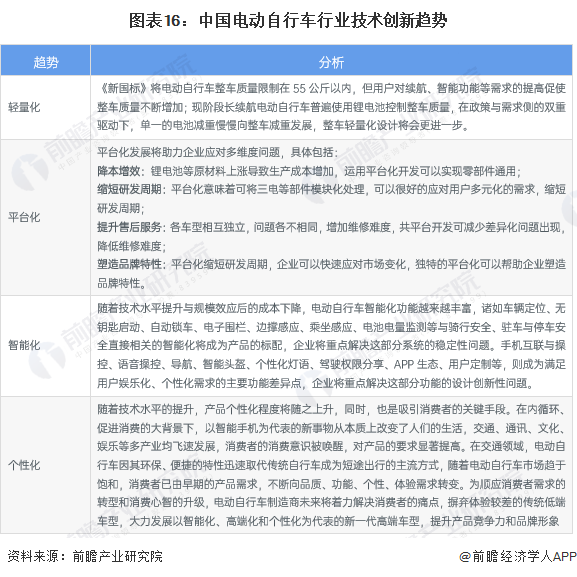

2、电动自行车行业技术创新趋势

我国电动自行车行业技术创新趋势将朝着轻量化、平台化、智能化以及个性化的方向快速发展。具体如下表所示:

更多本行业研究分析详见前瞻产业研究院《中国电动自行车行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务