【行业深度】洞察2023:中国磷化工行业竞争格局及市场份额(附市场集中度等)

行业主要上市公司:主要有湖北宜化(000422.SZ)、辉隆股份(002556.SZ)、司尔特(002538.SZ)、川发龙蟒(002312.SZ)、六国化工(600470.SH)、安纳达(002136.SZ)等

本文核心数据:市场集中度、核心业务占比

1、中国磷化工行业竞争梯队

磷化工行业上市企业主要分为磷矿石及磷化工生产企业以及磷化工产成品生产企业,有湖北宜化(000422.SZ)、辉隆股份(002556.SZ)、司尔特(002538.SZ)、川发龙蟒(002312.SZ)、六国化工(600470.SH)、安纳达(002136.SZ)等。具体上市公司信息如下:

依据2022年的营业总收入情况,我国磷化工行业企业可分为三大梯队。第一梯队为云天化(600096.SH),营业总收入超500亿元;第二梯队以兴发集团(600141.SH)、湖北宜化(000422.SZ)、云图控股(002539.SZ)、新洋丰(000902.SZ)、和邦生物(603077.SH)等企业为主,总营收在100-500亿元;第三梯队以川发龙蟒(002312.SZ)、六国化工(600470.SH)、等企业为主,总营收在100亿元以下。

注:数据仅包含已披露企业,统计范围为2022年。

从磷化工行业上市公司的地区分布来看,安徽磷化工行业的上市企业数量居多,布局有辉隆股份(002556.SZ)、司尔特(002538.SZ)、六国化工(600470.SH)、安纳达(002136.SZ)等优势企业;湖北省的上市企业数量亦较多,有兴发集团(600141.SH)、湖北宜化(000422.SZ)、新洋丰(000902.SZ)等优质企业。

2、中国磷化工行业市场竞争情况

从行业内企业竞争格局分析来看,根据不同磷化物成品领域,各有着不同的知名品牌。具体黄磷产品生产企业有兴发集团、橙星集团等;磷化肥生产企业有云天化、司尔特、新洋丰等;磷化盐生产企业有四川龙蟒、川金诺、安纳达等。

3、中国磷化工行业市场集中度

我国磷化工细分产品较多,市场如磷酸一铵、磷酸二铵的集中度较高,也有部分市场的龙头效应正在进一步加强。整体来看,磷化工行业的市场集中度整体较高,竞争格局较为稳定。

4、中国磷化工行业企业布局

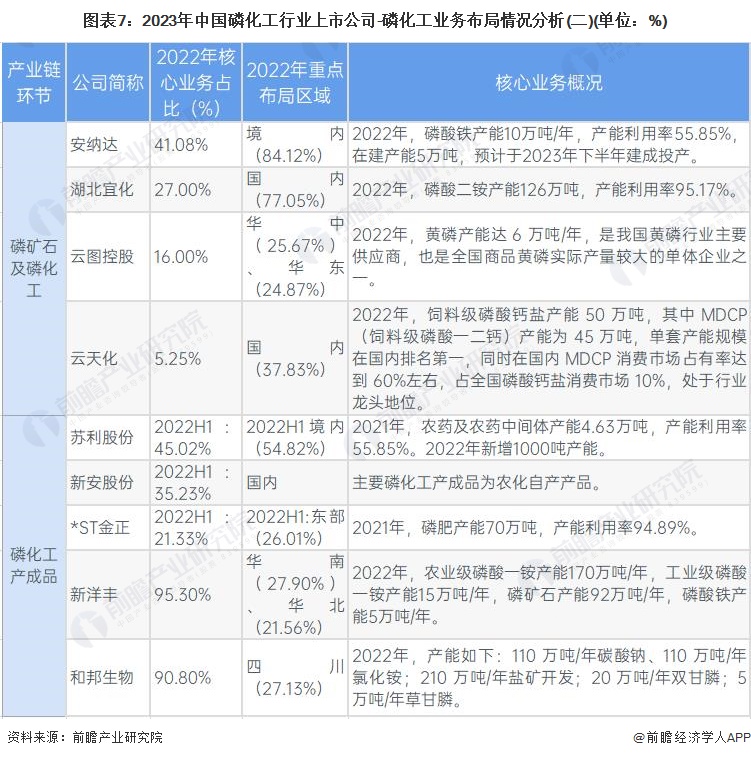

从业务布局来看,核心业务占比方面,*ST澄星(600078.SH)、川金诺(300505.SZ)、新洋丰(000902.SZ)以及和邦生物(603077.SH)等企业均在90%以上,表明上述企业的业务较为集中;重点布局区域方面,各大上市企业多以境内业务为主;核心业务概况方面,六国化工(600470.SH)磷酸一铵产能30万吨/年,磷酸二铵产能64万吨/年,复合肥产能150万吨/年。

5、中国磷化工行业竞争状态总结

从五力竞争模型角度分析,在行业最大应用下游化肥领域中,随着环保意识的提高,生物化肥逐渐更受市场青睐,磷化肥面临的替代品威胁较大,但磷酸盐市场则处于上升阶段;行业现有竞争者数量较多,且市场份额较为分散,行业竞争相对较为激烈;上游供应商则为磷矿石原材料供应商,矿山资源为稀缺资源,但目前行业发展基本为一体化发展,大部分磷化工企业均自有矿产资源,因此整体上来看上游对磷化工行业议价能力一般,随着新能源技术的发展,对磷化工的需求有所提升,下游新能源电池消费市场需求增长潜力较大,但磷化肥需求有所下降亦减少了下游对行业的相应需求,因此整体看行业下游议价能力一般;目前行业存在较高的准入资质以及资金、环保技术门槛较高,潜在进入者威胁较小。

更多本行业研究分析详见前瞻产业研究院《中国磷化工产业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务