【行业深度】洞察2023:中国全钒液流电池行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:福斯特(603806)、海优新材(688680)、赛伍技术(603212)、天洋新材(603330)等

本文核心数据:全钒液流电池主要上市企业业务收入、产销率情况

1、中国全钒液流电池行业竞争梯队

中国全钒液流电池市场主要可以分为三个竞争梯队,第一梯队的企业是早期开始全钒液流电池研究的大连化学物理研究所和融科储能;处于第二梯队的是武汉南瑞、北京普能和上海电气;第三梯度包括易成新能、伟力得等。

2、全钒液流电池行业市场份额

目前大连融科是行业领先的全钒液流电池一体化厂商,在国内外率先建立了年产300 MW的全钒液流电池储能装备的产业化基地。根据《全钒液流电池的技术进展、不同储能时长系统的价格分析及展望》,融科储能的母公司大连博融新材料公司生产的钒电解液占有了全球80%以上的市场份额。从专利数量角度来看,中国大连物化所和大连融科专利数量领先于其他行业竞争者,数量分别为253项和181项,占比分别达7.3%和5.2%

注:专利数据截至2023年4月13日,上图大连融科为大连融科储能技术发展有限公司与大连融科储能集团股份有限公司专利合计数。

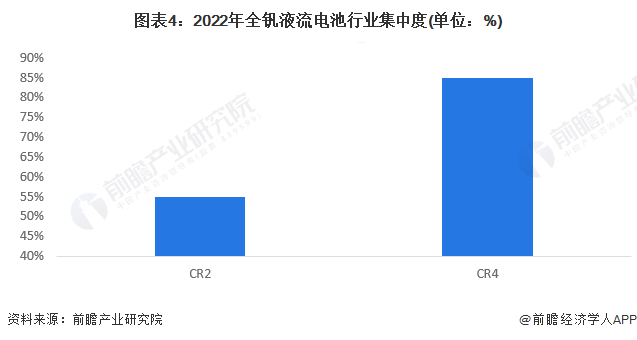

3、中国全钒液流电池行业市场集中度

据不完全统计,基于行业现有企业产能数据,中国全钒液流电池行业集中度处于较高水平,2022年行业CR2超过50%,行业CR4超过80%。随着全钒液流电池在储能领域的渗透率逐渐提升,越来越多的企业入场并增资扩产,未来市场集中度和竞争格局仍存变数。

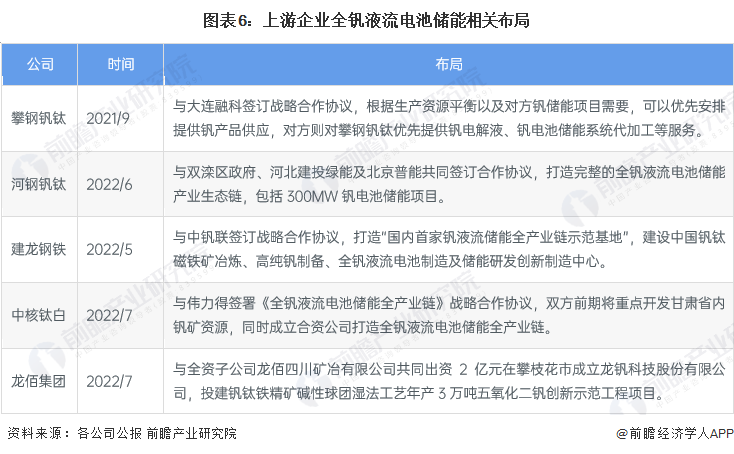

4、中国全钒液流电池行业企业布局

由于全钒液流电池产业链尚未完全成熟,仍处于向规模化发展阶段,中游部分厂商尚未达成上市规模,但随着技术的成熟以及下游需求的启动,近期国内大量全钒液流电池厂商通过融资、合资、签订战略合作协议等方式积极扩充自身实力并扩张产能,产业化进程较此前明显加快。

整体来看国内钒资源储量与产能相对集中,主要分布在四川、河北等地区;近年来,受到全钒液流电池储能市场需求带动,上游龙头钒资源企业已经开始在相关领域进行布局。

2021年以来国内已有数个百MWh级别的大型全钒液流电池项目陆续启动。2022年10月底,由大连融科建设的首个国家级大型化学储能示范项目大连恒流储能电站一期100MW/400MWh正式并网发电,是迄今全球功率最大、容量最大的百兆瓦级液流电池储能调峰电站。

由于当前国内储能最重要的驱动因素为新能源发电侧的强制配套要求,以及全钒液流电池初始投资成本较高,短期内仍由国有大型发电、电网企业主导,下游主要应用场景为大规模电网侧、发电侧项目。目前大唐、国家电投等大型电力集团已经启动了百兆瓦级别的全钒液流电池储能项目建设布局。

5、中国全钒液流电池行业竞争状态总结

从五力竞争模型角度分析,全钒液流电池整体市场参与者相对较少,产业尚处向规模化发展阶段,现有企业竞争较为适中;由于全钒液流电池核心材料和关键部件存在较高的技术壁垒,电储能项目存在较高的资金壁垒,行业潜在进入者威胁有限;虽然全钒液流电池具备安全性高、扩容性强、循环寿命长、全生命周期成本低等优点,但是目前电化学储能市场主流仍为锂离子电池,产品存在一定替代品威胁。由于全钒液流电池下游应用端主要集中在发电侧/电网侧,我国大型电储能项目建设主要通过招投标方式采购设备,供应商能力有限。

更多本行业研究分析详见前瞻产业研究院《中国全钒液流电池行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务