2023年中国超市行业细分市场现状分析 多元业态垂类细化发展【组图】

行业主要上市公司:高鑫零售(06808)、永辉超市(601933)、家家悦(603708)、红旗连锁(002697)等

本文核心数据:超市行业竞争格局、区域分布

按规模划分超市细分市场分析

1、细分市场概述

根据最新《零售业态分类标准》,超市按经营面积,可分为:

目前,我国超市业态形成了大型超市+超市+社区超市的格局。大型超市和超市占据核心商圈,覆盖5-20和3-5公里的商圈,社区超市临近各居民区,覆盖1-3公里的商圈,填补空白和销售薄弱区域。每家企业也根据所在城市商圈、物业的特点,配置面积大小不等、功能定位不一的各类型门店。

根据《连锁超市经营情况报告(2021)》,大型超市和超市同店可比销售在三线城市表现最好,社区超市在四线城市表现最好。从细分业态维度看大超和社区超市增长较快,超市增长最慢。

2、市场竞争情况

根据Kantar的统计,截至2022年7月,高鑫零售、永辉、沃尔玛、华润万家、物美集团在全国前十零售商市场份额排名中占据前五,市占率分别为7.8%、5.5%、5.4%、5.3%、3.2%。中国的商超行业区域性布局特征明显,地区分散化现象严重,上述公司是少数几家能够在全国范围能实现布局的大型超市企业。

注:上图数据截至2022年7月15日。

3、区域分布情况

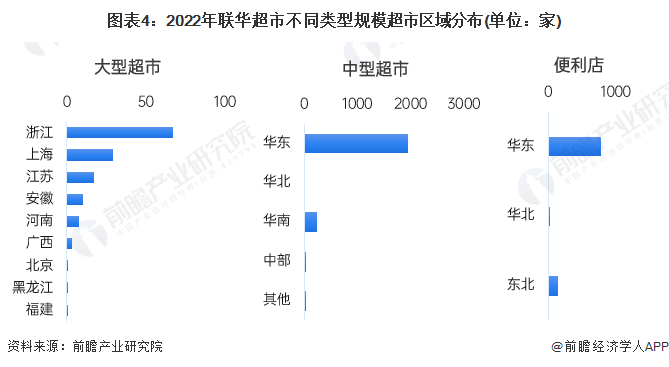

以行业领先的超市品牌为例分析,高鑫零售主要以大型超市业态为主,联华超市主要以中型超市业态为主。截至2022年财年中期,高鑫零售大型超市主要分布于华东和华南地区,分别有大卖场185家和98家。公司大型和中型超市大约7%位于一线城市,16.5%位于二线城市,47.2%位于三线城市,21.4%位于四线城市,7.8%位于五线城市。2022年,联华中型超市累计共2268家,其中有85.76%的超市分布于华东地区。

注:高鑫零售2022年中期报告截至2022年9月。

注:联华超市数据截至2022年12月31日。

按业态划分超市细分市场分析

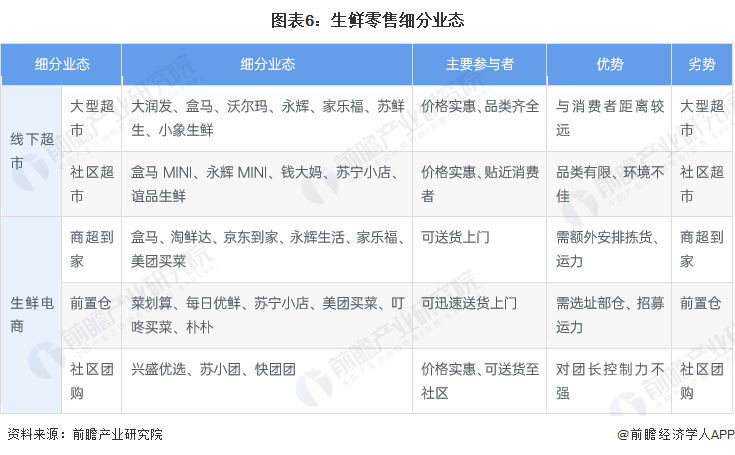

若按经营业态分类,超市主要可以分为综合超市、生鲜超市、折扣超市、精品超市等。

1、生鲜超市业态分析

根据2022年1月全国城市农贸中心联合会发布的《2021年农贸市场发展情况调查报告》,从流通渠道占比来看,社区电商在内的线上平台与社区生鲜店正成为生鲜农产品流通渠道的有力补充。2020年,钱大妈、果多美等社区超市与社区生鲜店总交易额约占全国生鲜农产品零售总额的19%,大型超市约占13%,淘宝、京东等传统生鲜电商,多多买菜、美团优选、淘菜菜等社区电商,加上盒马、叮咚买菜、美团买菜等前置仓新零售渠道共占近7%,剩下约4%为流动摊贩、农民自售等销售渠道。

注:上图为2020年数据。

由于近年来超市行业正向着全渠道融合方向发展,生鲜超市的发展模式主要可以分为从线下到线上和从线上到线下。前者常见于拥有实体门店的传统超商,后者常见于向线下渠道拓展的电商平台。

2、折扣超市业态分析

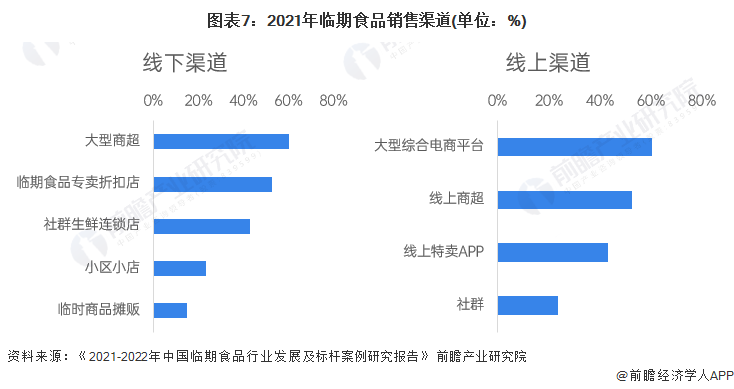

近年来,随着国家反食品浪费工作的展开,零售行业对食品浪费问题逐渐重视,临期食品销售渠道开始呈现多元化发展态势。其中,根据机构调查统计,有74.5%的消费者有通过线下渠道购买临期食品的经验,其中大型商超和临期食品专卖折扣店是较为主流的销售渠道;有63.5%的消费者进行过线上临期食品采购,主要以大型综合电商平台和线上商超为渠道。

所有的消费品品牌每年都会有一定比例的临期、库存、滞销商品产生,这是中国式碎片化的零售市场、分层层的零售渠道、复杂的流通环节决定的,难以避免,清库存、去库存是品牌方持续的诉求。不少企业嗅到临期食品的商机,开始投资布局折扣超市。从临期食品代表企业的入场时间来看,主要集中在2020-2021年,其中门店数量最多,增长速度最快的是好特卖,2020年,好特卖门店为100余家,2021年门店数已超过400家。

3、精品超市业态分析

精品超市是一种大中型零售业商店超市,所售商品主要为高端日用消费品,如有机食品、品牌商品和高端进口产品等,主要的目标群体为中高收入阶层,通常分布于定位中高端或经营状况已较为成熟的高级百货大楼、购物中心,有望取代传统商超成为商场的核心零售业态。

精品超市和传统综合超市及大卖场能够满足不同人群的购物需求,成为零售业中互补的业态。综合超市和大卖场满足了中国居民追求商品高性价比的需求,在过去20年取得了快速发展,随着中国居民生活水平不断提高,精品超市逐渐成为满足中国居民追求购物品质需求的有效线下解决方案。

以上数据来源于前瞻产业研究院《中国超市行业商业模式与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务