IGBT芯片市场规模背后的成本拆解 芯片和模块价值量之比约为1:3【组图】

行业主要上市公司:宏微科技(688711);斯达半导(603290);华润微(688396);时代电气(688187);士兰微(600460);比亚迪(002594)等

本文核心数据:成本结构;市场规模

中国IGBT芯片行业成本结构分析

IGBT芯片主要成本由原材料成本、制造成本及人工费用等构成。从国内主要上市企业来看,根据斯达半导招股说明书,其原材料主要包括芯片、DBC基板、铜底板、焊料、铝铜线、外壳及电源模组元器件等,其中芯片的采购主要通过自主研发设计并委托芯片代工企业制造加工,以及向英飞凌等国外生产厂商直接采购两种方式。公司IGBT模块成本主要为材料成本、制造费用、人工成本,比重分别为86.97%、8.77%和4.26%。

聚焦到芯片成本结构,绍兴中芯集成是目前国内少数提供车规级IGBT芯片的晶圆代工企业之一。根据该公司招股说明书,IGBT芯片的成本主要由直接材料、人工和制造费用构成,其中直接材料为生产过程中使用的硅片和半成品晶圆;直接人工为与生产活动直接相关的生产人员的薪酬费用;制造费用包括厂房及生产设备的折旧、生产相关无形资产摊销、间接生产人员薪酬、化学品及光阻等间接材料费用、能源费用等,占比较大,超过70%。而对应至IGBT模块制造企业,IGBT芯片成本占模块材料成本的69.2%,材料成本则占IGBT模块整体的86.97%。

中国IGBT芯片价格传导机制分析

IGBT芯片市场价格由行业供应端、制造端及消费端共同作用而成、并逐级传导。供应端的成本价格包括原材料及辅料价格、人力价格、设备厂房价格、燃料动力价格等,其中原材料价格受矿产资源、国际形势、突发事件的影响极大,也是影响IGBT市场价格的重要因素;供应端价格传导至制造端形成了生产成本,制造业综合供需溢价、研发成本和企业利润,形成“制造端价格”传导至消费端,而消费市场需求弹性也反作用于供应端、制造端,形成“价格-需求-价格”的传导路径来影响IGBT芯片市场定价。

中国IGBT芯片行业市场行情走势

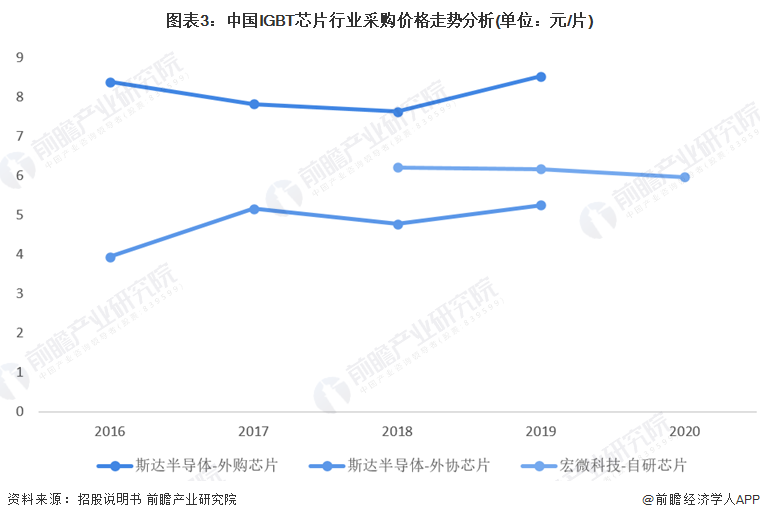

根据宏微科技和斯达半导招股说明书显示,两家公司均会向英飞凌等头部厂商采购IGBT芯片。公司外购芯片价格高于自研芯片,主要在7.6-8.6元/片价格范围内波动。而国产自研芯片价格相对略低,价格区间主要在5.2-6.2元/片。

注:斯达半导2019年数据为1-6月;宏微科技自研芯片主要为IGBT芯片。

中国IGBT芯片行业市场规模体量分析

2014年,我国IGBT行业市场规模为79.8亿元,到2020年,我国IGBT行业市场规模达到197.7亿元,年均复合增长率达16.32%。初步统计,2021年,我国IGBT市场规模约为229.3亿元。

2028-2021年,我国主要IGBT模块厂商斯达半导毛利率分别为29.41%、30.6%、31.56%、36.7%。据此估测IGBT模块毛利率在30%左右。

根据宏微科技招股说明书,2018-2020年期间,公司主要客户台达集团定制模块中英飞凌芯片成本占台达集团定制模块成本比例分别为50.02%、60.69%和61.72%,芯片成本占比较高。另根据行业数据,IGBT芯片设计制造和IGBT封装,这两者的价值比大致为6:4或5:5。

综上,IGBT芯片和IGBT模块市场规模比例约为1:3。若以此比例测算,2021年,IGBT芯片市场规模约为76.4亿元。

以上数据来源于前瞻产业研究院《中国IGBT芯片行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务