预见2022:《2022年中国电力自动化行业全景图谱》(附市场规模、竞争格局和发展前景等)

电力自动化行业主要上市公司: 行业内上市企业主要有许继电气(000400)、国电南瑞(600406)、北京科锐(002350)和科大智能(300222)等;

本文核心数据:电力自动化行业发展历程、发展现状、竞争格局、发展趋势

行业概况

1、 电力自动化定义及产品分类

按照电能的生产和分配过程,电力自动化可以分为发电自动化和电网自动化两部分,其中根据发电方式的不同,可以把发电自动化分为水电站自动化、火电厂自动化以及新能源电站自动化;电网自动化又可以分为变电站自动化、配用电自动化和调度自动化三大部分。

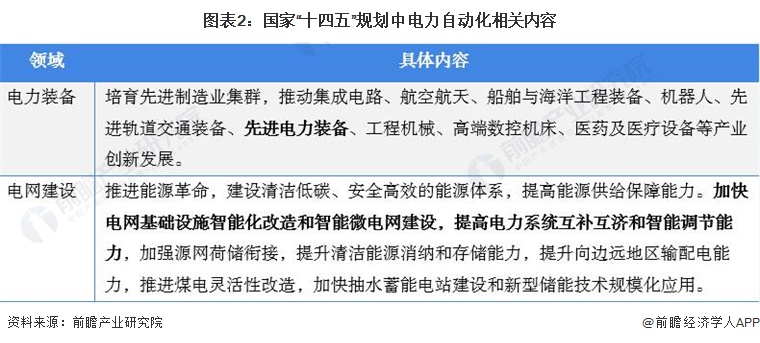

“十四五”规划中关于电力自动化行业的内容主要分为两部分。一是电力装备部分,“十四五”规划提出,要培育先进制造业集群,推动先进电力装备产业创新发展,优化相关产业链布局;对电力装备相关产业的扶持政策,将会显著提升电力自动化行业硬件设备领域的发展,电力自动化设备生产企业将在政策引导下提高技术水平,增强产品竞争力。二是电网建设方面,经过十多年的发展,中国的智能电网发展已经比较成熟,未来电网的建设重点会转向基础设施的智能化和智能微电网,这将为电力自动化行业带来新的市场,促进电力自动化行业新产品和新业态的诞生。

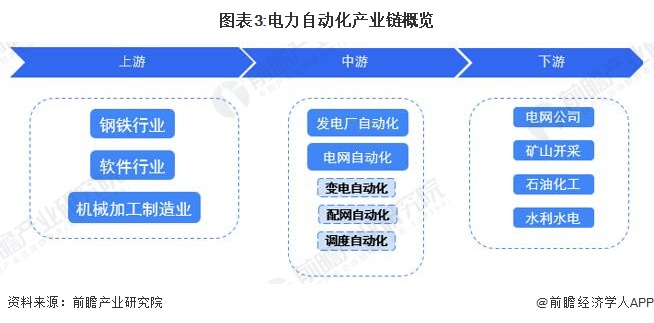

2、 产业结构分析

从行业的运转来看,电力自动化目前属于中下游环节当中,以中游发电厂自动化和电网自动化为主,上游钢铁行业、软件行业和机械加工制造构建了电力自动化系统和电力自动化使用场景的基础建设设施和软件环境。在发电场和电网当中,需要用到电力自动化系统对电力进行发、输、配、变、用电环节进行系统级别的监控以及调教,保证各个环节运转正常。

行业发展历程:智能化已成为发展趋势

总体看来,从中国电力系统建立之初到现在,中国电力自动化行业大致经历了传统工人阶段、自动化概念初贯彻阶段、调度工作阶段和调度自动化阶段,未来,中国电力自动化行业将朝着综合自动化方向发展。

行业政策背景:大力推动与信息技术相结合发展

2015年以来,中国电力自动化行业政策经历了研究试点、大力推广到开拓新领域的过程。随着基础设施的不断完善和智能电网的逐渐建成,中国电力自动化行业下一个阶段的发展重点将是智能微电网和与5G等新兴技术的结合。

行业发展概况:行业总体呈现走高态势

1、 中国电力自动化行业市场主体类型分析

目前,中国电力自动化行业处于高速发展期,其主题类型主要由民营企业、国企和政府组成,由于行业发展的特殊性,国家电网等国有企业集团为行业内的主要运营主体,且行业集中度较高。

2、 供给分析:供给集中度较高且受疫情影响较大

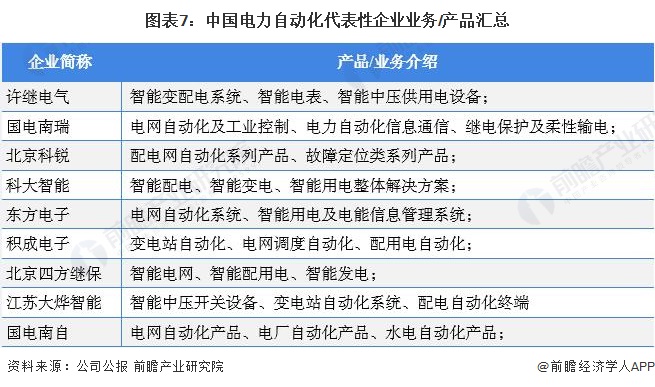

中国电力自动化行业代表性企业的产品覆盖面较广,从电厂自动化产品到配电自动化产品再到输电自动化产品以及继电保护产品都有供应,从供给的主体来看,主要为国家电网集团和行业内主要龙头企业进行产品的制作生产:

根据各公司年报,2020年受新冠疫情影响,中国电力自动化行业代表性企业产量普遍大幅下滑,其中大烨智能的配电自动化终端产量下跌了约85%,积成电子、北京科锐相关产品产量也下滑了25%以上。

注:截至2022年4月,行业主要企业的年报尚未发布,因此上述产量数据统一选用2020年数据

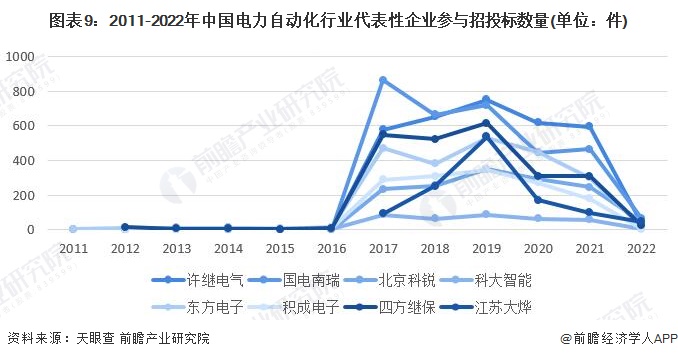

电力自动化行业一定程度上受到国有企业以及政府项目的直接引领,行业的供给现状可以从行业内招投标的状况反映出来,从代表性企业参与招投标事件数量上来看,从2017年开始,中国电力自动化行业招投标市场开始爆发式增长,当年参与招投标最多的国电南瑞投标数量达到了863件;到2019年,8家代表性企业参与的招投标数量总数达到了3936件,为近十年最高值。2020年,受疫情等因素的影响,全国智能电网及其他电力设施建设放缓,企业参与招投标事件数量开始下滑。

从政府采购网的数据来看,中国电力自动化行业招投标项目较少且数量呈下降趋势,2014年中国电力自动化行业招投标项目有17件,2020年疫情之后,招投标项目数量下降至3件,2021年为5件。

3、 需求结构:货物类项目需求量最大

从项目类型来看,中国电力自动化行业招投标项目中,最多的是货物类招投标,2014-2022年货物类招投标事件共67件,占全部招投标项目的77.01%,其次是工程类招投标,数量为17件,占比达到了19.54%,最少的是服务类招投标,数量仅3件。

4、 电力自动化行业市场规模

根据中国电力行业发展规划,以及电力自动化行业的历史发展规律,未来电力自动化行业地位进一步提高,技术水平与国际先进技术差距将进一步缩小,普及覆盖了也将会大大提高。前瞻结合中金公司和国家电网发布的相关数据对行业市场规模进行初步统计,2020年由于疫情的因素,各个企业的电力自动化环节设备和相关技术产出都承受了明显的降低,行业的市场规模发展增速受到了较大影响,2021年随着疫情的好转,各行各业的复工复产,中国电力自动化行业也步入了高速发展的态势。前瞻初步统计2021年中国电力自动化行业市场规模突破1100亿元。

行业竞争格局

1、 区域竞争

电力自动化上市企业中,江浙沪的上市企业处于优势地位,一共有50家上市企业在此区域注册。可以看出我国能源电力系统和电网设备相关上市企业在区域内已形成了一定程度的区域聚集效应,其次广东省的行业上市公司排在全国第三位,有13家上市企业聚集。

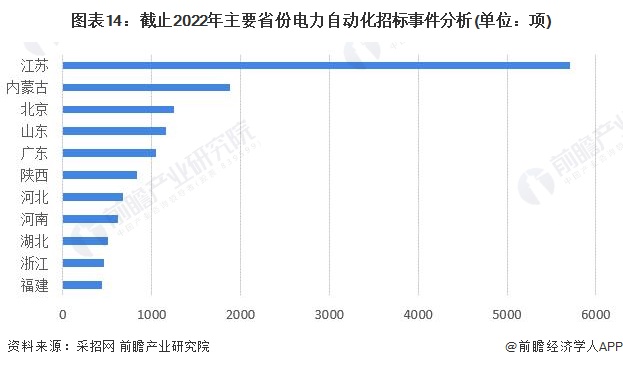

根据采招网提供的招投标信息,在电力自动化招投标领域,江苏省的招投标项目众多,且遥遥领先于其他区域,达到5706项,其次为内蒙古,达到1882项。

2、 企业竞争

从业务的分布结构和产业链布局来看,国家电网集团的下属企业——许继电气和国电南瑞的业务产品线都排在第一梯队,几乎覆盖了产业链的所有环节,在电力自动化领域的发电、输电、变电、配电领域都有着一定规模的战略规划,布局齐全;北京四方和积成电子处于第二竞争梯队,其业务领域主要在配电、变电领域进行布局。

3、 中国电力自动化行业集中度分析

根据中国电力自动化主要企业官网提供的财报和国家电网官网提供的公司企业信息来看,目前中国电力自动化行业中,许继集团和国电南瑞在营业收入、市场份额和产品销量上都具有绝对的优势,并且根据行业发展特点、考虑行业壁垒等特征,前瞻初步统计目前中国电力自动化行业CR3达到35%,CR5超过50%,CR10达到70%水平,行业总体市场集中度处于高位。

行业发展前景趋势及预测

配网自动化是实现智能配电网的基础,在电网改造的过程中,中国电网建设取得一定的成果。2019年中国220V以上的变电设备容量约41.92亿千伏安,到2025年,中国220V以上的变电设备容量将达56.05亿千伏安。

根据前瞻的初步统计预测,2022年中国电力自动化行业市场规模将突破1300亿元,并且将以15%左右的复合增长率成规模上涨的态势,预计2027年将超过2800亿元。

以上数据参考前瞻产业研究院《中国电力自动化行业深度调研与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务