2021年中国生鲜到家行业市场现状与发展趋势分析 精细化运营将是未来竞争之关键

生鲜到家行业主要公司:阿里巴巴系:天猫生鲜、淘鲜达、饿了么、盒马鲜生;京东系:京东生鲜、京东到家、7fresh、兴盛优选;美团系:美团闪购、美团买菜、小象生鲜、美团优选;初创公司:多点等、每日优鲜、叮咚买菜、朴朴超市、食享会、同程生活;商超连锁:永辉超市、沃尔玛、山姆、家乐福、大润发优鲜等。

本文核心数据:生鲜电商市场规模;CR5市场集中度;NPS值

疫情推动行业快速发展,竞争随之加剧

2020年中国生鲜电商行业规模超4干亿元,较2019年增长64.0%。其中网络零售交易规模3641.3亿元,同比增长42.5%。疫情推动生鲜电商迎来快速发展。

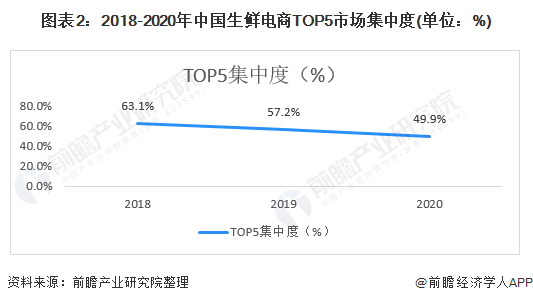

并且,伴随着市场规模的增长,新的入局者不断增加,市场竞争进一步加剧。2020年中国生鲜电商TOP5平台的市场份额之和为49.9%,较2018年下降了13.2个百分点。

精细化运营亟待优化,也是未来提高竞争力之关键

——生鲜网购成投诉重灾区,涉及用户体验的多个环节

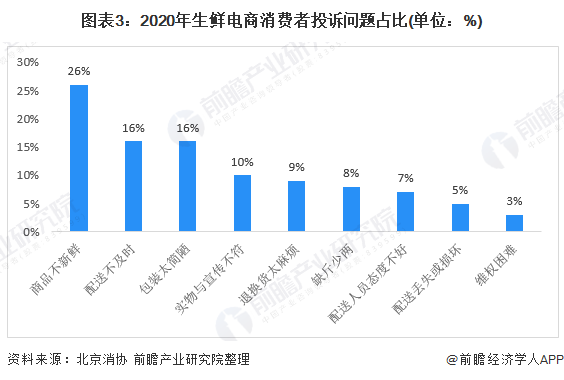

然而,当前的生鲜到家消费者体验方面面临多重问题,用户相关投诉涉及到用户体验的各个环节。2020年全国12315平台共接收投诉举报2130.32万件,其中网购生鲜食品投诉举报6.58万件,是投诉率最高的领域之一。2021年根据调研数据显示其主要的消费问题集中在:品质不过关、配送时效差、售后服务差、下单容易取消难、虚假促销等。且商品漏发、商品质量差和久未发货显示送达等问题,客服无法有效处理,反映了当前生鲜电商急需优化精细化运营。

——仅平台型到家模式用户体验表现尚可,其他模式均有欠缺

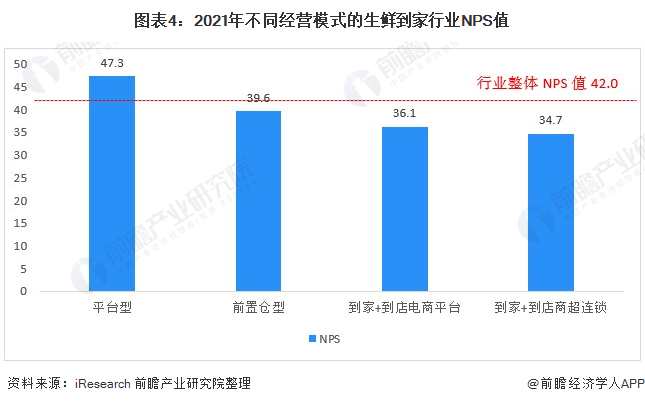

iResearch通过用户深访及专家深访,将生鲜到家平台的用户体验分为五个体验环节,并针对五个体验环节(商品情况、配送服务、平台服务、会员体系和线上功能),询问推荐及不推荐原因。通过对比4大类经营模式显示,平台型”模式用户体验表现良好,前置仓型、“到家+到店”电商平台用户体验较弱,“到家+到店”商超连锁模式的NPS值相对最低,用户体验较差,传统商超仍需时间适应新零售玩法,加速转型,以适应生鲜到家行业的激烈竞争。

注:调研样本N=1698;NPS: 根据用户的推荐意愿,将用户分为三类:推荐者、被动者、贬损者,推荐者与贬损者是对企业实际的产品口碑有影响的用户,这两部分用户在用户总数中所占百分比之差,即净推荐值(NPS)!

——各体验环节方面:会员体系、商品情况和线上功能用户体验有待提升

2021年,生鲜到家行业中平台服务和配送服务整体用户体验较好,且高于整体值42.0,会员体系、商品情况和线上功能表现不足,是后续提升的方向。

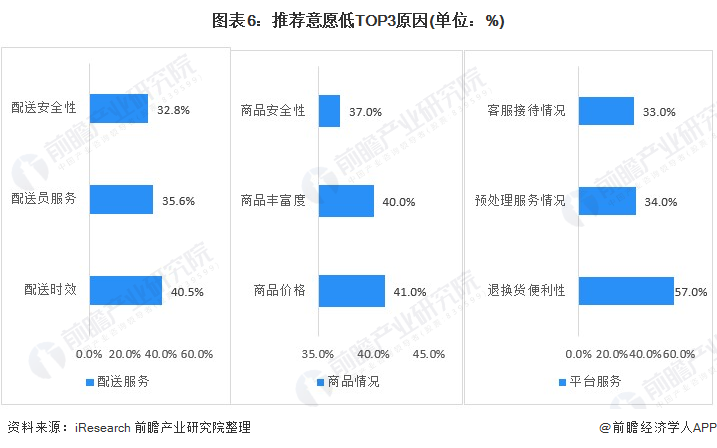

——推荐意愿影响因素:时效、价格和退换货便利性占主导

从用户的推荐意愿影响因素来看,来自配送时效、商品的价格和平台退换货便利性三者的影响最大。在推荐意愿低的原因中占据分别位居配送服务、商品情况和平台服务第一。

生鲜到家行业有待通过精细化运营,提升客单价及复购率,建立平台竞争壁垒,从需求侧,生鲜电商企业应该着眼于用户精细化管理,而在供给侧应该能加专注于供应链效率的提升。

以上数据参考前瞻产业研究院《中国生鲜电商行业解决方案与投资策略规划报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务