2021年中国在线餐饮行业市场需求结构分析 火锅赛道地位依旧、川渝火锅实力担当

火锅行业主要上市公司:海底捞(06862.HK);呷哺呷哺(00520.HK);九毛九(09922.HK)

本文核心数据: 门店数占比;订单数占比;订单金额占比

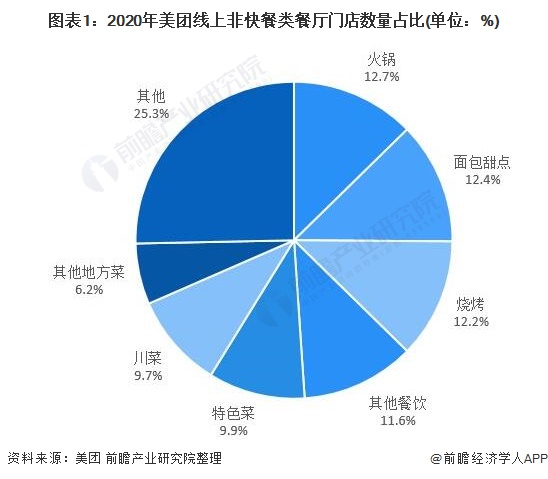

非快餐类品类火锅地位最高

中国餐饮行业高度分散,各赛道差异化竞争。其中,非快餐类餐饮菜系品类中,火锅门店数量占比最高为12.7%,高于非快餐类的其他菜系品类。

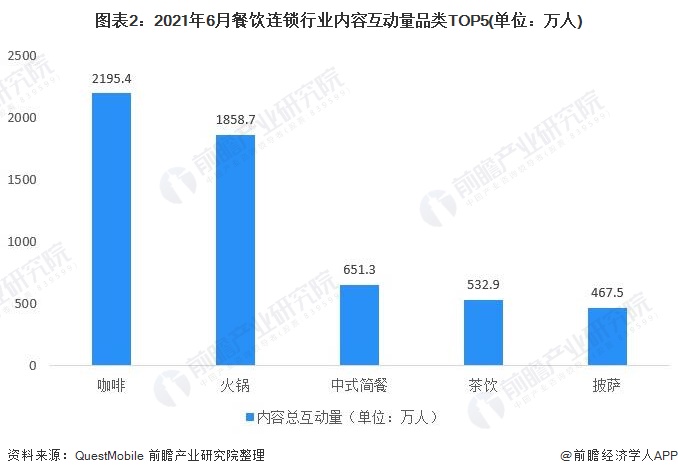

从互动量方面,咖啡和火锅两个品类因品牌数量繁多,内容营销的力度大,在互动量上遥遥领先,2021年6月,餐饮连锁行业内容互动量品类TOP5行业中,火锅互动量大1858.7万人,是餐食品类中互动年最高的品类。

注:互动数主要包含:点赞+评论+转发

川渝火锅实力担当

重庆火锅、四川火锅作为最有影响力的品类,虽然门店数量上不占优势,但贡献的订单数量和订单金额名列前二,依旧是最主流的类型。

——火锅门店数TOP5川渝占3席

门店数量方面,整个火锅市场呈现多元化发展的趋势。虽然低价位的火锅门店数量占比依旧最大,但30-90元价位的门店占比有提升趋势。并且各品类火锅门店数量TOP5中川渝火锅占据3席,

——川渝火锅订单数占比近半

订单数量:30-90元价位的订单数量占比最高,2020年数据有一定向两端分化的趋势,30元及以下、90元及以上价位的订单占比有一定增加。从订单量角度看,重庆火锅、四川火锅、串串香贡献订单占比近半,与门店数量结构相比品类集中度明显更高。

——川渝火锅客单价水平较高

2020年火锅品类的人均消费金额处于较高水平,接近80元,同比实现了6.3%的增长,表明火锅品类整体定位偏中高端,且议价能力较强;中档价位依旧是主力消费需求。分不同品类来看,火锅客单价较高,且保持一定增长。美团数据显示,2020年火锅品类的人均消费金额处于较高水平,接近80元,同比实现了6.3%的增长。这表明火锅品类整体定位偏中高端,且议价能力较强。订单金额来看,2020年订单金额的结构分化情况与订单量结构相似,但重庆火锅的订单金额的份额较订单量份额更高。2020年占比23.4%,重庆火锅、四川火锅和串串香三类订单金额份额超过45%,表明其客单价水平较高。

以上数据参考前瞻产业研究院《中国火锅连锁行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务