预见2021:《2021年中国早教产业全景图谱》(附产业链现状、竞争格局、发展趋势等)

在我国,早教(早期教育)是指对0-6岁婴幼儿进行的教育活动的统称。近年来,在国家政策、资本、企业、市场需求等多重因素的推动下,我国早教市场规模以两位数的增速保持了快速增长。

2021年4月14日晚间,央行官方微信发布工作论文,直指我国面临的人口严峻形势,直指应该全面放开和鼓励生育。切实解决妇女在怀孕、生产、入托、入学中的困难,综合施策,生育政策的放开未来将带动我国早教行业新一轮的快速增长。未来,我国早教行业还将呈现哪些发展趋势,本文将从产业链发展现状、竞争格局及需求趋势等多角度深入分析。

1、早教行业产业链概览

早教按照服务形态来划分,可分为全日制和非全日制两大类。其中全日制包括托管(0-3岁)、幼儿园(3-6岁)和学前班(5-6岁)三类;非全日制主要包括亲子教育/活动和幼儿课程(3-6岁为主)两大类,其中亲子教育/活动又包括家庭教育(0-6岁)、亲子游(0-6岁)和早教中心(0-3岁为主)三大场景。

随着行业发展,早教行业在上述核心产业的基础上,又发展出了为核心产业提供支持和服务的周边产业,近年来各类互联网产品也蓬勃发展,早教产业链正在日渐丰富完善。

2、产业链上游

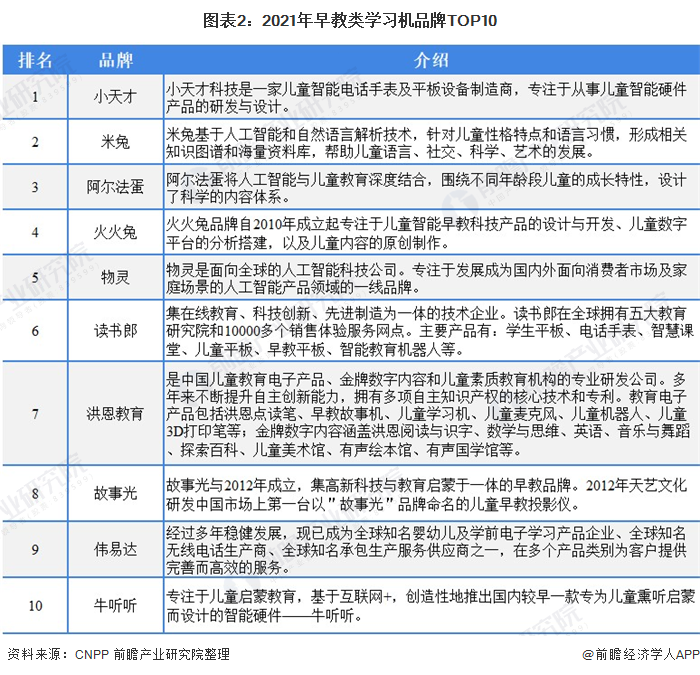

——数字类早教产品竞争激烈

早教类数字产品类型多样,以早教学习机为例,婴幼儿儿童早教学习机,目前生产早教内学习机的品牌较多,行业竞争较为激烈,以下列举部分早教类学习机的领先品牌:

3、产业链中游

——早教行业投融资活跃

根据IT桔子统计,从2013年开始,国内早教行业投融资开始爆发,早教风口正式确立,资本涌入。2020年,早教行业的投融资事件数量为40起,投融资规模达到116.44亿元,同比大幅增长54.82%。从2020年投融资事件轮次来看,天使轮事件数量最多,达到10起,战略投资金额最大,达到100.63亿元。

根据IT桔子统计,2021年以来,早教行业投融资事件数量达到15起,金额合计47.98亿元,金额最大的一笔为叽里呱啦的C轮融资,规模达到35.1亿美元,投资方为挚信资本、腾讯投资和光源资本。

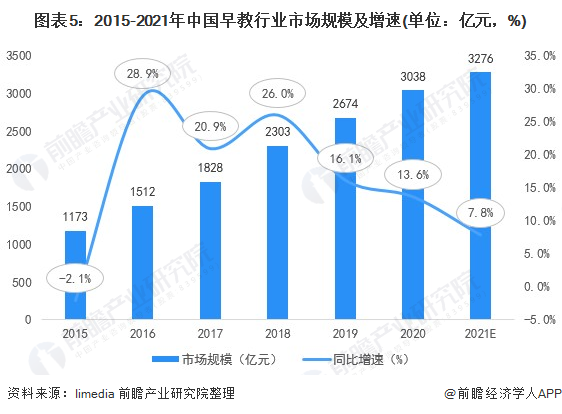

——早教行业规模实现快速增长

虽然近年来,新生儿出生率大幅下降,但整体新出生人口规模基数较大,加上随着人们收入水平的提高,家长对于儿童早期教育意识和教育消费水平提高,均极大的促进了早教市场的发展。家长对于婴幼儿教育的必要性和方法的理解,是构成早教行业需求的核心要素。家长对早教必要性和效果的认同度越高,早教行业的刚需程度就越高。

随着国民收入不断提升,新一代家长消费观念升级,国家放开计划生育政策,幼教行业利好政策不断出台,驱动幼教市场规模持续扩容,为早幼教市场创造了良好的开端,目前我国早教行业已经进入了稳步发展阶段。

2015-2020年,我国早教行业市场规模逐年增加,年均复合增长率高达17.19%;2020年中国早教行业市场规模达3038亿元,较2019年上升13.6%,因疫情影响,增长率较往年略有下降。早教行业连续多年市场规模增长超过10%,2021年有望突破3270亿元,潜在市场巨大,预计未来将持续快速发展。

——课程以知识技能训练为主

根据儿童发育特点,早教偏重点有所不同,具体来看,针对0-3岁儿童的早教,更侧重于身体机能和知觉训练,如听觉、触觉、视觉、协调发育等;针对4-6岁儿童的早教,更侧重于综合素质和技能训练,如少儿英语、艺术技能等。

针对不同的市场需求,国内的早教大致可以分为四类:思维训练类、语言培训类、兴趣培养类以及综合类。其中思维训练类、语言培训类、兴趣培养类又被合称为专业类,主要针对4-6岁儿童;综合类早教机构的特点在于有丰富的软硬件设施,引入多样的课程内容等,更侧重婴幼儿身体机能的培养,适用于0-6岁儿童。

从我国早教发展情况以及市场上早教内容来看,我国早教更偏重于对儿童知识技能和艺术、兴趣培养方面,以3-6岁儿童为主。如语言早教市场、舞蹈早教市场、音乐早教市场、书法美术早教市场等。

在各类早教细分市场中,则主要以语言类早教为主,而由于长期以来英语教育在我国教育体系中的重要地位,语言早教又以英语类早教为主。

注:样本量N=1644;调研时间2021年4月

4、产业链下游

——适龄儿童规模持续增长

从幼儿园在园人数来看,2014年以来,我国学前教育幼儿园在园人数规模持续提升,2018-2020年整体增速有所放缓。据教育部统计数据显示,截至到2020年底,全国在园幼儿数量为4818.3万人,较上年增加104.4万人。

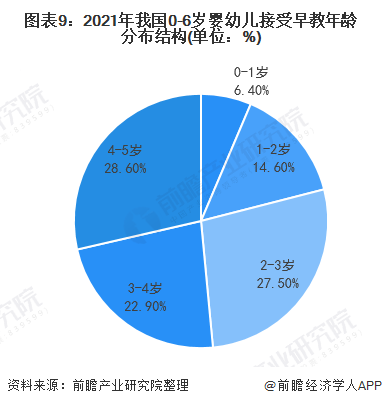

随着新生代父母对科学早教的认可,0-6岁的婴幼儿在各年龄段都出现了对早期教育的需求,且在早教市场消费群体中有一定占比。接受早教的婴幼儿中,截止2021年4月,据调研数据显示,2-3岁孩童占比达到27.5%,而2-4岁儿童占比超过五成。

注:草莓派调研社区,样本量=1644;调研时间2021年4月。

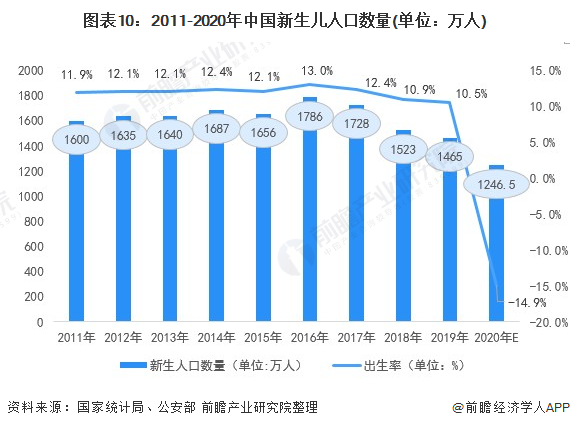

——出生率下降,生育政策松动

从近几年我国人口出生情况来看,2010-2014年,婴儿出生数量逐年上升,由2010年的1595万人上升至2014年的1687万人,但增速较缓;2015年,全国出生人口为1655万,比2014年小幅减少32万,2016年“全面二孩”政策实行,当年出生人口攀升至1786万,创2000年以来峰值,但之后连年大降。

2020年,公安部数据显示,新生儿登记数仅1003.5万,2019年公安部新生儿登记数为当年统计局出生人口的80.5%,按此比例反推2020年出生人口或较2019年下降超200万,较2019年大幅下降约15%。

2021年4月14日晚间,央行官方微信发布工作论文,直指我国面临的人口严峻形势,直指应该全面放开和鼓励生育。切实解决妇女在怀孕、生产、入托、入学中的困难。

——中国早教机构数量不断增加

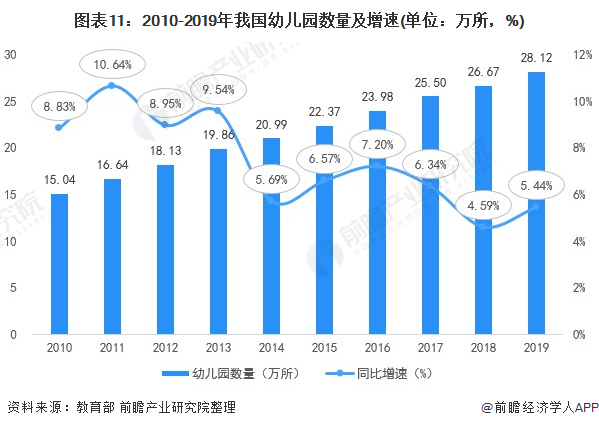

在幼儿园数量方面。2010-2019年,我国幼儿园数量不断增加,近年来数量增速有所放缓。截止到2019年底,我国共有幼儿园28.12万所,同比增长了5.44%。

——早教课程场景多样化

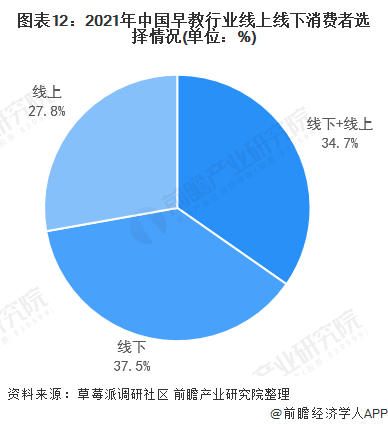

在早教行业中,近四成家长选择线下机构,34.7%的家长选择了线上与线下结合的方式。家长注重儿童对于早教课程的体验,相比线上,线下机构更具优势,能够满足家长的托育需求。

但由于疫情的影响,激发在线教育进一步发展,同时随着数字经济的发展,线上早教课程的陪伴性凸显,线上早教课程成为不少家长的选择。

注:样本量N=1644;调研时间2021年4月

——低龄托育领域发展潜力较大

数据显示,近年来,我国婴幼儿在各类照护服务机构的入托率不足5%。2021年,卫建委数据显示,超过八成家长有婴幼儿托育需求。婴幼儿家长托育需求强烈,但目前国内婴幼儿托育服务相关政策和法规不健全,托育机构缺乏规范管理,社会力量办托育机构的积极性较低,市场供需矛盾突出。

2021年3月,政府工作报告指出2021年,将每千人拥有3岁以下婴幼儿入托位数提高到4.5个,中国低龄托育领域具有较大的发展空间。

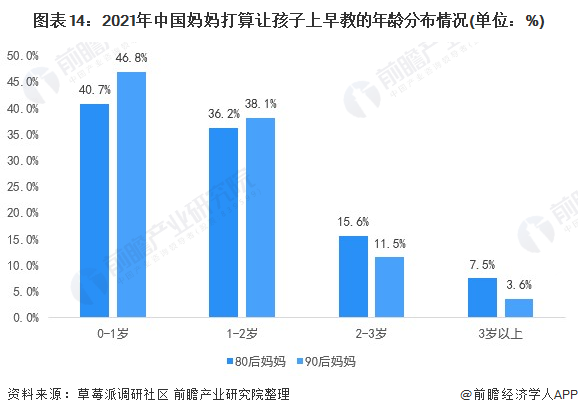

早教低龄化渐成趋势

相比80后妈妈,90后妈妈对让孩子上早教持更积极态度。对于0-1岁儿童,准备让孩子接受早教教育的90后妈妈相比80后妈妈多出6.1%。年轻妈妈对于早教意识觉醒更强,态度更积极。早教低龄化渐成趋势。

5、竞争格局

——早教机构品牌情况

国内早教龙头从发展背景和模式上可大致分为三类:第一类是从国外原版引进课程内容,在服务和运营上进行一定的本土化,定位高端,以金宝贝为代表;第二类是基于海外先进的教育理念和方法,结合国内需求进行二次开发,如运动宝贝;第三类是基于国内主流教育理念或为了突出某方面特色,进行本土化的自主研发。其中第二类中西合璧的早教模式更受欢迎。

2021年,根据目前的早教中心分布情况数据显示,北上广深一线城市的早教中心网点分布占全国的13.88%。纵观近年来各大早教品牌发展状况,实地考核北京、上海、广州、南通等一二线城市上百家早教品牌的经营情形,口碑、点评网口碑调研以及通过对百度、360、腾讯教导、网易教导等威望平台大数据统计剖析鉴定,剖析得出2021年最新十大早教排名如下:

——区域竞争格局:国际早教品牌主打一二线城市,本土早教品牌深耕下沉市场

根据各早教机构官网统计7家代表性早教机构在一线城市网点数合计481家,二线城市网点数合计1876家,三线及以下城市网点数合计1971家。7家代表性早教机构中,门店数量最多的为红黄蓝,达到1300家,其次为美吉姆,达到511家。

国际早教品牌多分布于一二线城市,不过鉴于金宝贝和美吉姆因客单价较高、单店会员人数较多、一二线城市门店占比较高。

在本土早教品牌中,红黄蓝以1300家线下机构的规模位列第一,其中,一线城市网点数占比为6.8%,三线及以下城市网点数达到809家。本土早教品牌多分布于三线城市,以较低的客单价服务广大具备托育需求的中小城市消费者群体。

从营收角度考虑,我国早教行业的龙头企业为金宝贝和美吉姆。

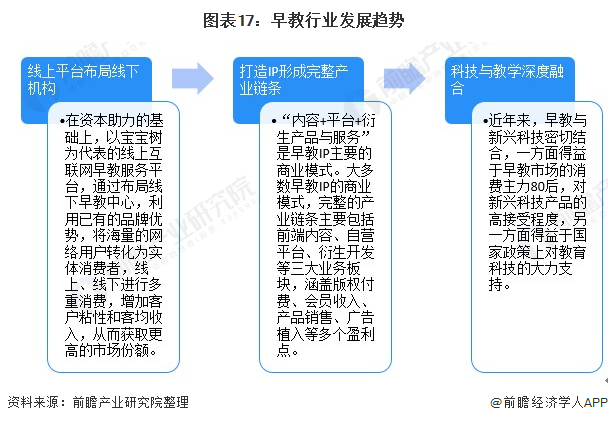

6、需求趋势:AI技术+线上+线下融合

随着人工智能的成熟及其对垂直领域的不断渗透,越来越多的AI技术被运动到早教产品的迭代发展上。早教行业发展趋势主要表现在如下几点:

以上数据及分析均来自于前瞻产业研究院《中国早教行业发展前景预测与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务