预见2019:《中国汽车保险产业全景图谱》(附市场规模、竞争格局、监管现状、发展趋势)

保险中介在车险销售渠道中地位强势

中国汽车保险产业链结构由5部分主体构成。除了产险公司和车险用户外,汽车保险产业链上游包括汽车制造商、金融公司;产业链下游则包括渠道中的专业、兼业代理、服务提供商(如保险公估、汽车维修点)。

保险公司与上游之间通过产业合作连接起来,与产业链下游则通过业务进行合作。提供车险的保险公司,其业务主要来自于直属展业,约占50%,剩下的很大一部分则来自保险中介,包括专业分销机构和兼业分销机构。专业分销机构包括保险经纪公司和代理公司;兼业分销机构则主要包括4S店和维修店。

根据国内车险三大企业中国人保、中国平安以及中国太保2018年年报的数据显示,这三家险企中介销售渠道占比均超过70%,其中中国太保的中介销售渠道保费收入占比达到90.2%。由此可以看出分销即中介代销模式在渠道中占据强势地位。

前期双份红利驱动行业规模迅猛发展

车险是我国财产险市场的重要组成部分。纵观非寿险市场发展历史,非寿险初期的发展主要由政策推动,国家机关和企业财产保险早期一直是我国非寿险保费收入的主力险种,占比近半。但1984年末,《国务院批转<中国人民保险公司关于加快发展我国保险事业的报告>的通知》指出:要在全国范围内推行第三者责任法定保险,并要求农民和联营运输的机动车必须投保。尽管前期三责险尚未以法律形式明确,也没有相关费率要求,但各地实际上均执行了国务院关于强制办理三责险的通知,对所有上路汽车强制办理三责险。

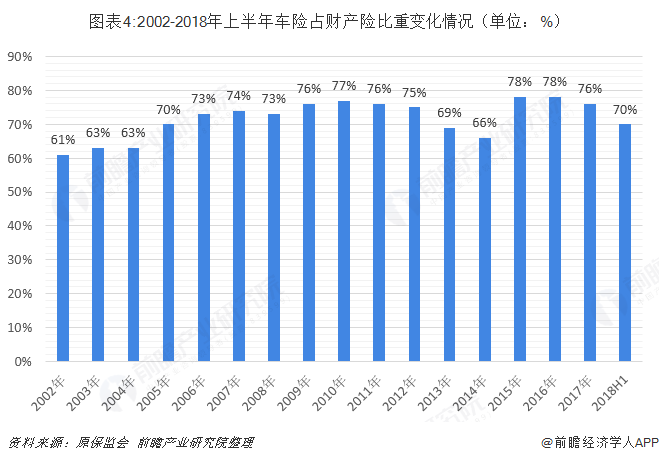

另一方面,非车险在经济发展初期不具备自发生长的条件和意愿,尤其是责任险和农险对依赖于法律法规和政策支持的依赖度更高。因此,在政策支持下,车险仅用了短短三年便成为我国非寿险占比最高的险种,并维持至今。截至 2018年上半年,车险保费在财产险中占比约为70%。

除国家政策层面上的支持之外,汽车市场的消费红利也进一步助推我国汽车保险行业规模实现快速扩容。2002-2018年,我国汽车市场汽车销量呈快速增长趋势。2018年,我国汽车销量达到了2808万辆。

综上所述,1984年起,各地在国务院的强调下全面推行第三者责任法定保险,对所有上路汽车强制办理三责险。在“法定”三责险的带动下,商业车险随之崛起,公车、拖拉机、私家车逐步成为车险保费增长的主要驱动。我国车险自此迅速发展,保费从2002年的 472亿元持续增长至2017年的 7521 亿元,CAGR 高达 23%。2018年上半年,我国汽车保险原保费收入为3794亿元,同比增长6.0%。2002年至今,车险始终是我国第一大险种,在政策和机动车消费红利期的双重驱动下实现长效、迅猛发展。

后期汽车保有量增速放缓拖累保费增长

近年来随着中国经济增长,新车销售量稳步增长,增速放缓。2018年上半年新车销售量为 1407万辆,增长率下降到5.57%,为近年来较低水平。二手车市场自 2015年以来发展迅速,2018年上半年销量达660万辆,同比增长13.01%。因汽车所有权关系转变并不会给汽车带来新的保费收入,二手车增长不会带来增量汽车保险需求,同时因为侵蚀新车市场,拖累保费增长。

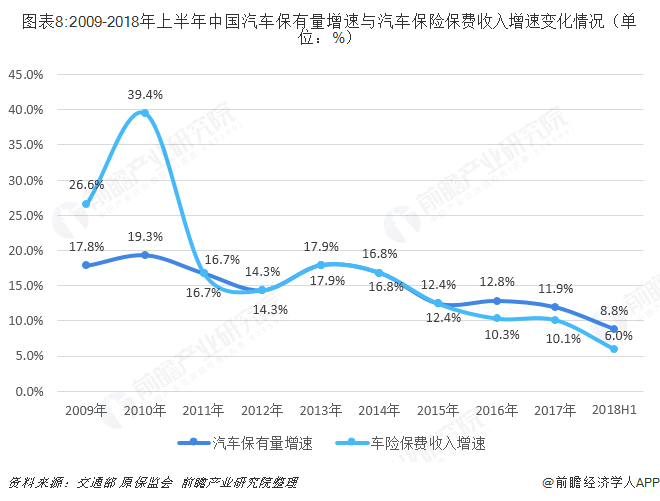

2009-2017年我国汽车保有量增速与汽车保险保费收入增速均呈下降趋势。2018年上半年,我国机动车保有量增速较上年同期有所放缓,为8.8%,进一步使得后市场汽车保险行业的保费收入增速有所放缓,截至2018年6月底,我国汽车保险行业保费收入增速为6.0%。

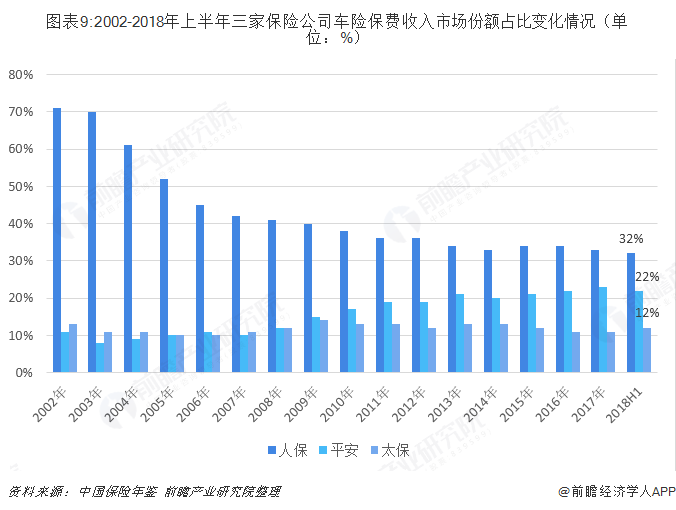

人保、平安、太保三家险企市场份额合计近2/3

我国的保险业务在1986年以前由原人保独家垄断,长期的寡头垄断和保险牌照的稀缺性,共同导致车险市场集中度较高。2018年上半年,中国人保的汽车保险原保费收入占比为32%,中国平安占22%,中国太保占12%,三者车险保费收入份额占比合计为66%,近整个车险市场保费收入的2/3。

商车费改过程使车险定价不断放开

除车险市场原先的长期寡头垄断与保险拍照的稀缺导致行业集中度不断上升之外,商车费改过程的不断推进也是一大诱因。商车费改主要采取增加价格灵活性的方式,激励人们安全驾驶,降低保费价格,增加赔付率,让利投保人,从而使得头部险企车险保费收入增加。原因为消费者的逆向选择会影响商车费改结构,以第一次费改为例,因对不出险的激励措施增加,投保人倾向于不上报事故,以便获取优惠保险费率,最终导致第一次商车费改后保险市场赔付率走低。此后两次费改对监管措施和定价空间进行进一步的放宽。截至第三次商车费改情况,厦门的费率下限低至0.196,最高上限四川高至 2.81,定价空间进一步被放开,冲击市场。

商车费改初衷尚未达成,车险市场濒临承保亏损

随着历次车险费改的深入,2018年我国的车险市场又进入了一次恶性循环:市场费用投入加大,各主体一再下调盈利空间,价格占肆起,亏损主体增加,中小公司受损严重。原本监管机构商车费改的初衷是将产品定价权交由市场主体,通过对保险标的及风险的认识和判断,能够自主确定产品价格,形成市场化的价格机制,提升赔付率,倒逼保险公司压缩市场费用,并提升自身运营效率。2018年我国车险市场费用率创新高达43.20%,同比上升2.51个百分点;赔付率为56.70%,同比下降1.57个百分点,车系市场濒临承保亏损。从市场表现来看,改革似乎还没有达到初衷。

车险费率放开后UBI车险的市场潜力待释放

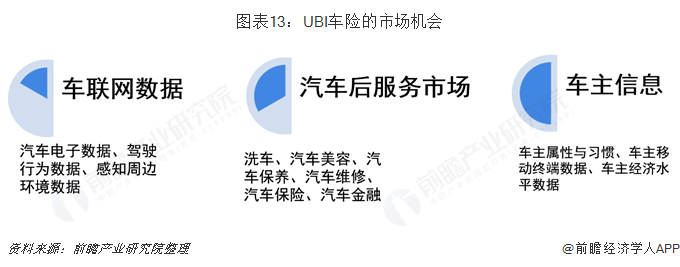

由于车险费改尚未达到初衷,使得我国车险市场濒临承保亏损,尤其是中小险企受损较严重,因此小保险公司希望通过UBI破局。UBI车险是一种根据驾驶人的实际驾驶时间、地点、里程、具体驾驶行为,来确定该缴多少车险的险种,因此用户参加UBI车险计划后根据驾驶行为和习惯的数据能够获得一定的车险优惠折扣。长期来看,UBI产品相较于传统车险具有很多优势,是顺应时代发展规律的产品,它能满足车险各利益相关方的诉求,形成多赢的局面。

目前我国UBI车险尚属初步试点阶段,车联网渗透率低、智能车载装置尚未普及,仍未走出真正的UBI车险公司或UBI保险产品。但国内保险公司积极联合百度地图、高德地图等导航服务公司,利用他们已有的车辆的驾驶数据率先进入UBI市场。在过去两年,人保就与腾讯、思维图新针对车险改革合作尝试;平安入股凯立德挖掘车主驾驶数据,尝试差异化定价;太保战略投资美国UBI车险服务商Metromile加速布局国内UBI车险商业版图。从下表可以看出,近两年来我国UBI车险市场投融资事件仅为1件,说明UBI车险市场还存在着很大的投资空间。

未来UBI将是车险费率市场化改革的重点,它将驾驶行为、车速、操作记录等数据纳入车险成本计算模型,科学预测事故发生的频率与数学期望,从而实现科学定价,降低风险。与传统定价机制的简单价格战相比,企业可通过差异化条款设计、人工智能深度学习技术等方面展开竞争,降低费用率,提高车险盈利能力。

以上数据及分析均来自于前瞻产业研究院《中国汽车保险行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动

广告、内容合作请点这里:寻求合作

咨询·服务