2018年中国湖畔大学学员所在行业解读之——软体家具:行业发展增速放缓,市场整合大势所趋

2名学员来自软体家具行业,学员所在企业均为是行业头部公司

截至目前,湖畔大学共有2名学员来自软体家具行业,第二、三届各占1名。两名学员所在企业均为国内软体家具行业头部公司。其中,顾江生所在的顾梦家具更是行业的龙头企业。

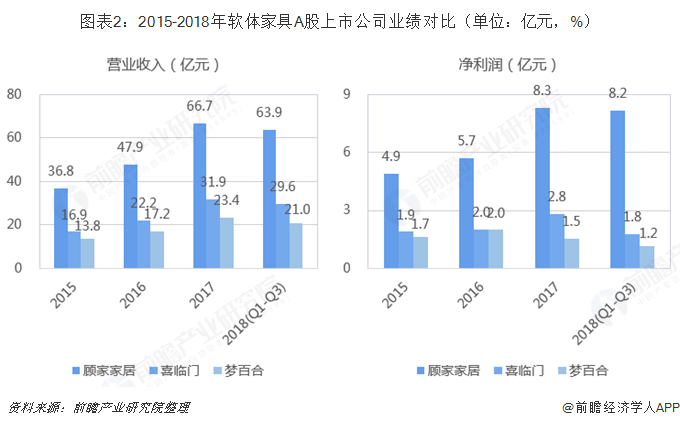

具体来看,目前,在国内A股上市的软体家具企业,除了顾梦家具和梦百合以外,还有喜临门。从2015-2018年,3家公司的营收和净利润规模来看,顾家家居均遥遥领先于其他企业,其营业收入是其他公司的2倍以上,而净利润规模是其他公司的近3倍。可见,顾家家居在软体家具行业的龙头地位十分稳固。

此外,业绩增速来看,在营收增速方面,近3年,软体家具行业公司的营收增速明显加快。其中,喜临门的营收年均复合增长率长期保持在业内最高水平;而顾家家居的营收增长速度快于喜临门,逐渐缩小了同喜临门的营收增速差距。在净利润增速方面,近3年,顾家家居净利润增速明显快于业内其他企业。喜临门和梦百合的净利润增速逐步放缓,其中,梦百合因2017年净利润出现大幅下滑而导致3年期CAGR为负;顾家家居的净利润增幅则呈现出增长趋势,3年期CAGR为28.5%,居于业内首位。总体来看,顾家家居的业绩增速也处于行业领先地位。

国内软体家具行业市场集中度低,市场仍相对分散

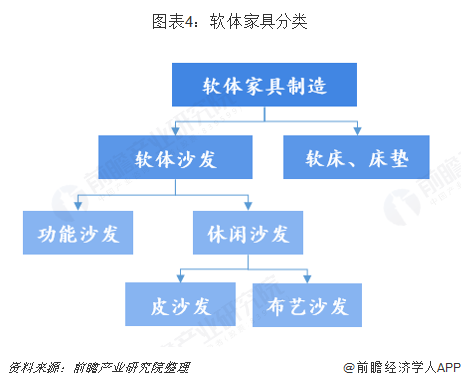

总体来看,我国软体家具行业头部公司的数量较少,但是这并不意味着行业具有较高的集中度。事实上,目前国内软体家具行业市场十分分散。软体家具可以分为沙发和床垫两大细分领域,而在各个细分领域中国市场的集中度都远远低于美国。

从床垫沙发市场来看,2017年,美国前五大沙发品牌的市场占有率高达85%,其中,TOP5-10和La-Z-Boy的市占率均在20%以上;而中国位居第一的沙发品牌股价家具的市场率仅为7.7%,行业CR4还不足20%,沙发市场集中度远低于美国。

从床垫市场来看,2017年,美国前两大床垫品牌Serta和Simmons的市占率同样在20%以上,同时前5大品牌的市场份额合计也超过了80%;而中国市场,慕思的市占率最大,却仅为7.6%,CR5同样不足20%。由此可见,中国软体家具行业的市场竞争十分分散,行业集中度远待提高。

行业发展增速放缓,业内整合将加剧

中美两国软体家具行业市场集中度差距之大也意味着未来国内市场将得到整合。二者也受国内软体家具行业发展整体增速放缓有关。从行业产值增速来看,软体家具行业增速放缓趋势更为明显。除了2016年以外,2013年至今,中国软体家具行业产值一直保持低速增长趋势。而这主要与市场对传统软体家具需求减少有关。

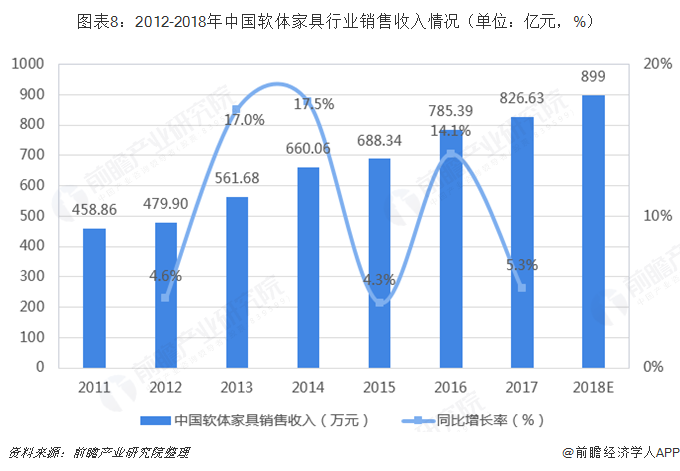

从软体家具行业的销售收入来看,2011-2017年,我国软体家具制造行业销售收入呈逐年上升趋势,但最近几年的增速波动较大。2015年和2017年分别实现销售收入688.34亿元和826.63亿元,同比仅分别增长4.3%和5.3%,均为软体家具行业的“大冷年”。而2018年,受出口贸易摩擦带来的压力,以及国内房地产面临强力政策调控,市场消费依旧乏力,导致软体家具行业发展仍处于“低潮期”,行业整体仍保持缓慢增长之势。

值得庆幸的是,尽管国内软体家具行业扩张增速有所放缓,但中国目前依然是全球软体家具消耗量最大的国家,仍有较大的发展空间。根据CSIL数据,2017年,中国软体家具消耗占全球消耗市场比重为31%,超过了美国,位居第一。总体来看,随着居民消费不断升级,消费者正在追求更加新颖、便捷、舒适的体验,国内传统软体家具行业发展将面临“天花板”,未来企业需要向智能家居、大家居、定制家具方向转型,以寻找新的增长点。此外,随着市场开放程度的提高,目前意大利的Natuzzi、Flexform,德国的牛蛙、PBVHolding,美国的LA-Z-BOY等都凭借先进的设计理念、优质的产品质量在积极拓展全球市场,可以预期未来将有更多的国外产品加入国内软体家具市场的竞争。因此,在竞争日益加剧的趋势下,未来创新能力不足、实力不济、品牌知名度低的企业或将逐渐被市场淘汰,业内整合加剧大势所趋。

企业纷纷制定差异化发展战略巩固竞争优势

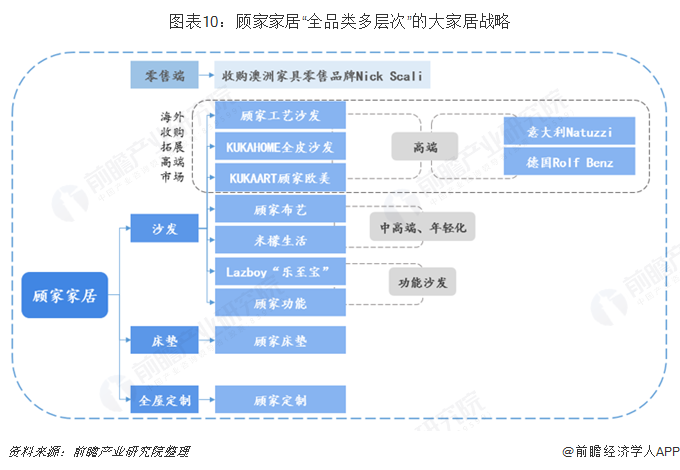

在行业整合过程中,企业纷纷通过差异化发展策略来巩固自身的竞争优势。以软体家具行业龙头顾家家居为例,顾家制定了“全品类多层次”的大家居战略,一方面,在原沙发主业上,由中低端沙发拓展至功能沙发和高端沙发领域;另一方面,顾家还大力发展床垫和全屋定制业务。此外,公司还通过收并购,将业务链延伸至零售端,全面构建大家居版图。

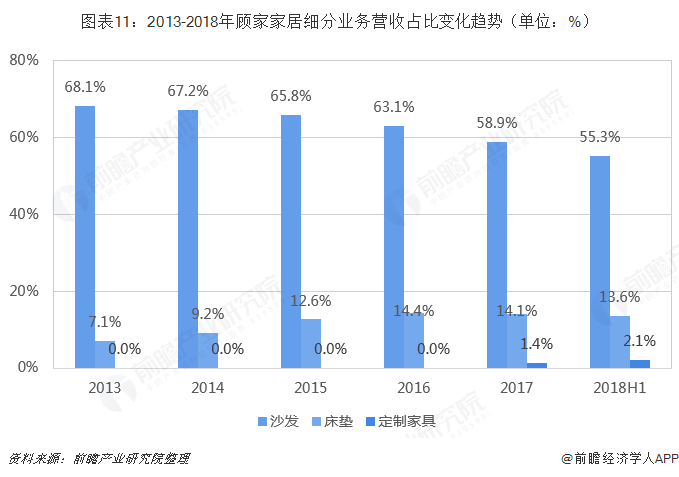

从顾家家居的营收数据来看,公司的大家居战略现已略有成效。2013-2017年,顾家家居沙发业务和床垫业务营收年均增速分别高达20.9%和48.7%,其中,床垫业务营收占比总体不断提高,目前已增长至14%左右,成为了公司的第二大收入来源。此外,从2017年开始,顾家将定制家具作为另一大新的增长点,并在2018年于黄冈华中基地投产了400万方的定制家居项目,促使该业务快速发展,截至2018年上半年,顾家定制家具业务营收占比以提高至了2.1%。

此外,另一家港股上市公司——敏华控股则将推动产业链垂直化整合作为其发展战略,目前公司在沙发产业链上游整合方面成效显著,现已具备沙发铁架、电动马达、海绵、弹簧等核心原材料基本完全自主生产的能力。

值得一提的是,尽管顾家家居和敏华控股均已沙发作为主要产品,但是在沙发细分产品品类上也具有巨大差异。从营收占比结构来看,顾家家居以皮类沙发为主打产品,并不断完善功能性沙发和布艺沙发品类;而敏华控股则以功能沙发为主,并根据不同的消费群体推出了多款非功能沙发产品系列,由此与顾家家居形成了差异化竞争,占据一定的市场份额。

以上数据及分析均来自于前瞻产业研究院《中国软体家具制造行业产销需求与战略投资分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务