预见2024:2024年中国产业金融市场现状、竞争格局及发展趋势分析 持续提升金融服务实体经济的能力

行业主要上市公司:中国银行(601988.SH)、工商银行(601398.SH)、中国人保(601319.SH)、中国平安(601318.SH)、渤海租赁(000415.SZ)、江苏金租(600901.SH)等

本文核心数据:产业金融的分类;广义货币余额;社会融资规模;中国产业金融发展指数

行业概况

1、定义

产业金融,即“产业+金融”,是指以产业为基础,充分发挥金融业务对产业的资金融通、资源整合,促进产业发展和加之增值等业务的支持作用,从而实现产业和金融之间相互融合的一种新的行业发展形态。

根据主导主体的不同,产业金融可分为政府主导型和市场主导型;按产业领域的不同,产业金融包括科技金融、农业金融、绿色金融、制造业金融、汽车金融、房地产金融等类别。

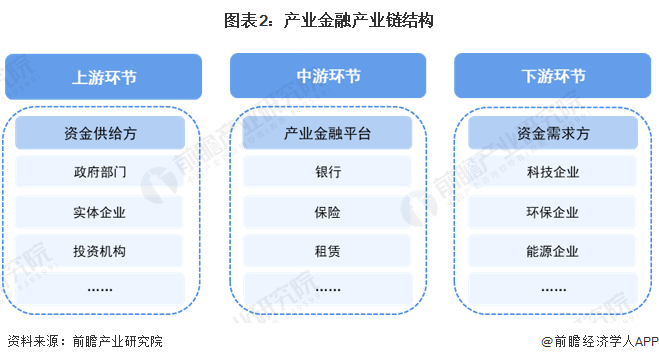

2、产业链剖析

产业金融的运作逻辑是,上游的资金供应方利用产业资本和金融资本为产业金融平台提供资金,依托产业金融平台,打造产业金融生态圈,通过产业链进行下游客户获取,为下游产业客户提供金融信贷、融资租赁、担保、企业财务、保理业务以及新衍生其他新型形态业务。

具体来看,上游的资金供应方包括政府部门、实体企业、投资机构等,中游的产业金融平台包括银行、保险、租赁等业务形态,下游的资金需求方为各行各业的企业,例如科技企业、环保企业、能源企业等。

从产业链生态图谱来看,在中游的产业金融平台中,银行主体的代表性企业有中国银行、工商银行、建设银行等,保险主体的代表性企业有中国人保、中国平安、中国太保等,融资租赁主体的代表性企业有渤海租赁、江苏金租、国银金租等,财务公司的代表性企业有中油财务、中国电财、上汽财务等。

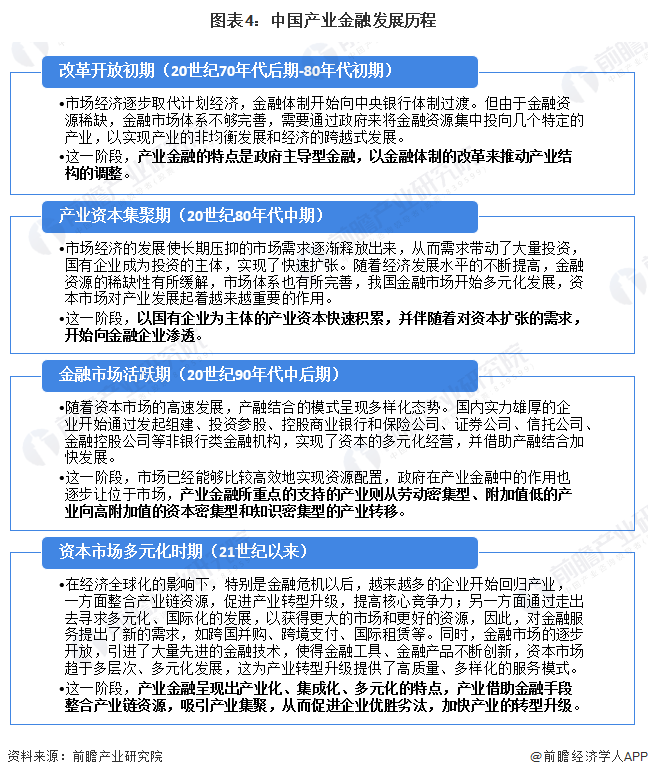

行业发展历程:进入资本市场多元化时期

改革开放40多年来,随着经济体制的改革深化,我国产业得到了快速成长,国内经济的发展水平实现了巨大飞跃,产业金融的发展也从无到有,从单一到多元,大致经历了改革开放初期、产业资本集聚期、金融市场活跃期、资本市场多元化时期四个阶段。

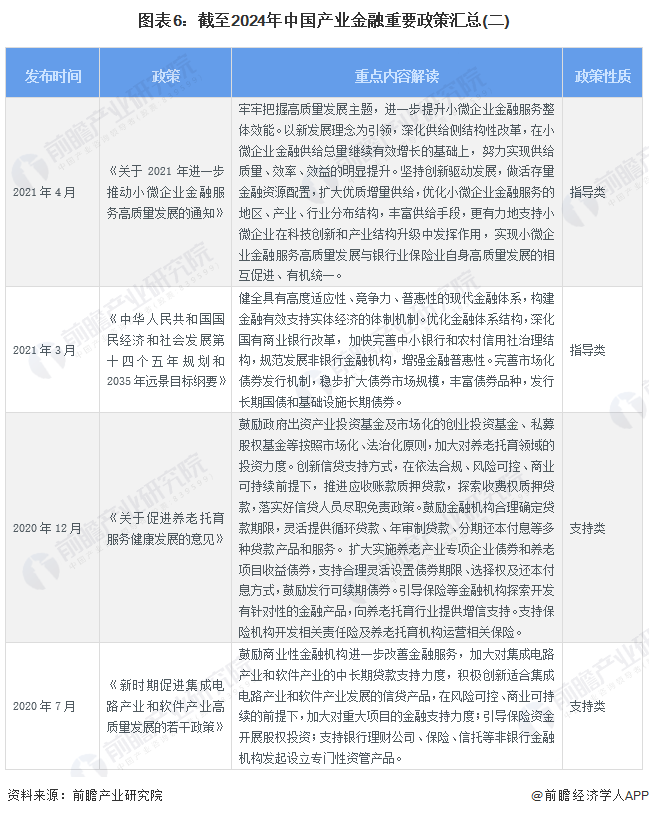

行业政策背景:国家强调提升金融服务实体经济的能力

进入“十三五“时期以来,国家强调要提高金融机构的服务质量,原银保监会、国务院等多部门不断颁布产业金融相关政策,促进金融与制造业、养老产业、电子信息等多领域产业的深度融合,提升金融服务实体经济的能力。截至2024年4月,国家层面产业金融政策汇总如下:

行业发展现状

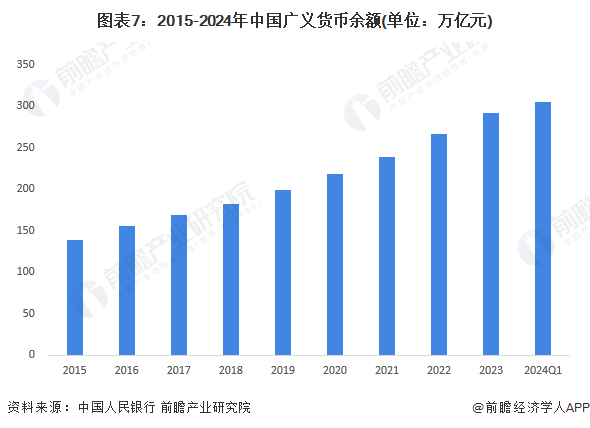

1、广义货币余额突破300万亿元

广义货币(M2),包括流通中的现金,以及居民和企业的活期存款、定期存款、储蓄存款等,指一个国家或地区的货币供应量,是反映货币供应量的重要指标。

2015年以来,中国广义货币余额持续增长,2023年达到292.27万亿元,2024年第一季度突破300万亿元,达到304.8万亿元,为国家促进投资、消费和整个宏观经济恢复向好奠定了基础。

2、社会融资规模增速放缓

社会融资规模是全面反映金融与经济关系,以及金融对实体经济资金支持的总量指标。

社会融资规模增量,是指一定时期内实体经济从金融体系获得的资金额。2015年以来,中国社会融资规模增量整体呈现波动增长态势,2020年以来的增量保持在30万亿元以上,2023年达到35.59万亿元,2024年第一季度为12.93万亿元。

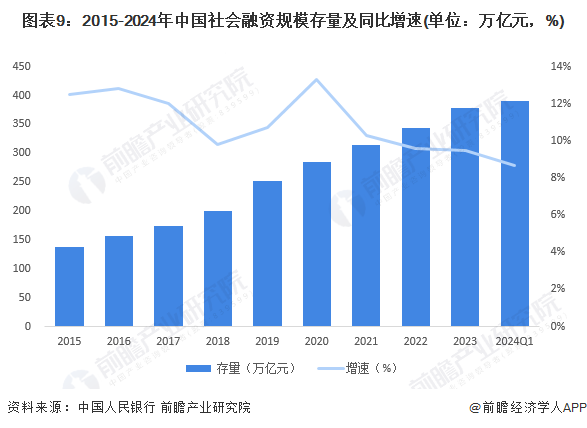

社会融资规模存量,是指一定时期末(月末、季末或年末)实体经济从金融体系获得的资金余额。2015年以来,中国社会融资规模存量持续增长,2023年达到378.08万亿元,2024年第一季度达到390.32万亿元;增速则是整体呈现波动下降趋势,2022年以来的增速下降至10%以下,2023年的增速为9.5%,2024年第一季度为8.7%。

3、中国产业金融整体发展趋势向好

中国产业金融发展指数,由综合开发研究院(中国·深圳)编制,通过资金支持度、结构优化度、服务有效度、金融安全度4个方面的指标衡量中国金融支持实体经济发展的力度和水平。2011年以来,中国产业金融发展指数整体呈现增长趋势,从2011年的100分增长至2019年的137.84分,年均复合增速为4.09%,说明中国产业金融整体发展趋势向好。

注:2020年及之后的指数信息暂未披露。

行业竞争格局

1、区域竞争格局:北上广地区的产业金融发展水平较高

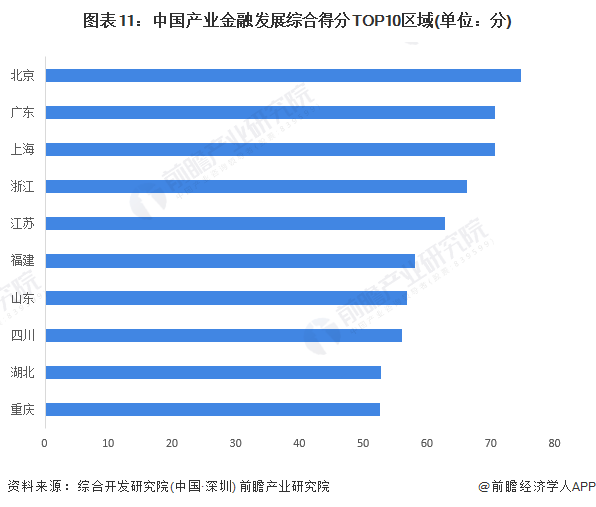

区域产业金融发展水平与经济发展水平呈现出较高的相关性。中国产业金融发展指数综合得分较高的省份主要集中在华东、华南、华北等经济发达地区,尤其是沿海经济带。

具体到各省市来看,中国产业金融发展水平区域综合排名前十强分别是北京、广东、上海、浙江、江苏、福建、山东、四川、湖北、重庆。其中,北京、广东、上海的得分位居全国前三,均在70分以上。

注:2020年及之后的指数信息暂未披露,此处为2019年数据。

2、企业竞争格局

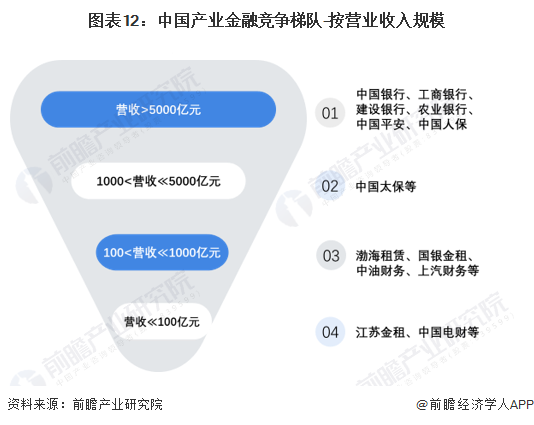

按营业收入规模划分,中国产业金融市场可划分为4个竞争梯队。第一梯队企业的营业收入在5000亿元以上,包括四大国有制银行、中国平安、中国人保。第二梯队企业的营业收入在1000-5000亿元之间,包括中国太保等。第三梯队企业的营业收入在100-1000亿元之间,包括渤海租赁、中油财务等。第四梯队企业的营业收入不超过100亿元,包括江苏金租、中国电财等。

注:部分企业2023年营收暂未披露,此处为2022年信息。

行业发展趋势:持续提升金融服务实体经济的能力

2021年3月,《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》颁布,对“十四五“时期中国经济社会发展主要目标做出指导规划。在金融领域,政府提出要增强金融服务实体经济能力,构建金融有效支持实体经济的体制机制、增强金融普惠性、完善市场化债券发行机制等方向是未来产业金融的发展趋势。

更多本行业研究分析详见前瞻产业研究院《中国产业金融服务市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务