预见2024:2024年中国烟气治理行业市场规模、竞争格局及发展前景预测 “十四五”市场容量近5000亿元

行业主要上市公司:龙净环保(600388);清新环境(002573);同兴环保(003027)等

本文核心数据:烟气治理行业专利申请数量;烟气治理行业龙头企业业务收入等

行业概况

1、定义

根据污染源的不同,大气污染治理可以被分为若干子行业,其中固定源大气污染治理主要包括VOCs废气治理和烟气治理。

烟气治理按行业属性可分为电力行业和非电行业烟气治理两大类。电力行业烟气治理主要是指火力发电行业的烟气治理,非电行业烟气治理是指焦化、钢铁、建材等非火电行业的烟气治理。

按治理污染物的不同,烟气治理又可以细分为除尘、脱硫、脱硝等,具体情况如下:

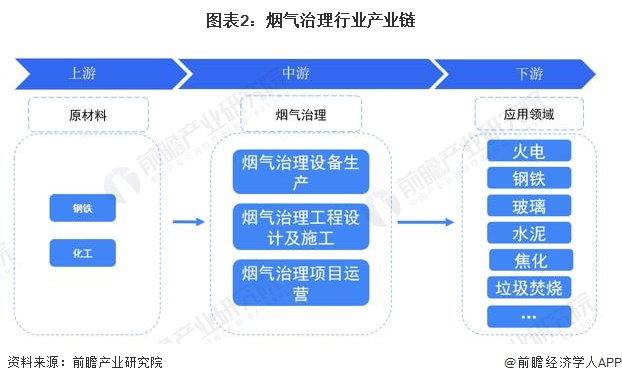

2、产业链剖析:产业链条长

随着烟气治理行业的不断发展,烟气治理相关产业随之完善起来。从烟气治理工程的建设流程来看,其主要可以分为烟气治理设备制造、烟气治理工程设计及建设和烟气治理项目运营三个阶段。烟气治理行业上游主要为钢铁和化工领域,下游则包括火电、钢铁、水泥、玻璃、垃圾焚烧等大气污染较为严重的工业领域。

行业发展历程:受政策标准影响较大

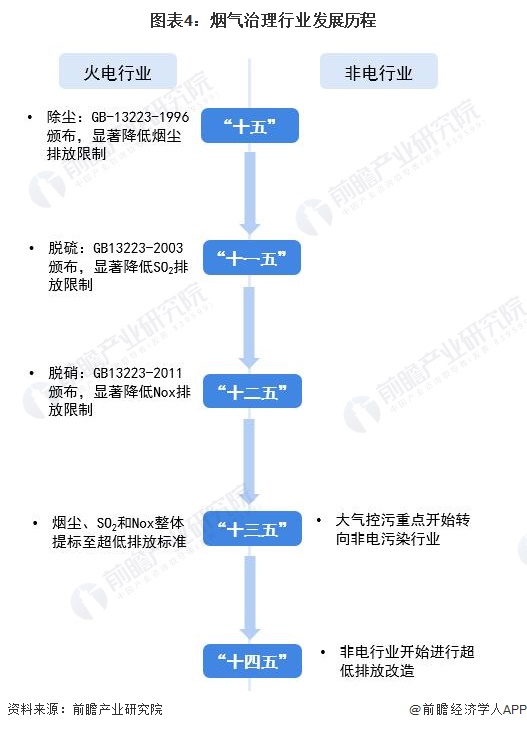

我国烟气治理行业发展早期集中在火电治理领域,1991年颁布的《燃煤电厂大气污染物排放标准》是我国火电烟气治理行业发展的起点,之后该标准经过三次改版与一次执行标准提高,直接带来治理设备与工程服务市场的四次迭代。

根据历次提标的时间线索,可以将火电烟气治理的发展历史分为四个阶段。“十五”期间,GB13223-1996颁布,要求显著降低烟尘排放限制,这一时期,烟气治理的关键词是“除尘”;“十一五”期间,GB13223-2003颁布,要求显著降低SO2排放限值,这一时期烟气治理的关键词是“脱硫”;“十二五”期间,GB13223-2011颁布,要求显著降低NOx排放限值,这一时期烟气治理的关键词是“脱硝”;到了“十三五”时期,国家要求火电行业烟尘、SO2和NOx整体提标至超低排放标准,与此同时,烟气治理的管理重点开始向非电行业转移;到“十四五”时期,我国火电行业已基本实现超低排放改造,各大非电行业烟气治理工作也正在稳步推进中。

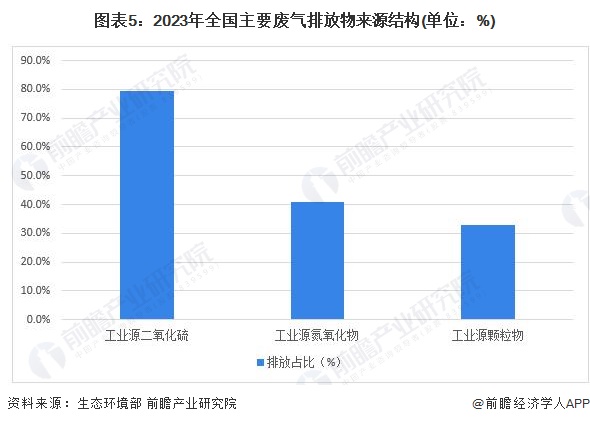

行业需求状况:工业源仍是我国最主要的废气排放来源

生态环境部数据显示,2023年全国工业源二氧化硫排放量占全国二氧化硫排放量的79.6%;工业源氮氧化物排放量占全国氮氧化物排放量的40.9%;工业源颗粒物排放量占全国颗粒物排放量的33.0%。

可以看出,工业源仍然是我国大气污染物的主要排放来源,而烟气治理作为解决工业源污染物排放问题的主要方式,目前市场需求仍比较旺盛。

行业政策背景:环保监管力度不断加大

我国大气污染治理产业发展与工业化进程、经济实力、烟气治理政策和政府决心密切相关。近十年,我国工业化进程加快,GDP增长率保持6%以上,国家不断深化生态文明思想和生态文明实践,打赢“蓝天保卫战”的决心强烈和力度空前,环保监管力度不断加大,环保绩效分级管理、税收优惠和电价优惠等激励政策不断完善,极大促进了大气污染治理行业的发展。2021年3月发布的《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》(以下简称《规划纲要》),明确提出支持有条件的地方和重点行业、重点企业率先达到碳排放峰值;推进PM2.5和O3协同控制,地级及以上城市PM2.5浓度下降10%,有效遏制O3浓度增长趋势,基本消除重污染天气。2021年国务院发布的《排污许可证管理条例》,将进一步倒逼高污染行业排放治理。

行业发展现状

1、烟气治理技术装备总体已达到国际先进水平

近年来,在政策的助推下,非电烟气治理市场迅猛发展,含钢铁、水泥、有色金属在内的主要非电行业大气治理市场空间逐渐打开。与燃煤机组相比,非电行业烟气成分和工况更为复杂,烟气超低排放技术要求更高、改造难度更大。为满足新的市场需求,我国主要烟气治理企业纷纷开始结合非电领域烟气的特性,开展技术攻关,不断优化技术方案及工艺。

技术装备应用方面,我国大气污染物排放标准已达到或超越欧美发达国家标准,火电大气污染物排放标准多次修订、不断加严,直到火电厂全面实施超低排放改造。受此驱动作用,国内静电除尘器、低低温电除尘器、湿式电除尘器、袋除尘器、石灰石—石膏湿法脱硫、半干法脱硫等工业烟气治理技术同步历经“引进—消化—再创新”三个阶段,总体已经达到国际先进,部分技术实现国际领先,工程应用业绩已处于国际领先地位。近年来,非电行业成为超低排放的主战场,在充分借鉴火电行业超低排放改造技术成果和经验做法的基础上,结合各非电行业烟气特点,目前已形成多种非电行业烟气治理技术工艺路线并开展了大规模的工程应用。

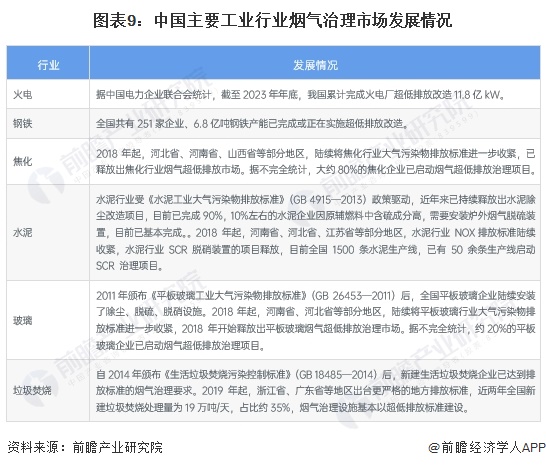

2、火电市场衰退,水泥、玻璃等非电市场快速成长

2017年12月,中央经济工作会议明确:“打好污染防治攻坚战,要使主要污染物排放总量大幅减少,生态环境质量总体改善,重点是打赢“蓝天保卫战”,控制复合型大气污染、打赢“蓝天保卫战”已经上升到国家根本大计和战略层面。为打赢“蓝天保卫战”,与大气污染治理相关的政策和标准紧密出台。

截至2023年年底,全国达到超低排放限值的煤电机组11.8亿kW,占全国煤电总装机容量的98%,生态环境部已出台了《燃煤电厂超低排放烟气治理工程技术规范》等技术规范,火电行业烟气治理技术、装备和市场均已成熟,火电行业处于衰退期。受《关于推进实施钢铁行业超低排放的意见》的政策影响,钢铁行业的超低排放新建及改造市场已全面释放,钢铁行业、焦化行业处于成熟期。水泥、玻璃、垃圾焚烧等行业受部分地区出台了更严格的大气污染物排放标准或超低排放要求的影响,市场已逐渐释放,处于成长期。

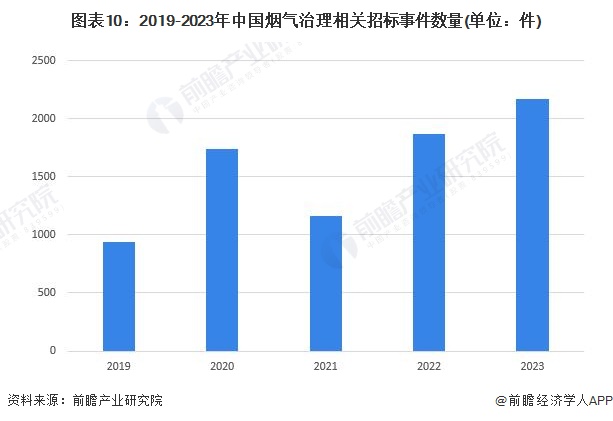

3、招标事件数量总体呈上升趋势

随着污染排放政策的趋严,我国烟气治理招投标市场也越发活跃,2019-2022年,我国烟气治理招标事件数量总体呈上升趋势,2023年达到2172件。

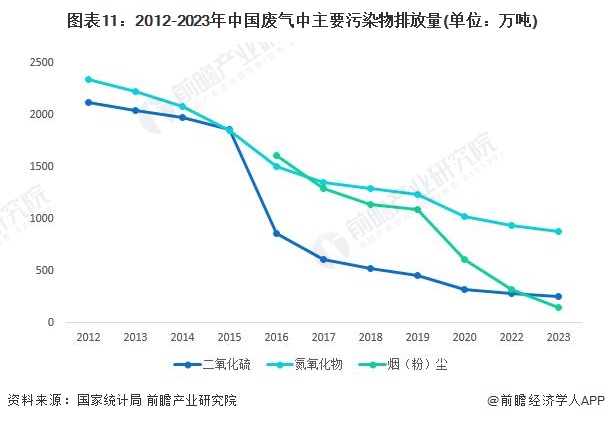

4、大气污染物排放量显著下降,空气质量大幅改善

根据生态环境部发布的公报,2023年,中国339个地级及以上城市中,121个城市环境空气质量超标,占35.7%。339个城市平均优良天数比例为87.5%,PM2.5、PM10、O3、SO2、NO2和CO六项污染物浓度均下降。

注:截至2022年11月,国家统计局尚未发布2021年相关数据。

从主要污染物排放量来看,我国烟气治理工作已经取得了显著成果,空气质量大幅改善。但是2021年11月发布的《中共中央、国务院关于深入打好污染防治攻坚战的意见》指出我国生态环境保护结构性、根源性、趋势性压力总体上尚未根本缓解,重点区域、重点行业污染问题仍然突出,实现“碳达峰、碳中和”任务艰巨,生态环境保护任重道远。

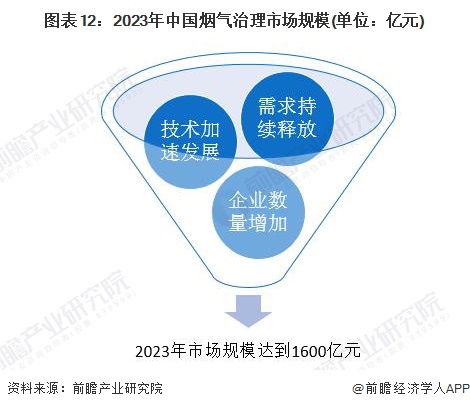

5、市场规模已突破1500亿元

近十年来,我国大气污染物排放标准不断加严,监管力度不断加大,激励政策不断推进,工业烟气治理市场需求持续释放,各种治理技术加速发展,技术水平和装备质量显著提高,从业企业数量不断增加,产业规模持续扩大。前瞻结合大气污染物排放量估计,2023年我国烟气治理市场规模在1600亿元左右。

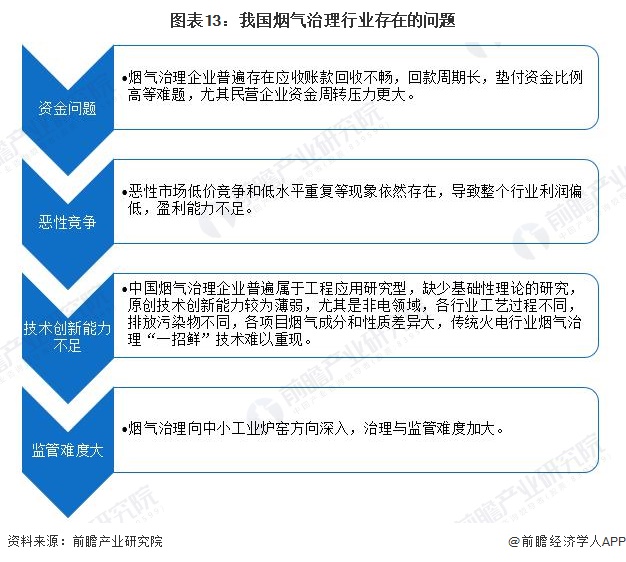

6、仍存在技术创新能力不足等问题

我国粗放式经济模式和环境治理对大气环境破坏尤为严重。虽然通过近十年的努力,我国主要大气污染物排放量呈现下降趋势,但是以重化工为主的产业结构以煤为主的能源结构和以公路货运为主的运输结构没有根本改变,污染排放和生态破坏的严峻形势没有根本改变,大气污染状况仍然十分严峻。

当前我国烟气治理产业集中度不高、规模偏小,全方位服务体系尚未形成,烟气治理行业仍然存在恶性竞争,烟气治理企业仍然存在资金紧缺、创新能力不足等问题,亟待突破解决。

行业竞争格局

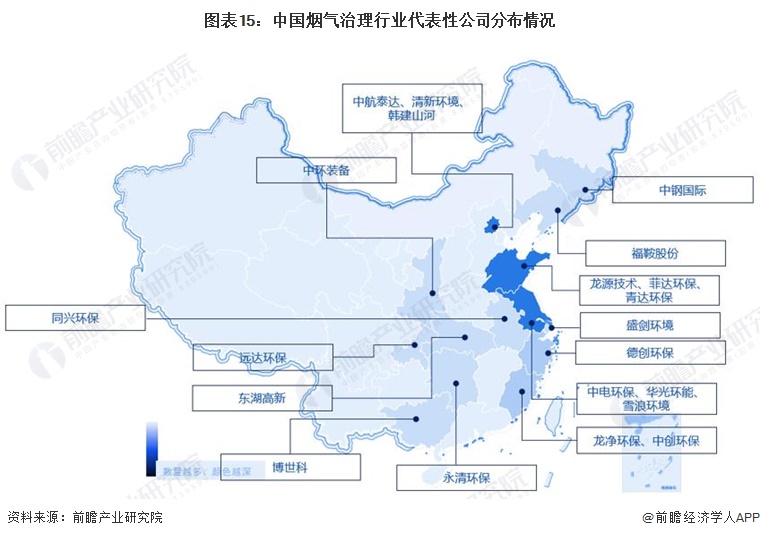

1、区域竞争:华北地区企业数量最多

华北地区重化工业企业较多,空气质量较差,对工业烟气治理的需求也较大,目前是我国烟气治理企业分布最为集中的地区,其中北京市分布着585家烟气治理行业相关企业。

2、企业竞争:龙净环保业务收入领先

国内从事工业烟气治理的骨干企业约20家,根据上市公司年报数据,目前烟气治理行业企业相关业务收入大致可以分为三个梯队,其中龙净环保烟气治理业务收入超过80亿元,是行业内绝对的龙头企业;第二梯队的清新环境、远达环保、菲达环保、盛剑环境和雪浪环境烟气治理业务收入在10-40亿元之间;而其他企业烟气治理业务收入在10亿元以下。

行业发展前景及趋势预测

1、关键技术发展展望

展望未来,随着火电、钢铁、石化、有色等行业基本实现烟尘的超低/低排放改造,机组运行稳定性、经济性得到进一步优化,智能化、精细化设备将得到一定发展。我国烟气治理装备的制造水平将稳步向高质量发展,与国际发达水平的差距进一步缩小,具体来看,烟气治理装备发展方向如下:

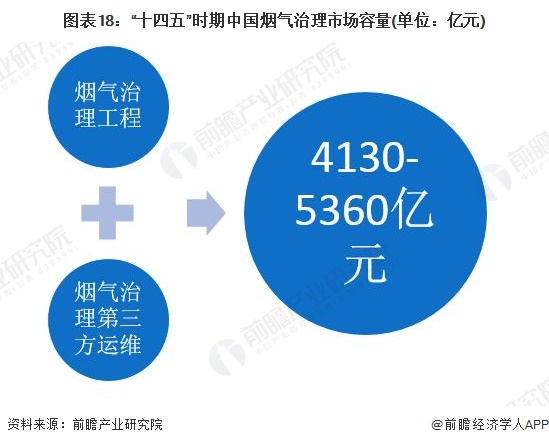

2、“十四五”期间市场容量近5000亿元

2021—2025年工业烟气治理工程主要集中在新建火电、新建垃圾焚烧电厂和钢铁、水泥、玻璃等主要非电行业的产能置换、异地搬迁烟气治理及尚未完成的超低排放,2026-2030年主要集中在火电和钢铁等行业超低排放的二次改造。

根据龙净环保的估计,2021-2025年火电行业和钢铁、水泥、玻璃、垃圾焚烧、焦化等主要非电行业烟气治理工程市场容量为2390 亿—3250亿元;2021—2025年陶瓷、生物质锅炉、炭素、砖瓦、有色、工业锅炉、铸造工业和石油炼制等其它非电行业烟气治理工程市场容量约为500亿元。按工业烟气治理工程占比70%计算,2021年-2025年我国工业烟气治理行业市场容量约为4130-5360亿元。

以上数据来源于前瞻产业研究院《中国大气污染治理行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务