预见2024:2024年中国激光产业市场规模、竞争格局及发展前景预测 未来市场规模将超7500亿元

行业主要上市公司:福晶科技(002222);光库科技(300620);长光华芯(688048);锐科激光(300747);杰普特(688025);光韵达(300227);德龙激光(688170);英诺激光(301021);大族激光(002008);海目星(688559);华工科技(000988);联赢激光(688518);亚威股份(002559);帝尔激光(300776)等

本文核心数据:激光产业规模;激光行业产业链价值结构;激光设备应用市场销售收入占比;激光产业区域产值规模;光纤激光器企业市场份额;激光设备企业市场份额

行业概况

1、定义

激光是由受激辐射的光放大产生的辐射。激光和其他光源相比具有五个方面的特点:定向发光性、亮度极高、颜色极纯以及能量密度极大、闪光时间极短。

激光可根据频率、发光原理、连续性和强度等进行分类,具体分类如下:

激光器是产生、输出激光的器件,是激光加工系统的核心器件。激光加工设备由激光器、数控系统、冷却系统、传统系统、加工辅助系统及机械部位组成。激光加工可以分为热加工和光学加工。激光广泛应用于光纤通信,激光光谱、激光测距、激光雷达、激光切割、激光武器、激光唱片、激光指示器、激光美容、激光扫描等行业。激光产业是上述所有设备、技术、应用领域的汇总。

2、产业链剖析

历经多年的发展,中国激光技术已广泛应用于各行各业,形成了完整的产业链。激光产业链上游主要包括光源材料、光学元器件及其他组成激光器的材料;中游主要为各种激光器、机械系统、数控系统,其他例如电源、散热器、传感器、分析仪、防护镜等;下游则是成套的激光设备,如激光切割机、激光焊接设备、激光打标机等。激光产业链的终端应用领域涉及交通、医疗、电池、家电、商业用途等。

目前,我国激光产业链企业数量较多,竞争激烈,但随着技术的不断发展,企业的核心竞争力也在逐步提升。其中上游光电、芯片相关企业有福晶科技、光库科技、长华光芯、炬光科技等。中游激光器相关企业竞争力较强的为锐科激光、创鑫激光、杰普特等;下游激光加工设备企业有大族激光、华工科技、联赢激光等。

行业发展历程:中国激光技术发展速度快

中国激光技术起步较早,1960年世界上第一台激光器在美国诞生以后,我国也于1961年研制出第一台红宝石激光器,此后我国激光产业进入技术快速研发阶段,在此阶段我国激光产业主要依靠科研机构和企业自主创新,通过引进和消化吸收国外先进技术,逐步提高技术水平和产能。

进入20世纪70年代,我国激光产业进入了停滞期,技术研发和产能提升均停滞不前,与此同时国际激光产业保持快速发展,美日德等国家激光技术水平与中国逐渐拉开差距。

20世纪80年代以来,我国激光产业恢复发展并进入快速发展阶段,激光产业恢复工业生产,激光技术水平持续提升,激光器国产替代持续推进,激光应用领域也持续拓展。

行业发展现状

1、激光产业整体规模超2100亿

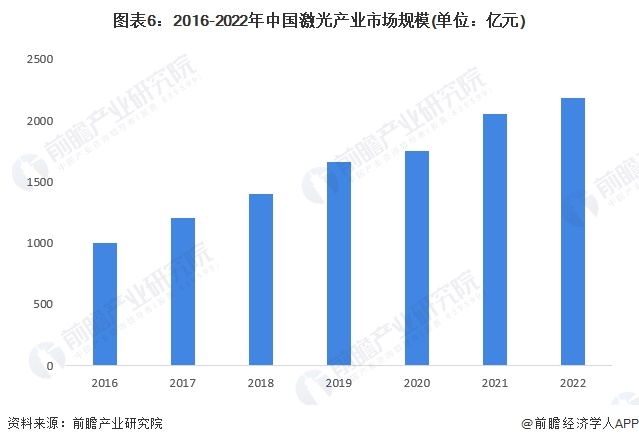

中国激光市场结构主要分为激光加工设备、光通信器件与设备、激光测量设备、激光器、激光医疗设备、激光元器件等。中国激光加工设备市场占据激光产业最大市场份额,发展速度最快,未来市场发展空间也最大。根据2022年中国激光元器件、激光器、激光加工设备市场规模,2022年中国激光产业整体市场规模已达2186亿元,同比增加6.4%。

2、中游激光器环节价值占比最高

根据对中国激光产业链的分析,2022年激光产业链总规模达2186亿元,上游激光元器件及材料的成本将得到进一步控制,占比已低于20%,中游随着激光器规模的快速上升,中游的价值占比上升至42%,下游激光加工设备的价值约占39%。

3、工业领域应用最广泛

激光技术的应用领域非常广泛,在全球和国内都已经延伸到了工业甚至人们生活的各个方面。激光技术影响较大且市场规模、潜力较大的重点应用领域主要包括光通信领域、材料加工领域、准分子印刷领域、数据存储领域、医疗美容领域等。

我国激光设备主要应用在工业、信息、商业、医学以及科研领域。根据中国科学院武汉文献情报中心数据显示,2021年工业领域激光设备市场占比最大,达62%,其次为信息领域激光设备市场,占比达22%。

行业竞争格局

1、区域竞争:华南地区产值规模最高

根据《2023中国激光产业发展报告》,2022年,包括广西和广东的华南地区,激光产业规模为400-420亿元,且呈上涨趋势;包括河南、湖北、湖南的华中地区激光产业规模为210-220亿元,且呈上涨趋势;包括江苏、安徽、上海、浙江、福建的华东地区激光产业规模为240-250亿元,且呈上涨趋势;包括吉林、辽宁、北京、天津、河北的东北/华北区域产业规模为80-90亿元,且呈下降趋势,主要是由于近年来从北京迁出很多一些企业,往沿海和东部地区发展;包括陕西、四川、重庆的西部地区产值规模为70-80亿元,且呈上涨趋势。其中华南地区产值规模增长最快。

2、企业竞争:本土企业竞争力提升

激光产业链庞大,整个产业的竞争主要体现在激光器和激光设备两个环节。激光器是激光设备的核心部件,决定了激光输出的质量和功率。激光设备是激光技术在各个领域的具体应用,涵盖了多种工艺和产品。

从激光器来看,根据中国科学院武汉文献情报中心发布的数据,2022年中国光纤激光器市场规模约为122.6亿元,占工业激光器的51%。其中,IPG的市场规模继续下降到26.2%,锐科激光上升到26.8%,首次超过IPG,位列中国第一。

从激光设备来看,2022年大族激光市场份额占比最高,保持龙头地位,占比超14%,其余企业市场份额占比均在5%以下。

行业发展前景及趋势预测

1、国产替代和业务出海是主要趋势

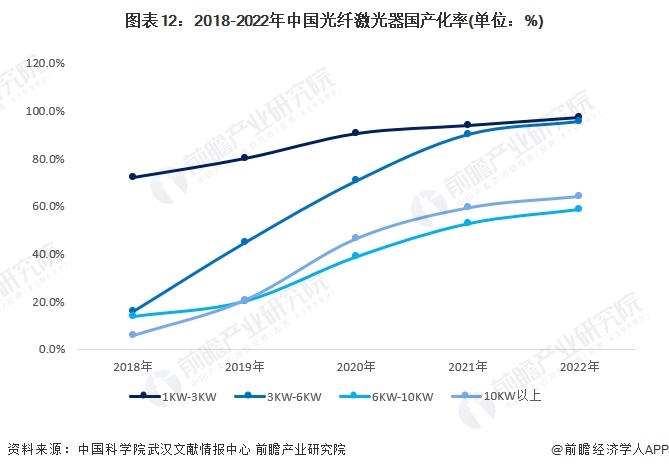

根据中国科学院武汉文献情报中心发布的数据,从市场渗透率来看,在1-3KW功率段光纤激光器市场,2022年国产光纤激光器市场份额达97.3%,已基本实现国产化;在3-6KW功率段光纤激光器市场,国产激光器渗透率由2018年的15.8%迅速提升至2022年的95.7%;在6-10KW功率段光纤激光器市场,2022年国产渗透率达到58.6%。在10KW以上功率段光纤激光器市场,国产激光器渗透率更是从2018年的5.7%快速增长至2022年的64.1%。3~10kW产品段国内市场的竞争趋于白热化,价格战主战场也从1-3kW产品段,转移至6-10kW产品段,万瓦级成了各厂家角力的焦点,光纤激光器国产替代的趋势也逐渐向万瓦延伸。随着激光器国产替代的持续推进,未来我国激光产业国产替代是必然趋势。

此外,为了跳出“内卷”,很多激光企业选择了出海谋发展。激光设备出口额增长的背后,一方面是各激光企业洞察海外需求变化;另一方面,是激光设备的高质量增长与中国制造决胜国际市场的证明。未来,激光产业业务出海将持续推进。

2、2029年市场规模或超7500亿元

我国是制造业大国,然而与世界制造业大国相比,我国激光在对制造业尤其是装备制造业中的应用比例偏低,仅为30%。而美、日、德激光在装备制造业中的应用比重均超过了40%,其中德国高达46.4%,高出我国16.4个百分点。这也是造成我国工业结构升级缓慢的一个原因。与此同时,激光在制造业的应用比例差距也可以看到我国激光产业的巨大市场潜力。在未来国家一系列产业结构调整及工业结构改造过程当中,激光产业拥有广阔的市场前景。

中国激光产业正处于成长期,预计2024-2029年,我国激光产业市场规模将以20%左右的增速增长,到2029年产业规模或超7500亿元。

更多本行业研究分析详见前瞻产业研究院《中国激光产业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务