【干货】2023年中国航空发动机行业产业链现状及市场竞争格局分析 企业主要分布在内陆地区

行业主要上市公司:航发科技(600391);航发动力(600893);航发控制(000738);应流股份(603308);中航重机(600765)等

本文核心数据:产业链全景图、区域热力地图、兼并重组动向

航空发动机行业产业链全景梳理:已基本建立完整的研制生产体系

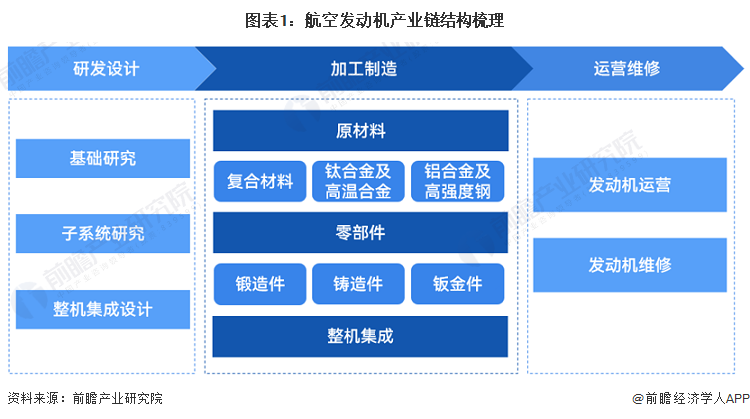

航空发动机产业链包括研发设计、加工制造(原材料、零部件、整机制造)、运营维修等环节。我国目前已基本建立了完整的航空发动机研制和生产体系。

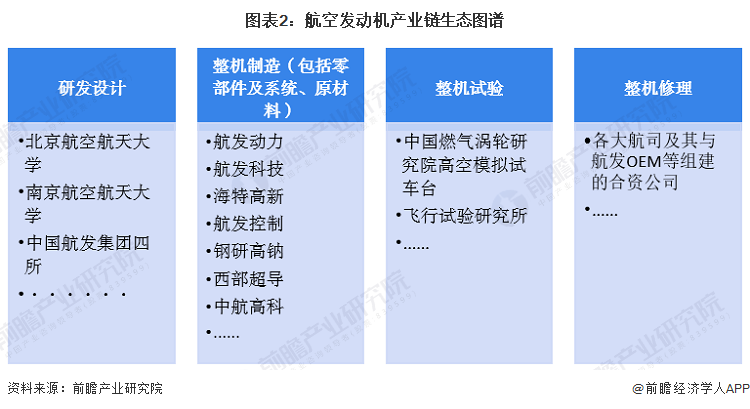

我国航空发动机的研发设计主要参与者包括国内航空航天重点高校及研究院所,高校如北京航空航天大学、南京航空航天大学等,主要负责发动机的基础研究;研究院所如中国航发集团四所主要负责发动机的主机研究和设计。

在整机制造环节,包括涡喷、涡扇、涡轴和涡桨四类主要发动机类别的集成交付,基本被中国航发集团七厂垄断;整机制造过程中涉及到的原材料加工制造,以材料类企业为主,如抚顺特钢、宝钢股份、宝钛股份等,而零部件和动力控制系统的加工制造,近年来各类型企业均有参与。

在整机试验环节,主要由中国燃气涡轮研究院高空模拟试车台和飞行试验研究所等进行。最后的整机修理环节,分为军机修理和民机修理,军机主要由航发集团和军队相关单位提供维修保障,而民机则主要是各大航司及其与航发OEM等组建的合资公司提供维修保障。

航空发动机行业链区域热力地图:航空发动机制造企业主要分布在内陆地区

从区域分布情况来看,钛合金材料龙头企业均分布在陕西地区,而其他材料的代表上市企业主要分布在以江苏为代表的华东地区。航空发动机制造企业主要分布在以四川、陕西、贵州等地为代表的中国内陆地区。

航空发动机代表性企业产品布局情况:航发动力处于行业领先地位

目前,航发动力在我国航空发动机行业上市公司中的收入居于领先地位。其中,2022年航发动力的航空发动机业务收入达346.04亿元。从毛利率水平来看,2022年代表上市企业毛利率水平位于10%-50%之间,平均毛利率水平在25%左右,行业毛利率水平一般。

航空发动机行业兼并重组情况分析:以纵向整合实现产业链的垂直一体化为主

横向整合注重企业在同一产业链上与同类企业的合作,通过扩大规模和增强竞争优势来实现增长和市场份额的提升;而纵向整合则注重企业与上下游企业的合作,以实现产业链的垂直一体化,提高整个供应链的效率和竞争力。截至2023年中国航空发动机行业兼并与重组事件中以纵向整合的类型为主,占比超过一半。

航空发动机行业的兼并重组通常会涉及技术整合、资金整合等,不同公司或研究机构的航空发动机覆盖的产品和技术可能因兼并重组而整合,以完善产品布局、降低成本或扩大规模;同时兼并重组可以帮助公司吸引更多资金投资,推动航空发动机技术的研发和应用。航空发动机行业代表性企业最新投资动向如下:

更多本行业研究分析详见前瞻产业研究院《全球及中国航空发动机行业发展前景与投资战略规划分析报告。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务