预见2023:一文深度了解2023年中国主题公园行业市场规模、竞争格局及发展前景

行业主要上市公司:迪士尼(DIS);元成股份(603388);二特索道(002159);锦江酒店(600754);天且湖(603136);岭南股份(002717);国旅联合(600358);云南旅游(002059);益民集团(600824);棕榈股份(002431);大连圣亚(600593);锦江在线(600650);华侨城A(000069);金马游乐(300756);科新发展(600234);视觉由国(000681)等。

本文核心数据:中国居民出游情况;中国居民旅游消费情况;主题公园细分类型投资额

1、主题公园行业概况

——主题公园定义及类型

根据《关于规范主题公园建设发展的指导意见》中规定,主题公园是以营利为目的兴建的,占地、投资达到一定规模,实行封闭管理,具有一个或多个特定文化旅游主题,为游客有偿提供休闲体验、文化娱乐产品或服务的园区。主要包括以大型游乐设施为主体的游乐园,大型微缩景观公园,以及提供情景模拟、环境体验为主要内容的各类影视城、动漫城等园区。政府建设的各类公益性的城镇公园、动植物园等不属于主题公园。

主题公园必须具备特定主题,例如以动植物为主题。构成要素要具备游乐设施(有动力设备如过山车、探险岛、乘骑设施、虚拟世界和无动力设备如组合滑梯、儿童乐园)、演绎项目、巡游类;二次消费如购物、餐饮、酒店、纪念品中心等,是整体而综合的,以及鲜明的主题色彩,具有商业感召力的现代旅游目的地形态。

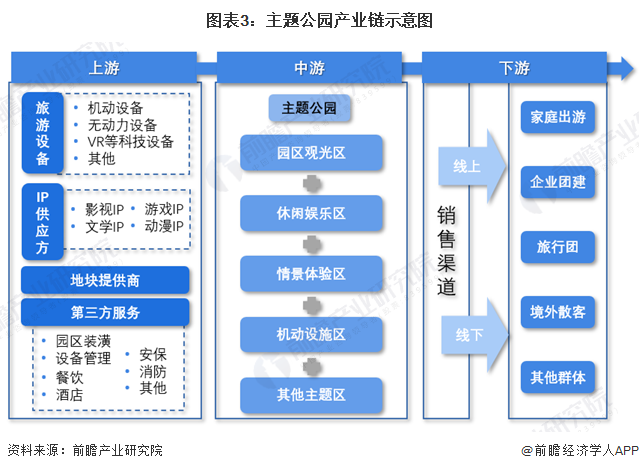

2)主题公园行业产业链剖析

我国主题公园行业高速发展,培育了一个较为完整的产业链,有力地满足了人民群众日益增长的旅游消费需求,推进了全域旅游的进程。

主题公园产业链,强调主题旅游、休闲娱乐、文化会展、住宅、商业、酒店等诸多产业的良性互动。上游为旅游设备、IP供应方、地块提供方和第三方服务等;中游是主题公园;下游是销售渠道和各类消费群体。

目前主题公园各产业链均已成熟,从上游来看,游乐设施企业有金马游乐、乐动时代等。IP提供方有任天堂、乐高、变形金刚、漫威等著名IP;中游的主题乐园有环球影城、欢乐谷、海昌公园、融创乐园等;下游渠道有各方票务公司以及消费群体。

2、中国主题公园行业发展历程:中国主题公园行业进入智慧升级阶段

初级阶段(1989年-1997年):主题公园的初级阶段,大多以自然景观、微缩景区为主,如深圳的锦绣中华便是将各地具备文化意义的名胜古迹,用缩移模拟的手法,建造成微型的景观放置在园中,并将其贯穿起来,这是国内第一个具备代表性的主题公园。

复制阶段(1998年-2005年):主题公园的复制阶段,多以都市娱乐、文化建设为主,具备可复制性,主要以地域文化、地方民族特色为主题,公园的主题立意、规模、数量以及质量上不断创新、发展和进步。如1998年建成的武汉华侨城欢乐谷,以及2000年开园的常州中华恐龙园。

快速增长阶段(2006年-2015年):主题公园的快速增长阶段,高科技、动漫以及影视IP被应用到公园建筑中,数量和游客在快速扩张,规范性这一阶段建成的主题公园有上百座。

综合发展阶段(2016年至今):主题公园的综合发展阶段,多元化IP、虚实及沉浸式体验玩法被广泛应用,主题公园的边界也被拓宽。综合娱乐互动、科普教育、影视IP等多元素为一体的特大型乐园不断建成。2016年6月,上海迪士尼正式开园;2021年9月北京环球影城正式开园,全球的第五座环球影城主题乐园。是继上海迪士尼之后中国第二座顶级国际主题公园,环球影城的开园不仅拉动了周边区域的经济和文旅产业的发展,更是给疫情后的旅游业带来了强劲的收入复苏。

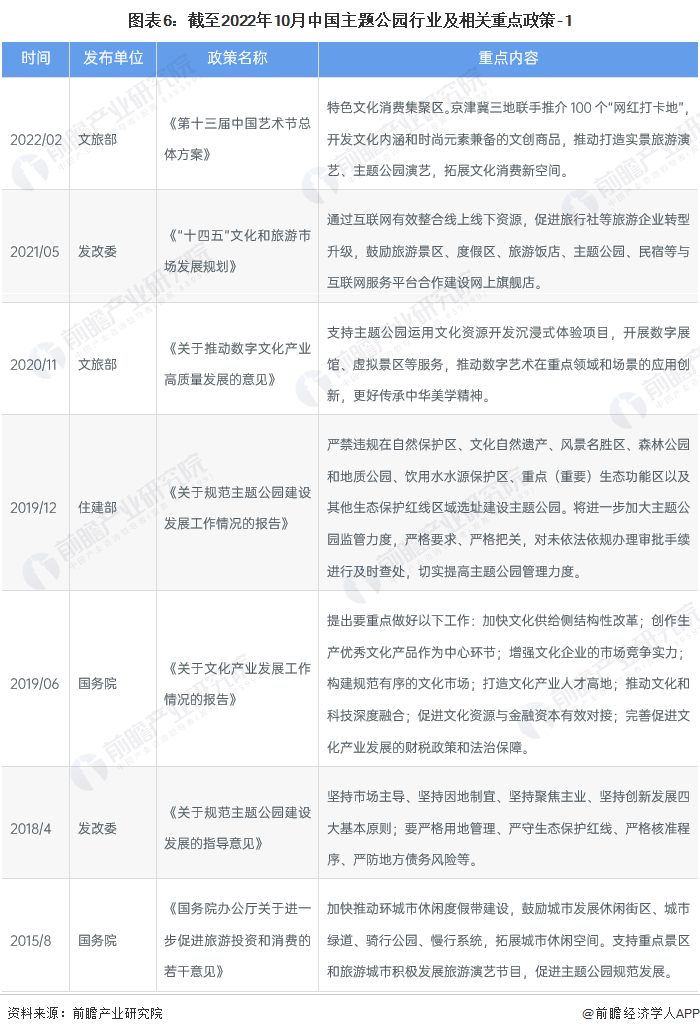

3、中国主题公园行业政策背景:政策支持主题公园朝多元化发展

主题公园行业主要受旅游业相关行业政策的直接影响。主题乐园的相关指导意见及规定的监管程度从严格审批到进一步放松,走向市场监管,鼓励外商进入的过程。

4、中国主题公园行业行业发展现状分析

——中国居民出游情况有所恢复

随着城镇化率的提高,2005-2019年,城镇居民人均出游率增速大大提升,由0.84次/年提升至5.8次/年,农村居民人均出游率逐年上升,由0.61次/年提升至2.55次/年。2020年疫情阻止了城乡居民出行,2021年疫情有所缓和,人们恢复出行,但局部疫情使得人们出行更为谨慎。2021年城镇居民人均出游率在3.07次,农村居民出游率在1.51次。

2)中国居民旅游消费整体强劲

2009-2019年,城镇居民人均旅游消费由801.1元提升至1062.64元,而农村居民人均旅游消费由295.3元提升至634.66元。2020年新冠疫情阻碍了人们的出行,人均消费也跌入近10年低谷,2020年人均消费仅774.14元,而2021年人均每次旅游消费899.28元,同比增长16.2%。城镇居民旅游人均1009.57元/次;农村居民旅游人均消费613.56元/次。随着城乡居民收入的提高,旅游消费带给城乡居民的经济压力越来越小,尽管疫情阻止人们出游,但一旦恢复正常出行,人们的文化和旅游消费依旧保持活力。

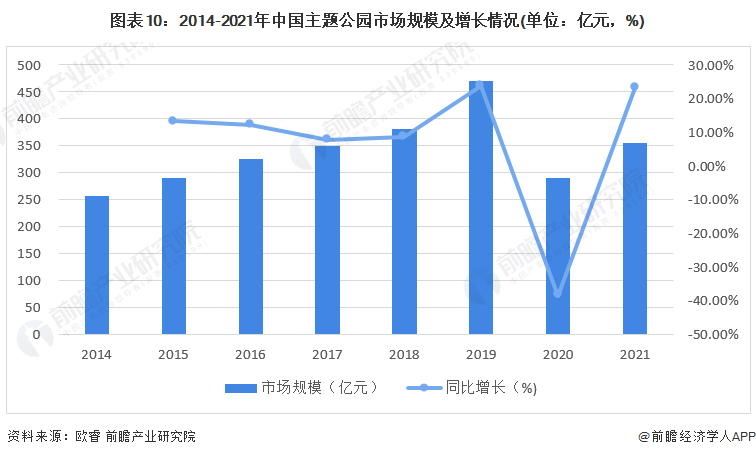

3)中国主题公园市场规模波动增长

根据欧睿国际数据显示,2014-2019年我国主题公园市场规模稳步增长,2019年规模已达到469.97亿元,同比增长23.7%。2020年受疫情影响降至289.03亿元,2021年恢复至355亿元。

4)中国主题公园客流量逐步恢复

2020年疫情给主题公园客流量带来了严重的打击。由于作为最大市场及客源地的中国一直执行着较为严格的防疫政策,中国整体市场恢复至2019年的50%~55%。其中2021年客流量最高的是上海迪士尼,达848万人次,恢复至2019年的76%;其次是珠海横琴长隆海洋旅游度假区,客流量达745万人,恢复至2019年63%;恢复最高的是北京欢乐谷,2021年客流量493万人。

5、中国主题公园行业竞争格局分析

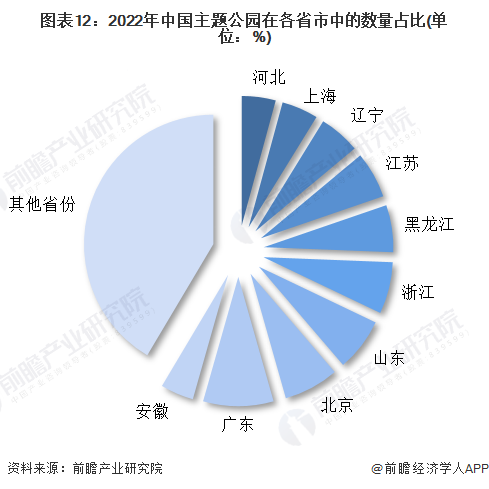

——中国主题公园行业区域竞争格局:广东地区主题公园数量最多

中国社会科学院旅游研究中心和社科文献出版社发布的《旅游绿皮书:2021-2022年中国旅游发展分析与预测》指出,中国已成为全球最重要的主题公园市场。我国主题公园的空间分布极不均匀,东、中、西部呈现出明显的差异,东部11个省、市拥有的主题公园数量占到全国的58.08%,中部地区主题公园数量占全国的23.33%,西部地区只占到全国的18.75%。其中,东部地区当中广东占比最高,几乎主题公园数量超过9%。

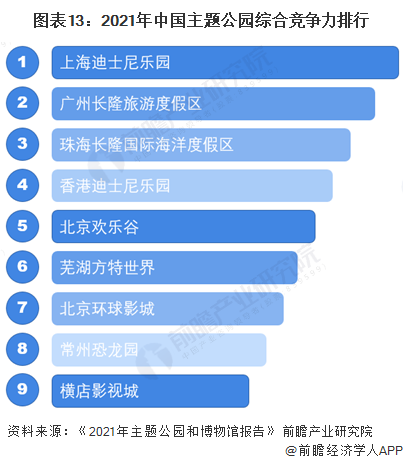

2)中国主题公园行业企业竞争格局:上海迪士尼稳居第一

《2021年主题公园和博物馆报告》显示,2021年全球前25个主题乐园游客数量超过1.4亿人次,同比增长70%,相当于2019年56%的水平。中国内地和中国香港地区共有6个主题公园跻身前25名,其中包括上海迪士尼乐园,广州长隆欢乐世界、珠海长隆海洋王国、香港迪士尼乐园、北京欢乐谷。不过该报告也特别指出,由于疫情期间全球各地区的运营条件有所差异。根据客流量以及各机构统计的综合关注度,2021年中国主题公园综合竞争力排名如下:

6、中国主题公园行业发展前景及趋势预测

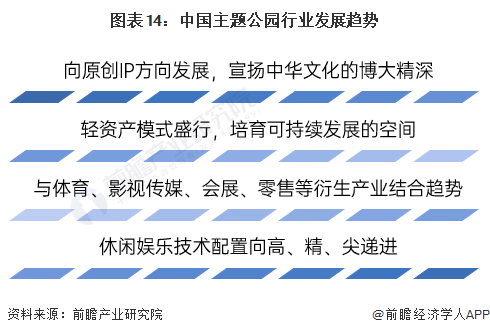

——中国主题公园行业发展趋势:中国主题公园行业朝轻资产模式运作发展

主题公园不断发展有利文化产业以及大众消费的升级转型。在发展趋势上有以下几点:原创IP、轻资产模式运行、衍生产业、高精尖的科技等,同时,市场竞争日趋激烈也是重要的发展趋势。其中,轻资产扩张有益于主题公园品牌价值以更丰富的途径变现,快速推广自主研发的产品和创意,将产业链和价值链做大,但也会增大资产保值的风险。同时,简单地从市场层面进行扩张有可能会造成后期自我竞争的发生。

2)中国主题公园行业发展前景:中国主题公园行业市场规模将稳步增长

未来默林娱乐、六旗娱乐、团聚公园集团等国际知名主题公园运营商将相继进入中国市场,为中国主题公园市场带来新鲜血液,激发与满足更多潜在用户需求。根据美国Research and market对中国主题公园的预测,未来5年预计将以7.2%的年均复合增长率发展,2027年我国主题公园市场规模预计突破500亿元。

更多本行业研究分析详见前瞻产业研究院《中国主题公园行业发展模式与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

广告、内容合作请点这里:寻求合作

咨询·服务