预见2022:一文深度了解2022年中国特钢行业市场规模、竞争格局及发展前景

特钢产业主要上市公司:西宁特钢(600117.SH)、中信特钢(000708.SZ)、方大特钢(600507.SH)、ST抚钢(600399.SH)、南钢股份(600282.SH)等。

本文核心数据:特钢产业链价值结构、特钢行业应用市场结构、特钢行业消费市场规模

1、特钢行业概况

——定义及分类:特钢产品种类丰富,在国民经济发展中起到重要基础支撑作用

特钢,又称为特殊钢,一般是指具有特殊成分、采用特殊生产工艺、具有特殊组织性能、能够满足特殊需要的钢铁材料及制品。特钢产业水平是衡量一个国家是否成为钢铁强国的重要指标。

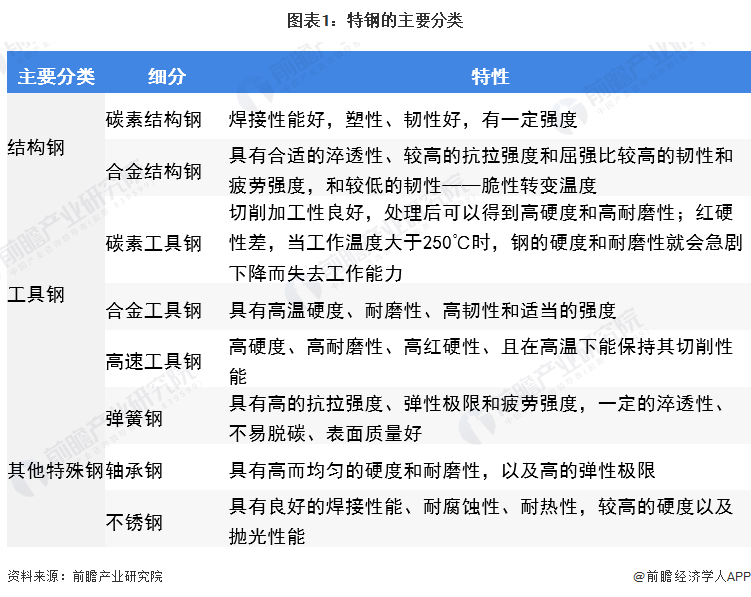

按功能和特性划分,特钢主要可分为三大类:结构钢、工具钢和其他特种钢,进一步可细分为碳素结构钢、合金结构钢、碳素工具钢、合金工具钢、高速工具钢、轴承钢、弹簧钢和不锈钢等。特钢产品种类丰富,不同特钢在强度、硬度大,可塑性、韧性好,耐磨、耐腐蚀等特性方面有所不同,特钢在各大工业制造领域中得到广泛的应用,也在国民经济发展中起到重要基础支撑作用。

2)特钢行业产业链剖析:产业链下游应用覆盖主要工业制造领域

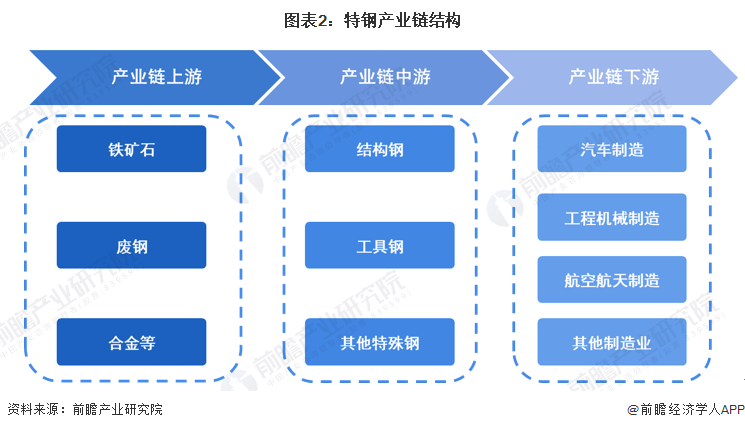

特钢产业链上游包括铁矿石、合金等原材料制造以及废钢回收再利用环节;中游是指特钢制造,包括结构钢、工具钢以及其他特殊钢的生产制造;产业链下游应用包括汽车、工程机械、航空航天等主要工业制造领域。

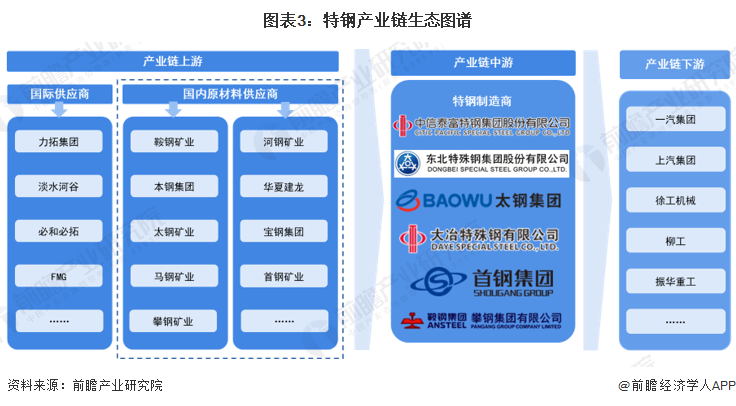

从特钢行业上下游产业链参与企业来看,上游企业包含力拓集团、淡水河谷等国际铁矿石供应商以及鞍钢矿业、河钢矿业等国内大宗原材料供应商;中游的特钢制造商主要有中信特钢、东北特钢、太钢集团、首钢集团等企业;而下游应用主体主要有一汽集团、徐工机械、柳工、振华重工等客户。

2、中国特钢行业发展历程:行业步入高质量发展阶段

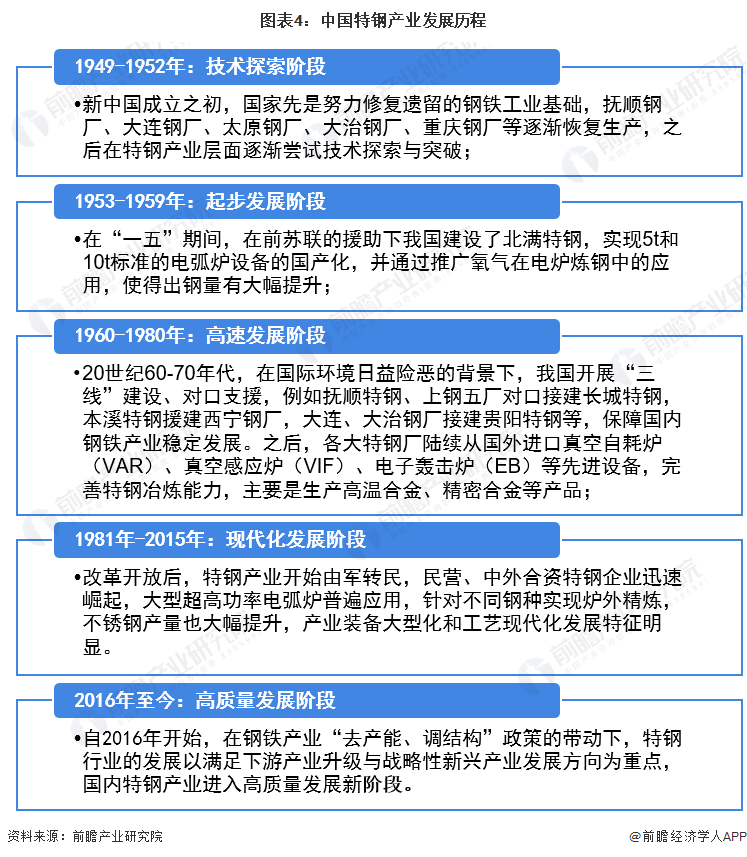

新中国成立以后,随着全国钢铁产业基础逐渐恢复,以及行业技术水平的进一步提升,中国特钢行业发展主要历经以下五个阶段,逐渐从20世纪中期的技术探索阶段发展步入当前的高质量发展阶段,目前国内特钢产业的生产技术已达国际中上水平。

3、中国特钢行业政策背景:政策加持,推动国内产业技术水平提升

近年来,国家政策出台的多项关于工业制造和钢铁产业的政策均提到要大力提升国内特钢产业的发展水平,推动特钢企业的发展壮大。2022年1月,国家工信部发布了《关于促进钢铁工业高质量发展的指导意见》,重点提到了要提升钢材的供给质量,重点发展高品质特殊钢、高端装备用特种合金钢、核心基础零部件用钢等特钢产品,引导特钢行业技术提升与发展升级。

4、中国特钢行业上游市场情况:铁矿石原对外依存度高且市场波动大

特钢制造的主要原材料是铁矿石。目前国内铁矿石行业受铁矿资源品位低、单产规模低、分布不均等因素影响,铁矿石供应缺口较大,市场严重依赖进口,中国已成为全球最大的铁矿石进口国及消费国。

根据国家统计局和海关总署资料,自2018年开始,国内铁矿石进口量超过总产量,国内铁矿石对外依存度超过50%。2021年,中国铁矿石进口量约是国内总产量的1.15倍。

自2020年全球新冠疫情爆发以来,受全球宏观经济下滑、国际产业流通受阻等因素的影响,铁矿石市场价格波动较大。2021年上半年,铁矿石价格持续处于600点以上的高位水平,之后有所回落,进入到2022年仍然呈现波动增长态势。近年来铁矿石市场价格波动较大,也进一步影响到了特钢生产制造企业的稳定经营。

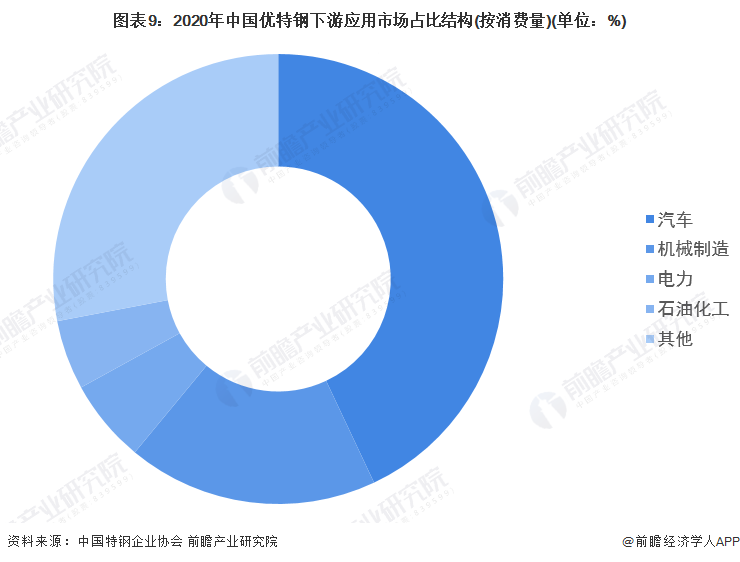

5、中国特钢行业下游应用情况:汽车工业应用占比最大

根据中国特钢企业协会资料,我国特钢产业最初是为国防军工、航空航天配套而建的。近十几年来随着汽车工业的壮大、机械行业向高精尖设备发展转型,特钢产量快速增长,应用领域不断扩大,品种也日渐齐全和多样化。从目前国内特钢需求领域来看,汽车工业占比超过40%,汽车工业发展成为拉动国内特钢消费的主要动力。

6、中国特钢行业发展现状分析

——中国特钢产量规模:全国特钢重点企业优特钢材年产量约7800万吨

根据中国特钢企业协会的统计数据,2021年,全国重点企业优特钢粗钢总产量超过8700万吨,同比增长3.6%;优特钢材总产量约7800万吨,同比下降0.28%。

注:以上是统计特钢行业34家重点企业的产量数据。

2)中国特钢行业细分市场分析:棒材产量占比超过30%

根据钢材外形,优特钢材主要可分为棒材、线材、钢管、钢板等。根据中国特钢企业协会资料,目前国内优特钢材市场仍然以棒材为主。2021年,全国优特钢市场中的棒材产量占比约34%,但较2020年稍有下滑;线材和钢板产量占比均超过10%,并且较2020年均有所增长。

注:内圈为2020年,外圈为2021年。

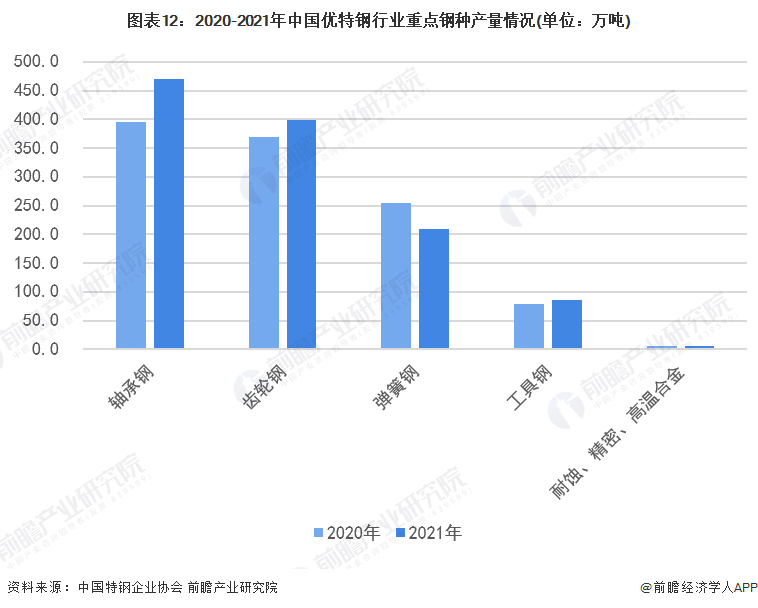

从重点钢种来看,2021年我国轴承钢、齿轮钢、工具钢分别同比增长19%、8%、8%,弹簧钢和耐蚀、精密、高温合金分别同比下降18%和12%。随着我国智能化机器人、精密仪器以及清洁能源等新兴行业的进一步发展,上述重点特钢钢种还有较大发展空间。

注:以上是统计特钢行业34家重点企业的产量数据。

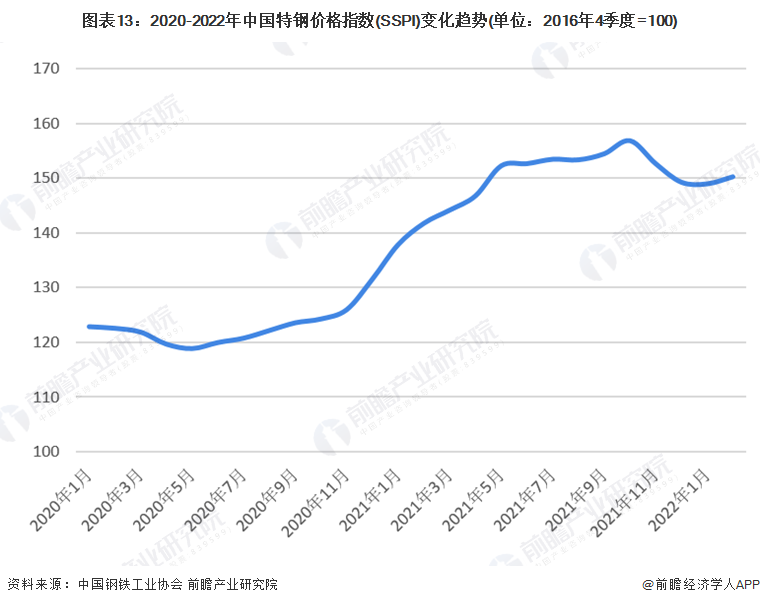

3)中国特钢价格指数走势:2020年底开始中国特钢价格大幅上涨

自2020年12月开始,受原材料价格上涨等因素影响,国内特钢市场价格飞速上涨,以2016年4季度为基准100点,到2021年10月达到最高的156.9点,到2022年2月仍然保持在150点以上的较高水平。

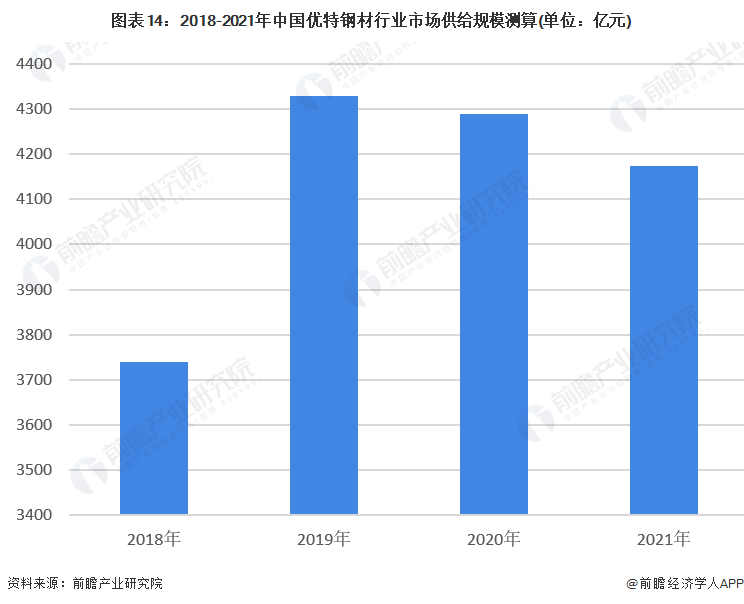

4)中国特钢行业产量规模测算:2021年国内优特钢材市场供给规模超过4000亿元

前瞻初步根据“优特钢材行业供给规模=优特钢材总产量*产品均价“公式,测算得到2021年中国优特钢材行业供给规模超过4000亿元。近几年,由于国内特钢行业产量和市场价格波动较大,行业市场规模也呈现波动变化态势。

注:市场价格参考行业上市企业披露的平均销售价格数据。

7、中国特钢行业竞争格局分析

——企业竞争格局:中信特钢产量位居领先地位

根据中国特钢企业协会于2022年2月发布的2021年度全国优特钢生产企业优质品牌(基于企业特钢业务经营规模、技术研发、专家评审等综合因素评选)名单,中信泰富、南京钢铁、巨能特钢、凌源特钢、中天钢铁、江苏沙钢、河南济源钢铁、杭州杭钢及芜湖新兴铸管9家知名钢企入围,具体名单如下:

注:上述序号不代表排名先后。

进一步根据国内特钢行业上市企业披露的产量数据,2020年,中信特钢的特钢产量市占率接近20%,位居行业领先地位;方大特钢、太钢不锈企业市占率在5%以上。整体来看,中国特钢行业呈现充分竞争态势,头部市场集中度高,龙头企业受益明显。

注:1)不同企业信息披露程度不一致,上述仅列出披露特钢钢材产量的企业数据;2)上述市占率是在协会重点企业范围内测算的占比数据

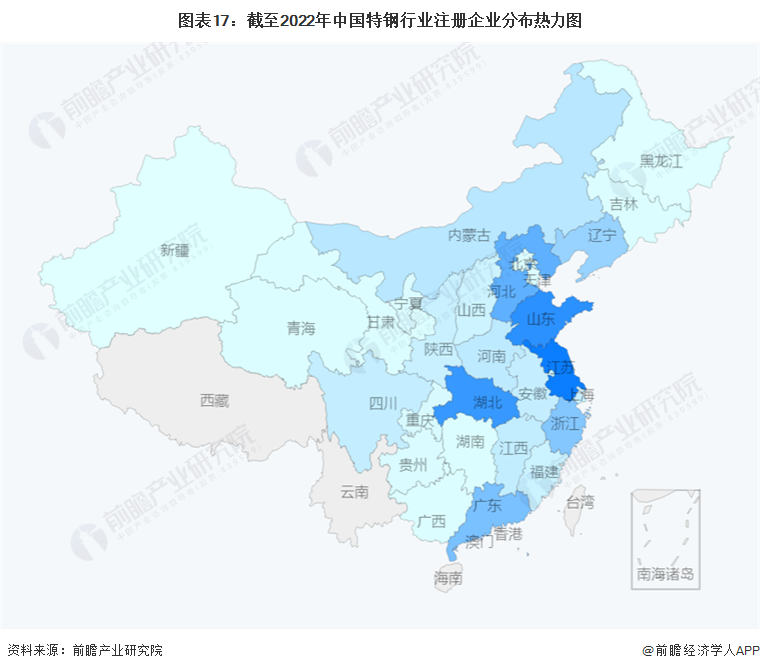

2)区域竞争格局:江苏、山东等地特钢生产企业布局较为集中

从行业企业区域分布来看,主要集中在江苏、山东、湖北等地区,代表企业有南京钢铁股份有限公司、中信泰富特钢集团股份有限公司、江苏沙钢集团淮钢特钢股份有限公司等行业龙头企业,上述地区的特钢行业发展水平较高,市场竞争也较为激烈。

注:上述数据截至2022年3月中旬。

8、中国特钢行业发展前景及趋势预测

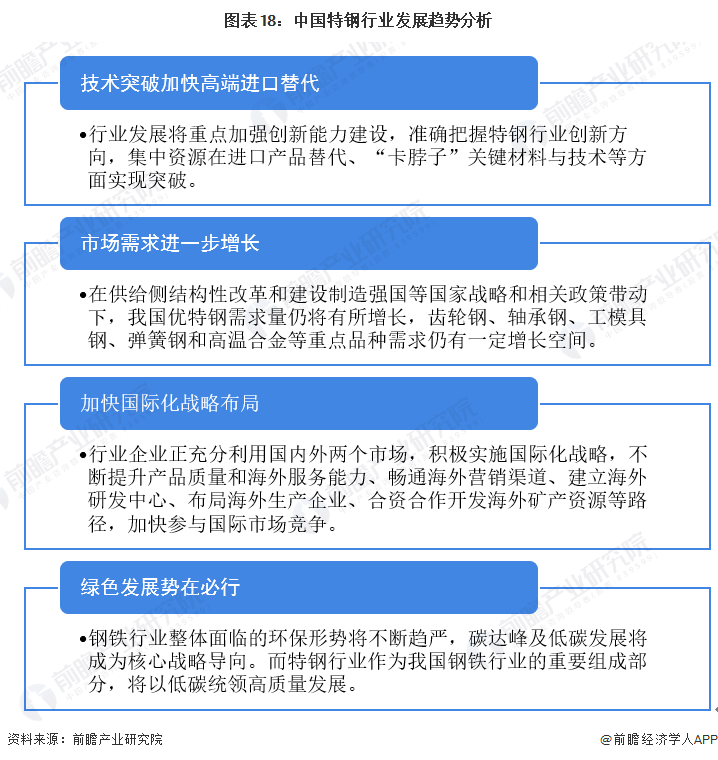

——发展趋势:未来将加快实现特钢大国向特钢强国转变

面向未来,我国特钢行业将持续落实制造强国战略,支撑“双循环”新发展格局,以科技创新为动力,以供给侧结构性改革为主线,以全面提升产业竞争力为目标,攻克“卡脖子”技术,深入实施绿色低碳发展战略,推动兼并重组并加快国际化布局,加快实现特钢大国向特钢强国转变,力争跨入全球特钢行业第一方阵。

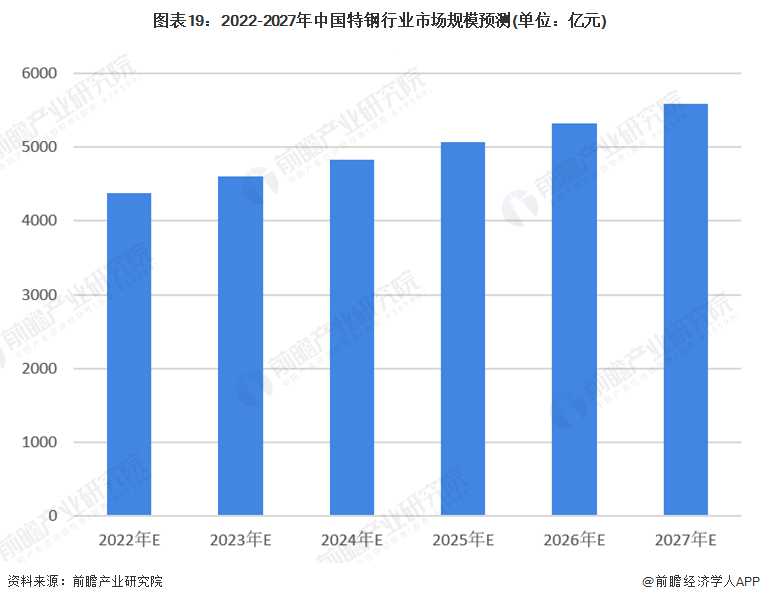

2)发展前景:预计到2027年中国国内特钢行业市场规模将超过5500亿元

特钢行业走势与宏观经济密切相关,在国内经济保持进一步增长以及钢铁产业结构调整和智能制造等相关政策带动下,我国优特钢市场仍有进一步发展的空间,特别是齿轮钢、工模具钢和高温合金等高端市场。前瞻初步以5%复合增速测算到2027年中国特钢行业市场规模将超过5500亿元左右。

以上数据来源及分析请参考于前瞻产业研究院《中国特钢行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

广告、内容合作请点这里:寻求合作

咨询·服务