行业深度!2021年中国智能家居设备行业竞争格局及市场份额分析 市场集中度进一步加剧

智能家居设备行业主要上市公司:目前国内智能家居设备行业的上市公司主要有小米集团(1810.HK)、美的集团(000333)、海尔智能(600690)、阿里巴巴(9988.HK)、格力电器(000651)、长虹美菱(000521)等。

本文核心数据:智能家居设备行业竞争梯队、智能家居设备行业市场份额、智能家居设备行业市场集中度

1、中国智能家居设备行业竞争格局:主要由四大阵营组成

目前,我国智能家居设备行业的主要企业包括阿里巴巴、小米科技、华为、美的集团、海尔智家、欧瑞博和绿米联创等等。其中沪深股上市企业有美的集团(000333)、海尔智能(600690)、格力电器(000651)、长虹美菱(000521),小米集团(1810.HK)和阿里巴巴(9988.HK)为港股上市公司,非上市企业主要有欧瑞博和绿米联创。

从智能家居设备行业代表性企业的所属地分布来看,广东省和北京市是智能家居设备代表性企业的主要集中地。

当前中国智能家居设备市场参与者主要由四大阵营组成,分别是互联网巨头、3C企业、传统智能家电企业和新兴智能创新企业。

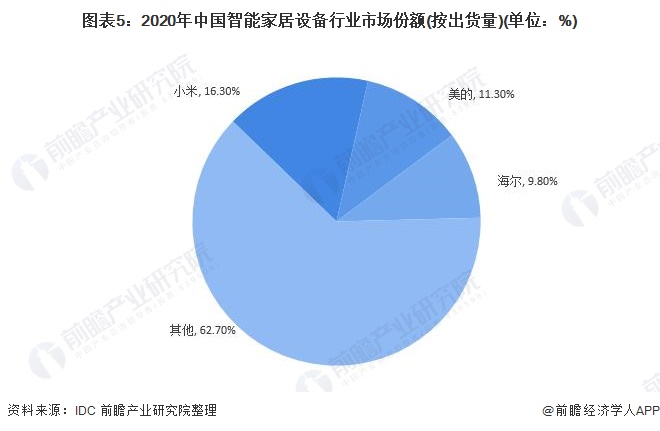

2、中国智能家居设备行业市场份额:小米、美的和海尔在行业的市场份额较大

根据CNPP品牌数据研究对中国主要智能家居设备生产企业在行业品牌的知名度、员工数量、企业资产规模与经营情况等各项数据指标的统计对比,评选出“中国智能家居市场十大品牌”。最新榜单显示,米家MIJIA、海尔智家U-home、美的美居、华为全屋智能、天猫精灵、小度、京鱼座、萤石Ezviz、欧瑞博ORVIBO、BroadLink依次排为前十品牌。

从具体市场份额来看,根据IDC的数据,2020年三季度,厂商市场份额中小米科技保持第一,市场占比达到16.3%,电视、音箱两款爆品持续大量出货;美的集团位居第二,市场份额为11.3%,智能化步伐在空调、洗衣机等多条家电产品线中领先;海尔智家名列第三,市场占比9.8%,智能家电是主要竞争筹码,占其出货量超八成份额。

注:出货量占比为IDC发布的2020年第三季度数据。

3、中国智能家居设备行业市场集中度:市场集中度进一步加剧

从企业集中度来看,智能家居设备行业的市场集中度较高,根据IDC发布的出货量数据计算的智能家居设备CR3为37.3%;根据奥维云网(AVC)监测数据中的智能家居系统市场规模数据显示,2020年智能家居CR5达到41.6%,较2019年同比提升了8.2个百分点,市场集中度进一步加剧。

从区域集中度来看,CSHIA发布的《2020年中国智能家居生态发展白皮书》给出了智能家居企业的区域分布情况,智能家居厂商主要分布在沿海东部地区,其中广东、浙江地区分布的厂商占比最高,分别达到了29%和23%,合计占52%,反映了当前我国智能家居设备制造的区域集中度很高。报告显示,智能家居市场最活跃的12大省市分别为广东省、浙江省、上海市、北京市、山东省、江苏省、四川省、湖北省、福建省、河南省、湖南省、安徽省。

4、中国智能家居设备行业企业布局及竞争力评价:小米、美的和海尔整体业务竞争力较强

根据不同类型企业的优势产品领域情况来看,互联网巨头企业主要侧重于智能音屏及联动控制产品;3C企业对于智能控制、智能生态较为重视;传统家电企业则专注于智能家电的创新升级;而新兴智能创新企业则选择避开大企业的优势领域,从智能面板、智能控制等技术革新速度较快的部分切入,通过智能家居系统及服务打开市场。

从企业智能家居设备业务的竞争力来看,目前小米、美的和海尔在行业的市场份额较大,产品种类丰富、海外市场拓展度高,最新布局方向具有独特亮点,整体业务竞争力较强。此外,互联网巨头企业依靠强大的资本规模,能够在智能家居设备技术上投入更大规模的研发成本,业务竞争力也相对较强。

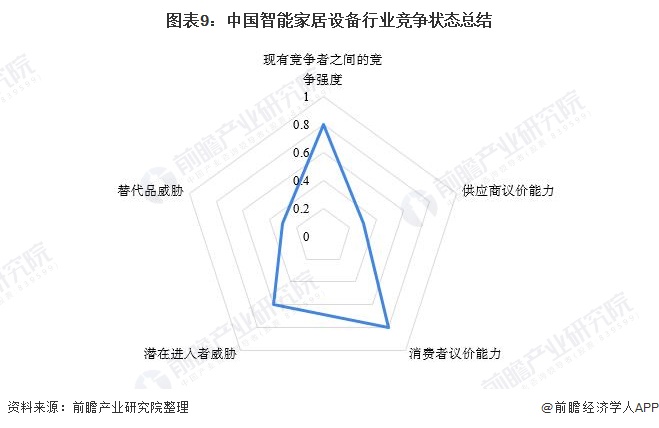

5、中国智能家居设备行业竞争状态总结:潜在进入者威胁一般

从五力竞争模型角度分析,由于目前,我国智能家居设备市场的竞争者较多,广东、浙江等地区的企业集中度较高,现有企业间的竞争较为激烈;

目前与智能家居设备具有相似功能而由传统家居向智能家居转变的转换成本又低的替代产品尚未出现,故智能家居设备的替代品威胁较小;

智能家居设备的供应商主要在生产原料,而对于智能家居技术进行研发投入较少,上游供应厂商难以形成产供销一体化,加上智能家居设备的生产原料价格差异小,议价空间低,故供应商的议价能力较弱;

当前中国智能家居的市场需求尚未被完全激发出来,基于转换成本较高,消费者购买相对谨慎,智能家居设备企业需在有限的客户中竞争客源,因此,消费者的议价能力较好;

此外,由于智能家居设备行业存在一定技术壁垒,进入门槛相对较高,但行业吸引力较高,因此潜在进入者威胁一般。

以上数据及分析请参考于前瞻产业研究院《中国智能家居设备行业市场前瞻与投资策略规划报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

广告、内容合作请点这里:寻求合作

咨询·服务