行业深度!一文带你了解2021年中国养老地产行业市场现状、竞争格局及发展趋势

国家标准推进养老产业高质量发展

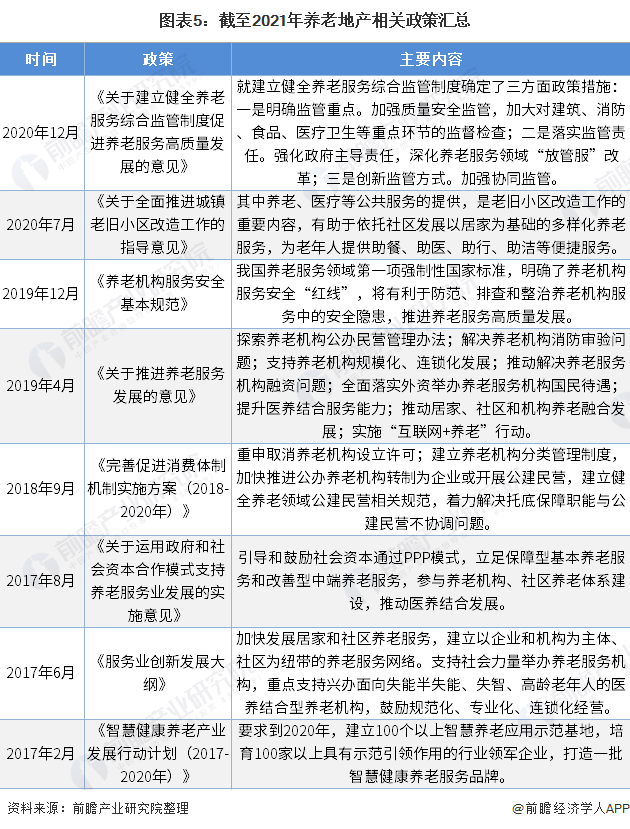

2019年12月27日,国家市场监督管理总局、国家标准化管理委员会公布了GB38600-2019《养老机构服务安全基本规范》强制性国家标准。这是我国养老服务领域第一项强制性国家标准,明确了养老机构服务安全“红线”,将有利于防范、排查和整治养老机构服务中的安全隐患,推进养老产业高质量发展。

1、养老地产产业全景图谱

养老地产是以适老化设计为创新核心、配建日常生活护理、餐饮服务、医疗、康复、健康管理、文体活动等重点基础设施的新兴地产市场。与普通房地产开发相比,养老地产产业链延伸较长,涉及保险、医疗、教育、文化体育与娱乐等多个行业。市场参与主体涵盖了地产开发商、保险机构、医疗机构,以及其他业务跨界企业。

根据养老地产运营主体的不同,可以分为国营机构、民营机构、公办民营、公助民办等类型;

根据养老地产服务的内容以及收费差异情况,可以可以划分为福利院、养老院、敬老院、疗养院、老年公寓、护理院等。福利院、敬老院和养老院一般为政府主导的非营利性公办机构,收费较低,市场供不应求,疗养院,老年公寓、护理院等则一般为民办盈利性机构,提供个性化服务项目,收费相对高昂。

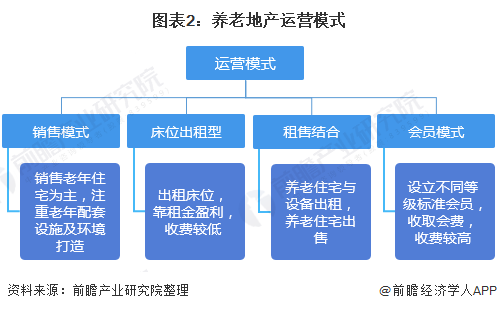

目前养老地产主要的运营模式包括销售模式(本地销售模式、度假销售模式)、租售结合、床位出租、会员制模式以及金融组合模式(以房养老、押金或养老金返还等)。

2、中国养老地产行业发展处于起步阶段

与发达国家相比,中国养老地产行业的发展仍然处于起步阶段,主要表现在以下五个方面:

——养老地产项目区域分布不平衡

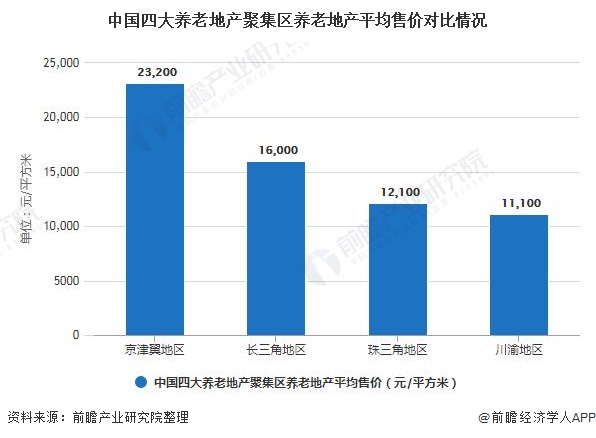

养老项目主要集中在经济发达地区,主要围绕京津翼、长三角、珠三角、川渝四个经济圈形成养老地产产业聚集区,其他地区仅有少量项目分布。截至2019年底,长三角养老床位数量为167.65万张,占全国的21.6%。

——养老地产项目空置率较高

在上述四大养老地产聚集区,川渝地区养老地产项目空置率高达47.5%,京津翼和长三角地区空置率超过40%,珠三角地区空置率也达到36.9%。而一般养老院入住率需要达到75-85%才能实现盈亏平衡。较高的入住率导致大部分养老地产项目基本处于亏损状态

——养老地产融资成本、投资运营成本高

相对比发达国家,ReitS、ABS等是重要融资手段,尤其ReitS聚集了大量低成本资金。相对而言,中国企业则难以获得大额、低廉养老金支持。国家鼓励的政策性贷款、专项债券、保险资金及现有金融工具均不能成为主流的资金供应渠道。此外,受限于土地以招拍挂为主供应方式,拿地成本较高,进而导致养老地产售价过高,将大部分消费群体拒之门外。

——优质公立养老机构“一床难求”

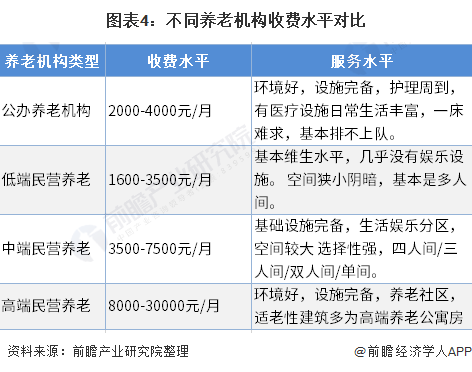

公办养老院收费标准不高,由于是政府出资,环境选择通常较好,设备完善,周围通常也会有医疗机构,但由于公共养老资源非常有限,普通家庭用户很难享受到。

以上海静安区公办乐宁老年福利院为例,该福利院仅有167个床位,位于闹市,每月收费4000~5000元/月,较受欢迎,仅对静安区户籍老人开放。即便如此,轮候入驻的老人有时仍需排队几年。

——私立养老机构两极分化:低端质量堪忧,高端收费过高

私立养老院分为低中高三个档次,低档养老院通常只提供生活必需品,同时存在空间较小,护理人员不足,环境设施较差等问题。

高端养老院虽然服务条件较好,但是普遍收费较高。收费区间在8000-30000元每月,对大部分家庭来说无法负担。

3、中国养老服务标准发布 政策规范养老地产行业发展

针对我国养老市场规范缺失,行业缺乏有效监督现象,2019年12月27日,国家市场监督管理总局、国家标准化管理委员会正式批准GB38600-2019《养老机构服务安全基本规范》强制性国家标准并予以公布。这是我国养老服务领域第一项强制性国家标准,明确了养老机构服务安全“红线”,将有利于防范、排查和整治养老机构服务中的安全隐患,推进养老服务高质量发展。

2020年12月,国务院发布了《关于建立健全养老服务综合监管制度促进养老服务高质量发展的意见》,进一步加强了养老服务产业的监督管理。

4、中国养老地产市场需求旺盛

养老地产近几年来逐渐盛行,主要由于两方面因素造成:一是中国人口老龄化是不争的事实。截至2019年底中国65岁及以上的老人1.76亿人,占总人口比例为12.6%,同时出生率为10.48‰,下降至历史低点;二是中国公办养老床位供给不足,需要寻求社会力量、组织,通过市场消费解决中国日益严峻的养老问题。

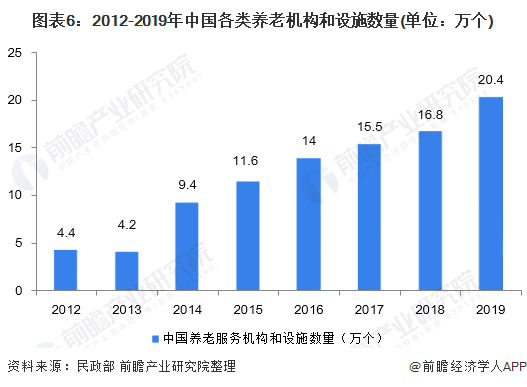

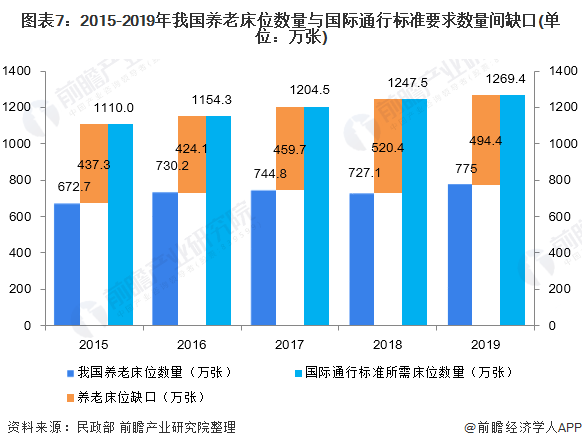

根据民政部数据,截至2019年底,全国共有各类养老机构和设施20.4万个,养老床位合计为775.0万张,每千名老年人拥有养老床位数量仅为30.5张。按照国际通行标准,5%老年人(60岁以上)需要进入机构,则2019年中国机构养老床位的需求量为1269.4万张,缺口为494.4万张。

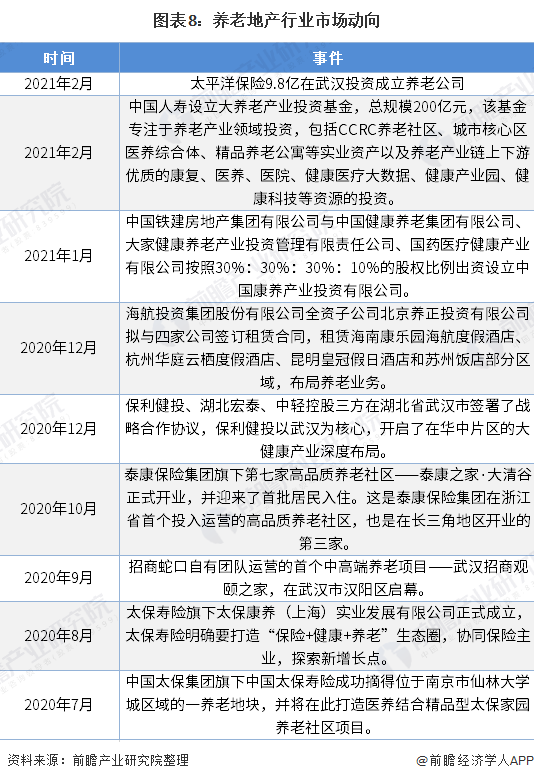

5、各路资本加快布局养老地产市场

近年来各路资本加快养老产业行业布局,房企、保险、医疗机构等强强联合,目前已有上百家房地产企业和保险机构布局养老地产产业。2020年12月,中国人寿设立大养老产业投资基金,总规模200亿元,该基金专注于养老产业领域投资,包括CCRC养老社区、城市核心区医养综合体、精品养老公寓等实业资产以及养老产业链上下游优质的资源的投资。

6、养老地产建设四大阵营:传统养老机构、地产商、保险机构、产业配套跨界企业

目前参与养老地产建设运营主要包括传统养老机构、房地产商和保险机构三大阵营。其中房地产商和保险机构进入养老地产行业时间较晚,2013年,以万科、保利。绿地首创等为主房地产开发商和以泰康、新华、国寿、太保、合众等保险企业,纷纷进入养老地产行业。

万科算是养老地产行业的领跑者,2009年万科推出“随园嘉树”标志着万科迈出了养老地产行业的第一步;2013年长者社区随园嘉树面世,家庭式康复中心正式对外开放;2016年万科随园养老正式形成社区、机构、居家养老三大服务体系。保利则是全产业链介入养老地产,打造机构养老、社区养老和居家养老“三位一体”的中国养老模式。

保险机构由于长期持有大规模低成本资金,适合投资于回收周期较长的养老地产行业。发行理财类与长照类养老产品、建设大型养老社区是此类企业主要进入方式。

除房地产商和保险企业外,养老地产相关配套产业企业,包括大族激光、易华录、上海三毛、金陵饭店等企业也开始进入养老地产行业,其行业投资主体呈现多样化趋势。

7、房地产和保险企业处于民营机构主导地位

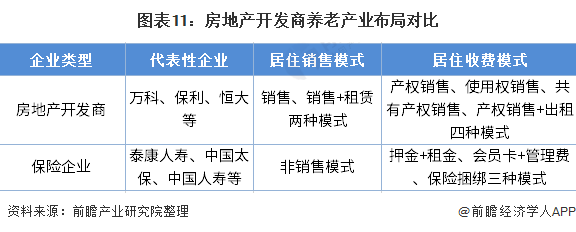

近年来,受到政策支持等因素的影响,我国民营养老机构迅速发展,市场参与主体众多,包括房地产开发商、保险企业、医疗健康企业等,其中房地产开发商和保险企业是较早进入该领域的两大类型企业,目前处于行业领先地位。

万科、保利等是房地产开发商涉足养老产业的主要代表,保险企业则有泰康人寿、合众人寿、中国人寿等。

在居住收费上,房地产开发商主要采取有产权销售、使用权销售等模式,保险企业则以“押金+租金”、“会员卡+管理费”和“保险捆绑”三种模式销售。

8、大部分保险企业主打高端路线

保险企业布局养老机构主要以自建的投资模式为主,且定位于高端市场。在头部企业中,只有合众人寿是选择自建+第三方合作的投资方式和定位于中端市场,其他均以自建模式打造高端养老机构。

目前,合众人寿的合众优年养老社区开业城市最多,为13个城市,泰康人寿的泰康之家排名第二,为5个。不过,按目前计划,泰康之家将会陆续开多13个城市,这将使得泰康之家在开业城市数量反超合众优年养老社区。

9、中国养老地产行业发展趋势分析

——以服务为核心

随着养老产业第一个标准化文件发布及强化监管政策实施,养老地产项目的优势服务及运营能力将成为主要竞争力。同时“公建民营”的模式也使开发商将关注点投放在产品本身的打造和运营上,对开发商本身的产品力要求更高。

——医养结合大势所趋

目前,医养结合是大势所趋。养老地产与康复医疗业务联动合作,能够提升养老地产品牌价值,同时引入康复医疗业务,也能带来额外医疗收入来源。

——信息技术、智能化技术加速应用

信息技术、智能技术在提升养老地产精细化、人性化运营方面将会发挥巨大作用。应用可穿戴设备、物联网和远程智能安防监控技术,能够实现24小时安全自动值守,降低老年人意外风险,改善服务体验;应用生物识别技术,建立养老服务管理系统,实现个人健康精细化管理;应用人工智能技术,实现智能语音交流互动场景、老年人智能相伴场景。未来,科技企业与养老地产企业的合作将会更加频繁紧密。

更多数据及分析请参考于前瞻产业研究院《中国养老地产行业发展前景与投资机会分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

广告、内容合作请点这里:寻求合作

咨询·服务