电动汽车价格还能再降?两大锂王半年合计亏损高达67.8亿元,专家称碳酸锂每月过剩量达上万吨级别【附碳酸锂行业市场需求分析】

(图片来源:摄图网)

7月9日,国内两大锂业巨头——天齐锂业与赣锋锂业同日发布上半年预亏公告。两家公司合计最高亏损额达67.8亿元。具体而言,天齐锂业预计上半年将亏损48.8亿至55.3亿元,而赣锋锂业则预计亏损7.6亿至12.5亿元。两家公司的巨额亏损,主要归因于市场供需失衡导致的产品价格大幅下滑。特别是国内碳酸锂市场,自去年以来便持续承受下行压力,价格不断走低。截至7月30日,电池级碳酸锂价格已跌至79000元/吨附近,较月初大幅下跌11.24%。

专家分析指出,今年以来,国内碳酸锂产量与进口量的双重增加,是导致市场供过于求的关键因素。特别是二季度以来,每月锂盐供应过剩量均达到上万吨级别,基本面走势明确指向了过剩状态。尽管即将到来的“金九银十”传统销售旺季可能会刺激产业链下游进行一定的补库操作,从而在一定程度上缓解当前的过剩状况,但长远来看,进入11月和12月后,锂盐供应或将再次陷入大幅过剩的困境,全年预计过剩量将达到约10万吨。

碳酸锂是电动汽车电池的主要原材料之一,具有高能量密度、轻量化、环保等优势,能够满足新能源汽车对高性能电池的需求。其供应量和价格波动直接影响到电动汽车的生产成本和发展速度。当前新能源汽车市场的表现并未如预期般强劲,尤其是纯电动车销量增长放缓,上半年同比增长仅为11%,远低于插电混合动力汽车的88%增速。因此实际碳酸锂消费量增速远小于新能源汽车销量增速。

目前,全球碳酸锂价格持续下跌,全球最大的锂矿商美国雅宝(Albemarle)不得不主动暂停在澳大利亚的扩张计划。本周三,雅宝表示已开始对成本和运营结构进行全面评估,其中包括叫停在澳大利亚克默顿(Kemerton)工厂的一条锂加工生产线的建设,并对另一条生产线进行“保养和维护”。

我国拥有丰富的锂资源储量,是世界上最大的锂资源国家之一,具有得天独厚的优势。国内企业不断进行技术创新和产能扩张,提高了碳酸锂的生产能力和产品质量,逐渐成为全球碳酸锂市场的重要供应国。

天齐锂业碳酸锂业务重点布局上游领域

天齐锂业在碳酸锂业务方面已经发展多年,并在产业链的上下游都有布局。在上游领域,他们布局了锂资源,如SQM盐湖资源、泰利森锂辉石资源、日喀则扎布耶盐湖等。其中,SQM是全球最大的碘和硝酸钾生产商,也是领先的碳酸锂和氢氧化锂生产商。而SQM位于智利Salar de Atacama(阿塔卡玛)的盐湖资产则是全球范围内含锂浓度最高、储量最大、开采条件最成熟的锂盐湖。天齐锂业通过收购其26%的股份,深度参与全球碳酸锂市场竞争和上游资源锁定。

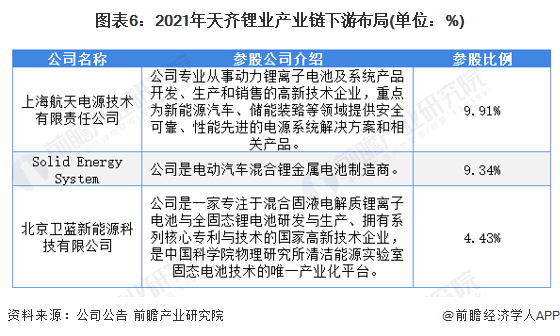

在碳酸锂的下游布局中,天齐锂业主要以参股动力电池生产商的方式进行布局。

赣锋锂业碳酸锂业务产业链布局:上下游同时布局

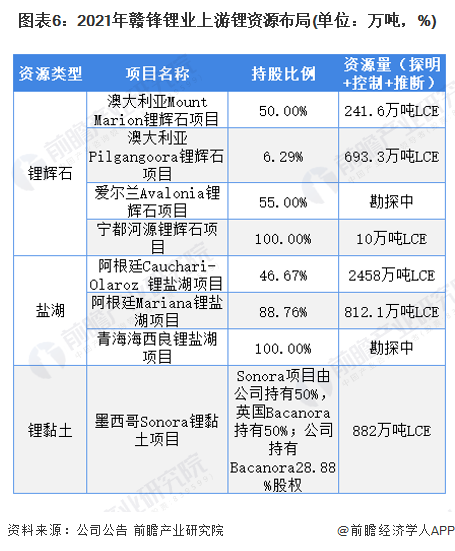

从碳酸锂上游锂资源布局来看,由于碳酸锂生产对原材料的依赖程度较高,因此布局上游原材料如锂辉石、盐湖等可以帮助企业有效控制成本并提高竞争力。赣锋锂业较早开始布局上游锂资源,包括澳大利亚Mount Marion锂辉石项目、澳大利亚Pilgangoora锂辉石项目、爱尔兰Avalonia锂辉石项目、宁都河源锂辉石项目等锂辉石项目;在盐湖资源方面布局阿根廷Cauchari-Olaroz 锂盐湖项目、阿根廷Mariana锂盐湖项目、青海海西良锂盐湖项目;同时,赣锋还在锂黏土资源方面布局墨西哥Sonora锂黏土项目。

我国碳酸锂产业处于产能过剩期

我国碳酸锂产业经历了成长期、快速发展期和产能过剩期几个阶段。在20世纪50年代初,我国首次对新疆可可托海3号矿脉的锂资源进行了勘探开发,行业进入成长期;到90年代中期,我国建成了西北、中南和西南三个锂工业基地,有14家锂盐厂,总产能占全球的25%,行业进入快速发展期;2020年,随着对锂离子电池下游需求的预期增长,导致行业产能扩张,产能过剩格局显现,行业进入产能过剩期。

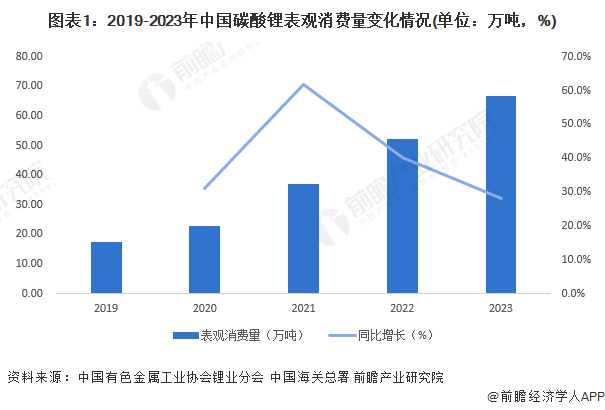

2019-2023年中国碳酸锂表观消费量变化情况

中国拥有全球最完善的电池产业链,超过90%的磷酸铁锂正极、锰酸锂正极、钴酸锂正极、电解液以及超过50%的三元正极产自中国。因此,中国在全球碳酸锂消费中占据主导地位。2019-2023年,中国碳酸锂表观消费量从17.5万吨增长至66.7万吨,五年的复合平均增速达到近40%;其中,2023年碳酸锂表观消费量同比增长28.1%。

中原证券研报预计,锂电池板块全年业绩将继续承压,细分领域和标的的业绩将持续分化。下游锂电池需求虽然持续增长,但增速放缓,产能释放可能导致行业盈利能力进一步承压。

长安期货分析师王楚豪指出,目前碳酸锂市场呈现下行趋势,市场情绪偏悲观,但价格已经跌至较低水平。根据基本面情况,碳酸锂可能还会继续下行。

前瞻经济学人APP资讯组

更多本行业研究分析详见前瞻产业研究院《全球及中国碳酸锂(Li2CO3)行业发展前景展望与投资战略规划分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务