阶段性收紧IPO节奏?券商人士:A股IPO仍存深层次矛盾【附A股IPO市场分析】

图源:摄图网

8月27日,证监会发布《证监会统筹一二级市场平衡优化IPO、再融资监管安排》,其中表示将“根据近期市场情况,阶段性收紧IPO节奏”。

某券商投行业务负责人表示,A股IPO市场仍有深层次的矛盾没解决,例如在二级市场走弱的情况下,新股发行市盈率和申购中签率依然没有下来。“IPO相当于是分流资金了,而且很多公司IPO发行超募了,所以市场一直有情绪。”该负责人说道。

资深投行人士王骥跃表示,“要持续引入长期资金,培养出高质量的上市公司,形成市场约束和淘汰上市公司的力量,市场自身规范和发展起来,才可能监管的有形之手少调控。”

股票发行市场呈波动状态

股票发行市场除2018年遇冷外,2017-2022年我国股票发行市场总体保持波动状态。2022年国内IPO数量为425家,较2021年的479家减少54家;2022年IPO募集金额约5868亿元,同比增长8.8%。

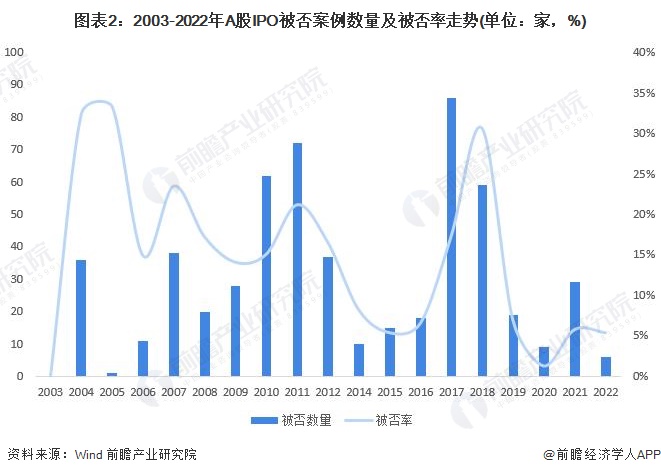

A股共有556家次企业IPO被否

从2003年以来,证监会发审委累计审核4582家次企业(包括多次报审的企业),其中未通过企业数量累计达到556家次(不包括上会前或者过会后主动撤材料的企业),取消审核企业数量累计达到70家次,暂缓表决企业数量累计达到107家次,上述三类合计数量达到733家次。

从被否数量走势来看,2004-2022年整体呈现区间波动的态势,2017年被否案例数量最多,达到86家次,2020年仅为9家次;从被否率走势来看,近年来随着注册制的实施,IPO被否率整体处于一个较低水平,2019年下降到6.9%,2020年仅为1.3%,通过率大幅提高,2021年继续保持较低的被否率(5.8%)。

总的来看,2022年IPO募集金额约5868亿元,同比增长8.8%。IPO被否率过去的水平较低,说明过去的市场对新上市公司的认可度较高,以及监管部门对公司上市条件的审查相对宽松。

对于证监会将出手阶段性收紧IPO节奏一事,前海开源基金首席经济学家杨德龙表示:优化IPO、规范再融资适应了当前资本市场发展节奏的需要,在一段时间内减轻市场资金面压力,有利于推动资本市场企稳回升。

前瞻经济学人APP资讯组

更多本行业研究分析详见前瞻产业研究院《2021年A股IPO被否案例深度分析和2022年前景展望报告》

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务