2020年全球碳酸饮料行业龙头企业竞争格局分析 可口可乐持续稳居行业领先位置

碳酸饮料行业C位之争:可口可乐VS百事可乐

在20世纪90年代,以可乐为代表的碳酸饮料曾风靡全球。发展至今,碳酸饮料已走过了上百年,经历了许多变化,但一直未变的是,可口可乐与百事可乐的红蓝之争。这两种可乐几乎代表了整个可乐界,也霸占了碳酸饮料的榜首。那么,在这长达一百多年的拉锯战中,谁才是碳酸饮料的C位?

可口可乐于1886年在美国佐治亚州诞生,是全球第一个可乐品类开创者,在禁酒令的推动下,飞速发展。至2019年,可口可乐业务遍布全球,营业收入达到372.66亿美元。百事可乐则比可口可乐晚成立十几年,于1903年注册了商标,2019年营业收入达到671.61亿美元。

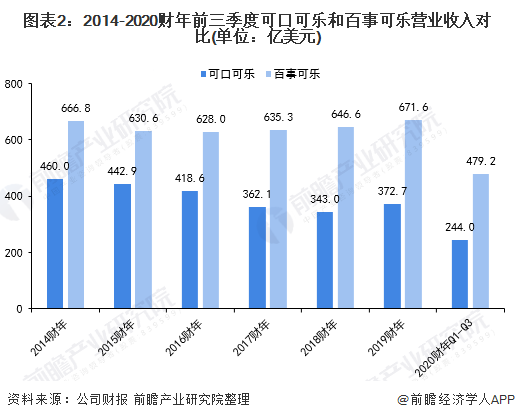

1、营业收入对比:百事可乐更胜一筹

在营业收入方面,百事可乐大幅领先于可口可乐。具体来看,2015-2019财年,百事可乐营业收入持续在600亿美元以上,2019年达到671.6亿美元,同比增长3.9%。同期,可口可乐则实现营业收入372.7亿美元,同比增长9%。近几年来,以可乐为主的传统碳酸饮料市场遇冷,双方的经营业绩均出现了较大幅度的波动。

2020财年前三季度,可口可乐营业收入244亿美元,同比减少13.46%,不过可口可乐表示,尽管前期受到全球封锁高峰期的影响,但2020年三季度业绩正积极反弹,全球也逐渐进入“恢复曲线”;百事可乐则实现营业收入479.2亿美元,同比增长3%。

2、净利润对比:可口可乐吸金能力更强

不过,从净利润来看,可口可乐表现亮眼。2014-2019财年,可口可乐公司的净利润整体高于百事可乐,2019年,可口可乐净利润为89.20亿美元,同比增长39%;

百事可乐净利润为73.14亿美元,同比下滑42%,其中,由非洲、澳大利亚、新西兰、中国四个国家及地区组成的大区下滑幅度较大。

同时,从毛利率来看,可口可乐的毛利率持续在60%以上,超过百事可乐。对此,业内专业人士表示,“吸金”能力的差异在于两大可乐企业发展的侧重点不同。可

口可乐的净利润的增长很大程度上归功于饮料新品的拉动;而百事可乐目前的定位是食品饮料企业,其食品业务将会与相关的国际大型企业、区域龙头企业竞争,需要投入大量的营销、人员等费用,这无疑拉低了企业的净利润水平。

3、市场份额对比:可口可乐持续领跑

虽然一百多年来可口可乐与百事可乐一直在交锋,但在碳酸饮料市场,可口可乐持续保持处在领先位置。从中国的竞争格局来看,中国碳酸饮料市场基本被可口可乐和百事可乐瓜分,但其中,可口可乐占比达到59.5%,百事可乐以32.7%排名第二;

从全球竞争格局来看,可口可乐遥遥领先,市场份额接近50%,而百事可乐的市场份额为18.3%,可口可乐的市场龙头地位更为稳固。

可口可乐何以持续稳居碳酸饮料行业领先者位置,这与其企业定位、产品及市场扩张不无关系。

4、产品矩阵对比:可口可乐持续耕耘主业 百事可乐品类多元化扩张

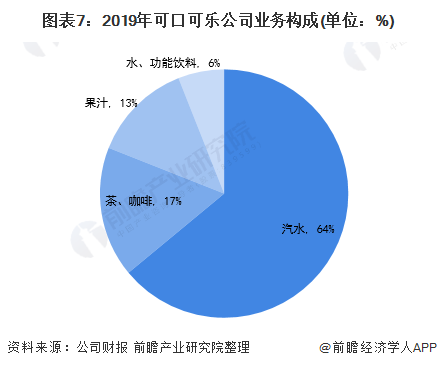

——可口可乐持续在软饮料边界扩张

具体来看,可口可乐在产品布局上,以碳酸饮料为主业,并在此基础上实现边界扩张。目前,可口可乐的产品主要有碳酸饮料和非碳酸饮料两大品类,碳酸饮料包括代表品牌可口可乐、可口可乐零度、健怡可口可乐、雪碧等;非碳酸饮料主要是水、功能饮料、植物饮品、果汁及咖啡和茶饮等。

可口可乐的营业收入全部来源于软饮料,2019年汽水营收占比超过60%。持续在碳酸饮料等软饮料市场上的耕耘使得可口可乐不断稳固其领先者地位。

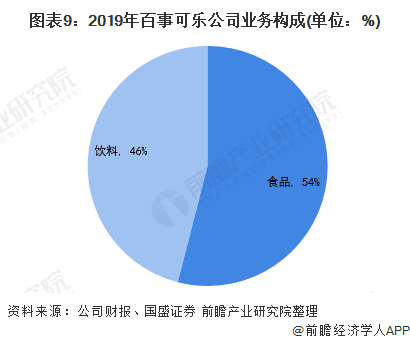

2)百事可乐产品品类多元化扩张

上文提到,百事可乐的定位是食品饮料企业,除了饮料产品外,百事可乐还涉足食品领域。目前,百事可乐的产品主要有碳酸饮料、非碳酸饮料以及食品。碳酸饮料主要是百事可乐、7喜、美年达和激浪;非碳酸饮料主要包括水、功能饮料、果汁等;

食品主要是乐事薯片等零食和桂格燕麦。2019年百事可乐的食品业务占比达到54%,已经超过饮料业务,持续地多品类扩张使得百事可乐难以聚焦于碳酸饮料业务上,这也增加了其在碳酸饮料市场上追赶可口可乐的难度。

5、营销网络对比:可口可乐全球化业务布局 百事可乐本土市场较大

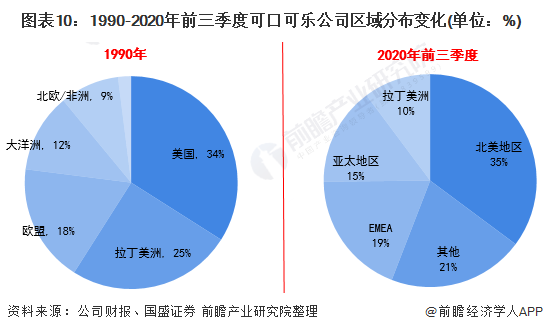

——可口可乐全球均衡发展

可口可乐自1920年开始正式全球化扩张,是美国最早开始启动全球化的快消品企业之一,目前各个市场发展较为均衡,且都进入成熟的状态。1990年,可口可乐最大的销售市场在美国本土,占比约为34%,其次是拉丁美洲和大洋洲,占比分别为25%和18%,暂未踏足亚洲等市场。2020年前三季度,北美地区仍为可口可乐主要市场,但其他地区市场分布较为均衡。

注:EMEA表示欧洲、中东、非洲

2)百事可乐本土市场占比较大

与可口可乐相比,百事可乐的本土市场占据更大的比重。2020年前三季度,公司的北美市场的营收占比达到64%,其中,饮料业务占33%,菲多利(Frito)占27%,桂格品牌占4%。

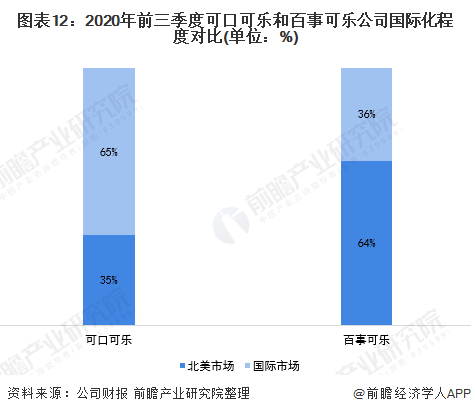

直观来看,2020年前三季度,可口可乐的国际市场收入占比达到65%,北美本土市场占比仅为35%。而百事可乐则相反,2020年前三季度,其北美本土市场收入占比达到64%,国际市场为36%。全球化的深度扩张,也为可口可乐在全球范围内占据头部位置奠定了基础。

6、健康需求激增 可口可乐与百事可乐的无糖之争

随着消费者对健康的日益追求,碳酸饮料市场开始萎缩,而糖税的征收更是使得碳酸饮料市场持续遇冷。而作为饮料界的两大巨头,可口可乐和百事可乐在无糖碳酸饮料领域又展开了一系列竞争。

可口可乐的主要无糖碳酸饮料品牌包括零糖雪碧、零糖可乐、健怡可乐、可乐纤维+、雪碧纤维+以及无糖气泡水品牌怡泉等。百事可乐则包括了无糖七喜、轻怡百事、极度百事、无糖激浪、无糖气泡品牌Bubly以及无糖果汁汽水Izze。

7、全球品牌影响力对比:可口可乐荣登榜首

从全球影响力来看,可口可乐更胜一筹。2020年6月,凯度消费指数发布《2020全球品牌足迹》报告,报告覆盖全球74%的人口,涵盖5大洲52个市场中的10亿家户。

报告中,可口可乐品牌荣登榜首,CRP(消费触及指数,衡量有多少消费家户购买了某品牌)达到6094百万次;而百事可乐则以2156百万次的CRP排第六名。

整体来看,与百事可乐公司相比,可口可乐在碳酸饮料方面拥有广泛而坚实的品牌组合,拥有比百事可乐公司更多十亿美元的软饮品牌。可口可乐与百事可乐的百年之争仍在持续,不可否认的是双方在你追我赶中均取得了巨大的进步。市场在不断变化,碳酸饮料界两大巨头的下一个“战场”在哪里?一切都是未知数。

更多本行业研究分析详见前瞻产业研究院《中国软饮料行业产销需求与投资预测分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

广告、内容合作请点这里:寻求合作

咨询·服务