隆基全面倒向BC方案,一呼百应之下产业链影响几何?

(图片来源:摄图网)

作者|叶子、景园 来源|奇偶派(ID:jioupai)

关于谁是下一代光伏电池主流技术的争论,从P型向N型迭代的2021年底便开始了。在此期间,隆基绿能一直扮演着低调者的角色,甚至对于此前已经形成焦点的两大技术TOPCon和HJT,该公司从未表明押注哪一方,更多的表态则是“都有储备”,但在近日,隆基却罕见地完成了“站队”。

“今天我们有一个非常明确的观点,我们认为在接下来的5~6年,BC电池技术会是晶硅电池的绝对主流,包括现在的双面和单面电池技术路线的发展方向其实都指向了BC电池。高转换效率的BC电池会是晶硅技术皇冠上的明珠,整个行业目前已经准备好了,或者说接近准备好了来摘取这颗明珠,BC电池会真正走向市场。”

钟宝申表示:“这一阶段,如果继续大规模扩产PERC,风险比较大。而扩产TOPCon,我认为它的生命周期可能会显著短于PERC,而且由于短时间内产能规模巨大,产品会变得高度同质化,因此投资收益也有很大风险。基于这些判断,我们在技术上寻找了一个有更长生命周期且更加领先的差异化产品。从现在开始,隆基的扩产节奏已经显著提速了,主要聚焦于BC电池技术。

9月5日,在隆基绿能2023年半年度业绩说明会上,隆基绿能董事长钟宝申针对公司光伏技术路线方向作出上述表态。

在确定BC技术路线后,隆基绿能近一个月以来动作“马不停蹄”:继上月宣布拟投资建设铜川年产12GW高效单晶电池项目后,日前公司再次发布基于HPBC电池产品Hi-MO X6。较去年11月发布的产品Hi-MO6,在转换效率方面进一步提升。

而这,对于还在讨论未来主流技术路线应该是HJT还是TOPCon的市场来说,无异于在平静的水潭中投下一枚巨石,瞬间激起了千层浪,一时间,对于BC电池的讨论甚嚣尘上,许多光伏电池企业在投资互动易中向股民们表示已有相关技术的储备。

不过,行业内也有着不同的意见。近日,晶科能源CTO金浩在采访时表示,“相对而言,一些BC技术的工艺步骤非常复杂,并且在银浆的降耗和硅片的薄片化方面降本困难,就晶科已经开发的一条量产的部分BC中试线而言,我们判断未来两三年和TOPCon的成本存在1毛钱以上的差异”,而谈到主流的技术路线时表示,金浩表示,他们相信未来三到五年TOPCon依然是行业主流,将占据50%以上市场。

那么,被隆基看重的BC技术路线优势在哪里?隆基为何选择押注BC?BC、HJT、TOPCon谁能成为未来的主流技术路线?在光伏上游价格下跌接近尾声之后,中游电池片环节又将迎来怎样的波动呢?

1

BC,在技术路线升级之外的新一代叠加型技术

BC电池被隆基抬到了如此高度,那么,它究竟是一种什么样的技术,与HJT、TOPCon又有何异同?

根据基底硅片的不同,光伏电池可分为P型和N型,P型电池就是在P型硅片(掺杂3价元素)制备n+/p结构的电池,P型电池使用磷扩散工艺,主要代表为早期的铝背场电池和目前主流的PERC电池,极限转换效率为24.5%。2015年之前,BSF电池占据90%市场,2016年PERC电池开始发力,到2020年PERC电池占比超过85%。P型有着电池工艺比较简单、成本低的优点,但是效率提升也面临着瓶颈。

而N型电池则是使用硼扩散工艺,在N型硅片(掺杂5价元素)上制备p+/n结构,使用更为优质的硅片,增加SE工艺,与P型电池相比具有转换率高、双面率高、寿命更长等优点。目前,为追求更高的收益,市场正在从P型向N型转型,但过去留下的P型电池产能应如何处理或者转型也是各大企业需要考虑的问题。

自光伏电池从P型向N型转型开始,率先获得企业和大众关注的是TOPCon和HJT电池。

TOPCon电池是对原有的PERC电池的升级,在金属电极接触区域,制备一层超薄隧穿氧化层和高掺杂的多晶硅薄膜,形成钝化接触结构,进而提升发电效率,工艺较为繁杂,但可由perc产线升级而来;而HJT电池,则是一种采用HIT结构的硅太阳能电池,在晶体硅上沉积非晶硅薄膜。综合了晶体硅电池与薄膜电池的核心竞争力,且工艺步骤仅需4步,费用低,稳定性高,但需要从头重建产线。

而在TOPCon与HJT发展落地的同时,光伏行业企业并没有暂停除技术路线以外的其他探索,为追求更高的效率不断革新,各企业加快研发脚步,新的电池改良方法不断涌现。而BC电池便是其中之一,BC(Back contact)电池以N型为衬底,是一种能够提高光伏电池效率和性能的太阳能电池的平台型技术(并非同HJT、TOPCon一样的新技术路线),即可与多种技术路线叠加形成HBC、PBC、HPBC、TBC、ABC电池。

它与传统的晶硅光伏电池不同的是,电极全部位于电池的反面,正面采用SiNx/SiOx双层减反钝化薄膜,没有金属电极遮挡,完全暴露在阳光下,带来更大的有效发电面积,大大提高了光的吸收效率,因减少了电流传输路径还能降低电阻。自1975年这项技术被提出以来,经多年发展,不断研发,通过不同的技术路线,BC电池衍生出很多细分门类,共同推动BC电池成为下一代主流光伏电池,其中,BC技术路线的基石是IBC技术。

1984年,斯坦福大学教授Swanson研发出类似IBC的点接触太阳电池,聚光效率大大提高,随后,他创立了当今IBC领域领军企业Sun Power。随着市场逐渐认可N型光伏电池片,适用于N型电池片的IBC登上了更大的舞台,Sun Power将原太阳能电池制造业务独立出来,成立Maxeon.O,主攻IBC电池并且取得较好成果,IBC产品较PERC产品均价高出0.15美元/W以上,2023年一季度溢价更是高达0.44美元/W。

IBC的技术工艺主要通过背面图形化工艺将p+发射极、n+背场区以及银栅线放置于电池背面, 是电池背面图形结构的变化。而TOPCon、HJT、PERC三种电池技术路线则主要是通过改变电池钝化的膜层结构,实现效率以及其他特性的改变。

由于IBC电池背面图形化工艺难度较大、工序多,导致投资生产成本较高,大规模量产对于企业的压力很大,所幸IBC电池工艺具有很好的兼容性,因此,各企业为降低成本,选择将IBC继续优化,例如将TOPCon钝化接触技术与IBC相结合可研发TBC、HPBC、ABC。

不过,BC电池并非都是优点,也存在着技术上和成本上的缺点,与TOPCon和HJT电池相比,BC电池由于背面被金属电极阻挡,BC电池很难实现高于50%的双面效率,总发电能力较弱;BC电池由于结构复杂和工艺难度高,企业对于生产线设备的投资相对较高,目前,形成大规模生产的难度较大。

那么,BC电池作为技术难度与降本难度都很高的一类平台型电池技术,是怎样入了光伏龙头隆基眼的?又为何成为隆基主推的演进方向?

2

背着“包袱”,所以选择BC?

实际上,隆基股份选择BC路线并非是一拍脑门决定的,而是出于技术角度和自身产能格局的综合考虑后做出的选择。

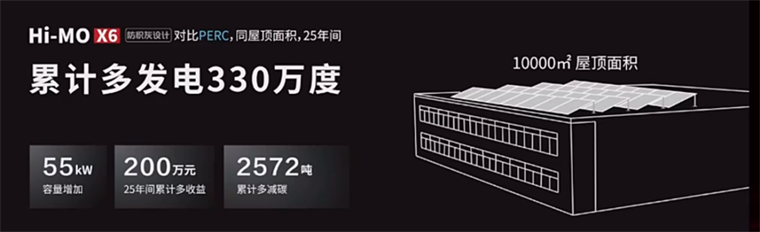

从隆基最近发布的新一代BC光伏产品Hi-MO X6产品中,我们便可看到他们在技术方面对基于HPBC电池产品进行了进一步的更新和思考。

当前,光伏应用市场类型有集中式和分布式两种,从占比来看,我国光伏电站以大型集中式为主。不过,根据2023年上半年的数据,全国光伏新增总装机容量为78.42GW,其中分布式光伏电站装机容量达到40.96GW,占总装机容量的52.23%,首次超过了集中式光伏容量,这表明国内分布式光伏已经进入了高质量发展阶段,成为拉动光伏产业经济的新引擎。

而采用了隆基自研HPBC技术的Hi-MO X6防积灰高效光伏组件,有美观、发电效率高、安全可靠、防积灰等四大特点,充分解决了过去分布式光伏场景下未被触达的痛点。

由于正面无栅线的设计,在增加了2.27%的光线吸收的同时,更加时尚美观。组件创新地做到了防积灰边框设计,让光伏组件可以充分利用雨水冲刷带走灰尘,从而解决困扰分布式光伏市场多年的积灰现象,相比于非防灰组件,平均有着2.04%的发电增益,最高甚至可达6.08%。

也正是因为正面无栅线、电池与组件效率均有提升、早晚发电时间更久、温度系数更好、衰减更少、不怕积灰等特点,让其有着更加优异的表现,对比实证数据表明,在测试条件完全一样的情况下,HPBC组件平均每天发电量比perc多6%,比TOPCon组件平均多2%。

以一万平米屋顶预估测算,隆基Hi-MO X6防积灰组件,较其它PERC产品在25年间累计多发电300万度,如果大范围运用在工商业分布式的场景中,预计能给行业新增540亿元以上的经济效益。

而在技术思考之外,对于隆基这个光伏行业绝对的龙头来说,其当前产能格局“包袱”的影响,也是其选择HPBC路线一大重要因素。

回溯隆基的发家史,其起飞的第一个伏笔,便是坚定押注单晶硅路线。

据远川研究所报道,当时,市场上主流的技术路线是多晶硅,代表企业是“民营电王”朱共山创立的协鑫集团,采用改良西门子法,在硅料环节实现了国产替代。但隆基作为后来者,选择了转化效率更高、度电成本下降空间更大的单晶硅路线,并率先使用当时最先进的PERC技术路线,彻底打垮了“旧势力”,也成为了光伏新时代里的“王”。

不过,在从面对P型向N型转移的大浪潮之时,却显得有些唯唯诺诺,市场担心它无法守住自己的龙头宝座,甚至很多人都认为隆基已经不配为王了。

其实,隆基的选择也并不难理解,光伏是个高负债重资产的领域,很难同时押注多条技术路线。新技术出现时,先行者很难第一时间扩张产能,先发优势往往会变成先发劣势。因此,对技术路线的选择,无异于一场豪赌。

但无论怎样讲,在P型向N型过渡的大浪潮中,面临着整个行业日渐加剧的竞争与过剩的产能压力,无论是对公司还是对投资者来说,隆基都需要进行抉择了。

与光伏行业的新进者不同,可以自由地选择HJT、TOPCon、BC甚至钙钛矿等路线,隆基手中庞大的perc产能急需转进的方向,而目前摆在隆基面前的有HJT、TOPCon与BC三条路线。

从技术路线上来说,perc与HJT是完全无法共融的,这也意味着隆基想要转向HJT需要完全放弃过去的产线产能,同时,近两年中HJT技术虽然快速降本,但当前的性价比依旧很低,也正是在多个因素的共同影响之下,隆基转向HJT的路彻底被封死。

而对于TOPCon来说,当前巨大的perc产能的确可以转向TOPCon,但当前的TOPCon相比perc的优势并不明显,光电转化效率的提升空间不大,再加上同质化太严重,很难避免未来行业产能过剩的问题。

综合长期的光电转化效率潜力以及充分利用现有产能,还有尽可能避免产品同质化,自己也有望成为行业龙头等因素,也就只有BC电池最为合适。

综上,隆基选择BC路线是基于技术角度和自身产能格局的综合考虑后做出的选择,也是符合其长期发展的战略决策。

3

光伏组件竞争仍然百家争鸣

在隆基的力挺之下,BC电池也从过去籍籍无名的“小卒”加入了HJT与TOPCon之间的楚汉对峙,逐渐形成了“三国杀”的格局,而其中每条技术路线都有其忠实的簇拥者。

TOPCon作为目前最主流的技术路线,因其转化效率高,兼具可由perc添加生产步骤转化的优势,自然受到了最多厂商的追捧,是最火热的技术路线。

许多企业为了追求市场份额,纷纷投资建设TOPCon电池生产线,以期在快速增长的市场中占得一席之地。于是,自2023年起,TOPCon大幅扩产,产业化进展迅速,一线厂商产能布局领先,晶澳科技56GW、天合光能30GW、晶科能源21GW等TOPCon量产线均计划于2023年落地。

但在电池片厂商由perc转为TOPCon扩产的同时,很多传统光伏企业盲目追求TOPCon技术,但由于技术掌握不够深入,生产线效率低下,导致产能过剩,而相关“内卷”情况目前虽然尚未发生,但在今年如此多的产能落地后,2025年必将迎来“腥风血雨”。

而TOPCon技术路线的未来,实际上也可以轻松预知。短期内,TOPCon的盈利还是可以维持的,但在1—2年后,随着市场竞争的加剧,产业将进一步整合,一些低效的生产线将被淘汰,优胜劣汰的市场法则将在未来几年得到充分体现。而从长期来看,TOPCon与BC工艺比较兼容,最终有望也进入BC电池的怀抱之中。

与TOPCon的前身与后世有迹可循不同,HJT算得上是完全的新玩意,但却拥有着更高的天花板。在今年7月下旬的CPIA异质结论坛上,众多设备与组件企业对HJT技术的成本极值下调、效率极值上调,降本增效空间再次扩大,而这样一个新技术,也自然引起了新入局企业的关注,但作为大规模落地的新技术,HJT降本增效的方法与时间点更让人关心。

在降本方面,HJT主要有浆料降本与靶材降本两条路可走。浆料降本主要途径为0BB降本,利用内嵌铜线的聚合物薄膜代替主栅,优化了细栅的宽度和间距,减少了电池遮光面积和电阻损失,带来电池效率的提升和浆料耗量的节省。截至目前最领先的企业为东方日升,为0.08元/W,预计24年上半年降至0.05元/W。

靶材降本则依靠设备+叠层膜+铟回收共同助力,当前行业平均0.03元/W,预计24年0.015-0.02元/W,远期可降至0.002元/W以下。

综上,预计HJT非硅成本23年底有望降至0.23-0.24元/W,24年底有望降至0.18-0.21元/W。同时,后续若HJT以上降本进度超预期,不排除设备厂商降价放量带来折旧成本进一步下降。

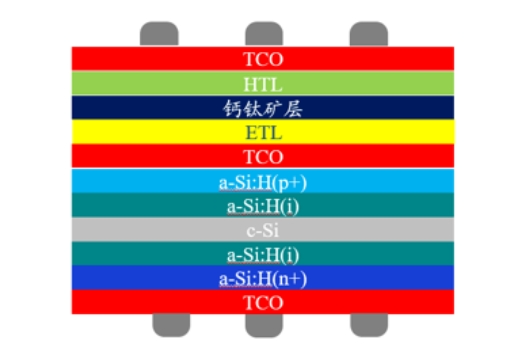

而在提效环节中,短期中期长期有着不同的提效路径,短期内提效主要看双面微晶,预计提效达1%,23年导入量产,当前结合双面微晶的最高效率已达26.49%;中期提效主要依靠铜电镀,预计提效0.6%,量产难点目前来看有半数已基本得到解决;而在远期则要依靠钙钛矿叠层技术,预计提效3%-5%,但当前难点在于钙钛矿层镀膜,短期内难以突破。

HJT/钙钛矿叠层电池结构

总的来说,目前HJT正驶在降本增效的快车道上,产业化进程或将加速。

而相对于HJT与TOPCon效率更高但量产难度更大的BC电池来说,目前除少量几家企业完成量产、正在放量外,绝大多数电池片企业仍处于试产或实验室的阶段。

需要明确的是,对BC更准确的定位应该是一种“晶硅电池工艺”,而不是一种“独立电池技术路线”,BC完全可以与HJT、TOPCon、叠层等技术工艺结合,以实现更极致的转化效率,但是由于BC生产工序多、涉及辅材/设备的大量变化,产业链供应体系丰富度目前相对较低,因此要做好的难度非常大,属于“困难但正确”的选择。

在相关玩家中,国内主要为隆基和爱旭,隆基目前已经在建一个年产30GW的BC电池产能,在今年年底将会全面完成,项目上马后预计月产能达2.2GW,即每年25GW。此外,珠海、义乌、济南也有相关BC电池产线正在布局之中,可以说隆基确实下了不小的注,也会引起发展BC电池的风潮。而在海外,maxeon也有着11GW的产能,随着新产线走向成熟,也是稳定的BC产能出处。

而在隆基的发声后,中来、天合、横店东磁等企业也随之开启BC电池产能推进,可以说,隆基作为龙头企业,对BC电池的扩产与预期的扭转,起到了一锤定音的作用。

同时,隆基的表态可能令当前一股脑扩产TOPCon的企业放慢脚步重新审视大规模扩产的技术路线选择,同时也会让部分在强烈的招商引资诉求下容易“头脑发热”的地方政府,在项目审批、资金/资源供给层面做出更审慎的决策,从而从内外部一起对当前TOPCon的扩产节奏产生一定程度的抑制,进而令存量电池产能维持相对高盈利的周期得到延长。

不过,虽然隆基有着“一呼百应”的市场地位,但从二级市场投资的角度来看,国内BC路线的另一龙头——爱旭股份在同样拥有产能与技术的同时,相关公司估值弹性更大。

爱旭股份主要研究方向为不同于隆基HPBC的ABC,且已有多年积累。据专家调研报告,产能方面,珠海6.5W的电池已经基本达产,新投产的3.5GW产能,设备在安装调试的过程中,大概在九月底可以全部的投产。此外,珠海还有5GW组件的产能设备全部建成投产了,目前在逐步达产过程中,另外5GW组件产能设备也在九月底开始安装,也就是说在年底公司在珠海可以做到15GW组件产能加上10GW电池产能。

而在良率方面,公司佛山电池已经达到了97.5%的良率,组件端可以做到98%以上的良率,而珠海厂的相关良率也在快速攀升。

不过,目前三种主流路线均有大量的支持者与参与者,每家企业都会站在自身的立场上选择最合适的技术路线,但从当前来看,仍然会保持和当前相同的百舸争流,不相上下的格局。

4

写在最后

从周期的角度来看,随着上游硅料价格触及底部,光伏中游企业整体的供需关系正式由“短缺”切换至“过剩”状态,各环节成本曲线、销售溢价、竞争格局等因素,将成为决定各环节在供给过剩状态下不同企业盈利能力分布的关键。

而下半年N型产品加速放量,将驱动对材料端品质要求的提升,TOPCon产业链超额利润重心将向硅料端转移,企业间的盈利能力或将加剧分化,也意味着行业内卷即将来临。

同时,从技术路线的选择来看,随着光伏效率进一步走高,进入技术深水区,工艺越来越复杂,精密度越来越高,甚至逐渐向精密半导体的技术难度靠拢,对材料、工艺、设备、生产管理等方面的要求不断提升,未来在电池技术路线上的判断和执行,或许已经成为了头部组件公司之间竞争有决定性的胜负手。

可以说,中游企业安逸躺赚的日子正在远去,未来的选择容错率已经很低了。不过,本次隆基高调选择BC路线,也彻底击破了某些“技术进步放缓、同质化竞争加剧”言论。

或许,对于光伏行业来说过剩才是常态,甚至过剩本身就是驱动行业技术创新的核心动力之一,在未来内卷周期来临后,更多组件企业将专注于技术革新,而更多的投资机会也将涌现出来。

参考资料:

1.《光伏前沿研究八:把握光伏电池技术迭代带来的全产业链变革》,中金公司;

2.《谁在隆基股份上赚了100亿?》,远川研究所;

3.《电镀铜助力电池无银化,促进XBC与HJT产业化提速》,平安证券;

4.《光伏行业新技术系列深度报告之三:龙头全面倒向BC方案,产业链影响几何》,中信建投;

5.《光储2023年中期策略:需求高增与技术创新共振,优势龙头不惧过剩显成长》,国金证券;

6.《电池技术路线变数仍大,差异化竞争是行业长期看点》,国金证券。

编者按:本文转载自微信公众号:奇偶派(ID:jioupai),作者:叶子、景园

广告、内容合作请点这里:寻求合作

咨询·服务