增速放缓之后,潮玩会迎来第二春吗?

图源:摄图网

作者|沥金 来源|沥金(ID:Finding_Gold)

2022年对于潮玩的意义不亚于2015年。

后者是中国潮玩兴起之年,前者则是潮玩的市场规模增速首次放缓的转折点。

时间回溯到2015年,彼时我国的潮玩市场规模只有63亿,还是一个极为小众产业。潮玩也被冠以“非主流”“亚痞”的名号,一直在边缘发展。

随着Y2K文化的兴起,中国潮玩的市场规模持续上升,截至2021年已超过350亿元,2015-2021年的年复合增长率高达34.08%。

作为典型依赖线下实体门店的零售行业,潮玩在去年疫情反复和中国经济活动放缓的背景下,增速严重放缓。

以行业巨头泡泡玛特为例,受疫情影响,品牌不仅销售未达预期、存货余额增加、存货周转天数也从2021年的128天增加到截至2022年6月30日的160天。

现在疫情退潮,春天已至,那潮玩赛道是否也迎来了春天呢?潮玩在今年会迎来报复性反弹吗?资本关注的模玩和卡牌,会出现高频融资吗?

为回答上述问题,解读潮玩2023年的发展趋势,沥金行研部进行了深入研究,以下是结论总览:

1. 潮玩基本盘 主要依赖线下,受疫情反复影响,2022年线下业绩下滑;但2022年天猫、抖音、京东三大平台总体增长12.74%;天猫增速放缓、抖音起盘较快。

2. 行业洞察 白牌的市场份额从2.1%上升至9.1%,品牌如万代、泡泡玛特的市场份额有所下滑;品类核心矛盾在于市场增速过快VS产能非标;及小众人群溢价VS大众规模增长。

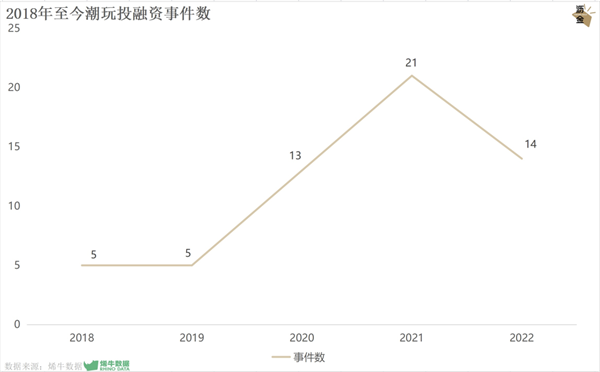

3. 潮玩投融资 近三年来潮玩领域投融资事件共48起;2021年受泡泡玛特上市影响,潮玩投融资迎来小高峰;获投轮次主要集中在天使轮和A轮,融资金额集中在数千万元;投资方主要是产业资本和互联网企业。

4. 回暖情况 京东、得物今年恢复迅猛;泡泡玛特近期线上销售亮眼,且加快出新品及出海步伐。

5. 未来预期 基于疫情影响减弱,线下门店人流持续恢复,潮玩企业门店扩张计划有望恢复正常。

基本盘:去年增速放缓,白牌占比上升

潮玩的销售渠道重点依赖线下。

就大盘而言,受去年疫情反复影响,线下零售店人流受到较大冲击,且各类展会及活动不能如期举行,门店业绩普遍下滑,行业开店及营销节奏皆受到不同程度的影响,闭店率有所上升。

但线上整体趋势依旧向好,2022年天猫、京东、抖音三大平台的潮玩动漫类目总览销售额为78.81亿元,同比增长12.74%。

潮玩线上电商销售额及其同比

其中,天猫2022年的潮玩类目销售额为50.57亿元,录得2.9%负增长,增速下滑36.98%。京东的年销售额为18.35亿元,增速为16.16%,增速下滑16.87%。抖音因为缺乏2021年数据,无法计算同比,但2022年的销售额为9.89亿元。

天猫增速下滑较快的主要原因,一是潮玩属于非生活必需品,需求受经济波动影响较大,而2022年的宏观经济大背景影响了人们的消费偏好,用户会倾向削减可选消费开支,非刚需性消费因此普遍下滑;二是平台间竞争严重,潮玩品牌在京东、抖音等平台快速开店引流,天猫的护城河被侵蚀。

京东则主要依靠强大的物流优势,以及盘子整体较小,进而保持增长。抖音通过短视频和直播联动,依托流量优势,快速起量。另外,得物也是潮玩类目值得关注的电商平台,依靠精准的人群优势,在2022年类目销售额为7.53亿元。

潮玩品牌市场份额占比变化

有意思的是,在2022年的电商平台潮玩销售额占比中,盲盒娃娃和动漫游戏周边的销量分别同比上涨56.03%和34.86%,但均价却下降20.18%和17.80%。

进一步分析,会发现白牌产品的市场份额从2.1%上升至9.1%,而知名品牌如万代、泡泡玛特的市场份额都有不同程度的下降。这意味着,消费者对于潮玩的热情在持续增长,但迫于经济压力和品牌认知不足,转而购买白牌。

投融资情况:集中于早期投资,2021年是转折点

以马斯洛需求三角形来看,当一个国家的人均GDP达到一万美元后,会有越来越多的消费者追求生活必须品以外的需求,比如精神领域的满足感。

而潮玩所代表的,正是一种非常重要的情感寄托类非刚需消费。

2018年至今潮玩投融资事件数变化

纵观潮玩行业的投融资事件变化,会发现2021年时,潮玩迎来一波投融资小高峰。其主要原因是泡泡玛特在2020年底成功登陆港交所,上市所带来的财富效应,将潮玩带到大众视野中,也吸引了更多投资机构及媒体关注这一行业。

然而,伴随2022年潮玩行业增速有所下滑,相关的投融资事件数也下滑明显,但和疫情前相比,仍有较大幅度的增长。

从获投轮次来看,潮玩项目的获投轮次主要集中在天使轮和A轮,主要金额集中在数千万元。从投资方看,产业资本和互联网企业较为活跃。

潮玩近三年投融资情况

回暖情况:京东、得物恢复迅猛,品牌积极走出困境

疫情过去,消费复苏,可以明显感到潮玩赛道也开始回暖。

从平台维度看,回暖较迅速的两个平台分别为京东与得物。据久谦中台,京东动漫潮玩类目在2023年1月的销售额为2.13亿元,对比2022年12月的销售额1.37亿元,环比增长55.47%。

得物潮玩类目在2023年1月的销售额为7100万元,对比2022年12月的销售额5700万元,环比增长24.56%。

从品牌维度看,线上角度,泡泡玛特近期在抖音直播间的销售额十分亮眼。凭借MEGA等高客单价产品,多个场次销售额均超过1000万元。

线下角度,以创梦天地的欢乐海岸店为例,疫情放开后,店铺的日均客流超过6000人次,最高峰在元旦达到14,000人次。

为解决持续增长难题,潮玩品牌都在三步走:高频推出新品,以丰富SKU选择;打造高端产品,联名大牌以拉高品牌势能和溢价;尝试出海办展,令本土潮玩走出去获取时间差红利。

继续以泡泡玛特为例,SKULLPANDA、Molly、Dimoo三大IP仅在2022年上半年就为品牌贡献了11.63亿元的营收。

同时品牌还持续推动潮玩艺术化,出海普及中国潮玩文化。比如MEGA珍藏系列和Moncler、可口可乐都推出了联名款;泡泡玛特接连在迪拜世博会和新加坡办展,充分利用出海红利。

品类核心矛盾:小众人群溢价VS大众规模增长

中国潮玩行业目前拥有两大矛盾:一、市场增速过快与产能非标;二、小众人群溢价与大众规模增长。

首先,中国潮玩的市场规模在短短不到十年间极速狂飙,导致整个行业被拔苗助长,相关的产业配套却没能跟上。

无论故意限量还是供应链产能跟不上,以潮玩巨头泡泡玛特为例,品牌曾多次出现“断货”现象。

其次,潮玩凭借小众人群的“收藏”爱好起家,品类特性更像艺术品,其核心受众人群较窄,客单价较高,以限定售卖模式为主。

然而目前的潮玩品牌,尤其是多轮获得融资的品牌,普遍拥有规模增长压力,这使得其在起盘后更希望以通贩形式,成为大众消费品来谋求更好的规模增长。这直接导致了许多潮玩品牌的行动畸形。

潮玩品类的核心壁垒是持续生产流量型IP的能力,而这取决于三大关键因素:供应链、艺术家挖掘及培养、IP运营。

在这之中,个人经验、眼界和审美是潮玩类公司的最关键竞争力,也最容易成为悬在公司头顶上的“达摩克利斯之剑”。

因此,是否能持续创作出满足消费者需求和审美偏好的产品,将成为各大潮玩公司都需要时时攻克的难题。

沥金点评

目前,基于疫情影响大幅减小,线下门店人流持续恢复,潮玩企业的门店扩张计划有望恢复正常。

伴随国内人均GDP持续增长,少子化、晚婚晚育趋势愈演愈烈,潮玩的陪伴与共情较好满足了年轻人的精神需求,潮玩赛道有望回归快速增长。

参照海外,潮玩是经济恢复中的高弹性行业。以日本为例,2022年6月宣布开放国门后,日本的文娱消费支出同比增长率由负转正,至8月份同比增长高达20.60%。

万代收益率在2022年Q3也迎来疫情爆发以来的峰值,当季利润同比为21.60%;三丽鸥则在同年Q3实现了利润同比1207%的增速。

因此,有理由预期,相对去年,2023年的潮玩行情将大幅改善。

编者按:本文转载自微信公众号:沥金(ID:Finding_Gold),作者:沥金

广告、内容合作请点这里:寻求合作

咨询·服务