盛宴与妖魔化,揭秘现金贷不为人知的真相

本文来自微信公众号“南七道”(ID:nanqidao),作者:南七道:南七道新媒创始人&CEO,虎嗅等年度作者,互联网明星创业公司脸萌、FaceU等品牌操盘手,关注互联网和科技创业。

英国著名作家狄更斯,从小就生活在饱受高利贷摧残家庭里,父亲甚至因此入狱。于是他在《双城记》里写下了:“这是最好的时代,这是最坏的时代;人们面前有着各样事物,人们面前一无所有;人们正在直登天堂;人们正在直下地狱。”150多年前的话,现在用来描述当下互联网现金贷再贴切不过。

从未有过这样一个行业,在诞生之后营收发展如此迅猛,但同时又背负着如此多的争议和杂音。互联网流量与对资金渴求的完美结合,如同开挂一般迅速攻城略地。趣店之后,包括拍拍贷、和信贷、融360、人人贷等多家互金创业公司排队上市,互联网金融进入到前所未有的发展高潮期。但另一方面,高额的利息饱受指责,趣店风波以超出人想象的速度蔓延,市值暴跌200多亿,现金贷引火烧身。一时间人人自危,现金贷整个行业进入了冰火两重天的境地。

一、利率两重天,嗜血和良心的差距在哪?

在《华尔街:金钱永不眠》里,道格拉斯扮演的金融大鳄戈登·盖柯说“贪婪就是美德”。“现在看来,(贪婪)这是合法的了。”

高额的贷款利息一直是现金贷最受指责的痛点。其实不仅仅是现在,回溯历史,高利贷一直都是受官方和民间管制。世界上最早的法典,巴比伦时期《汉谟拉比法典》就规定谷物借贷最高年利率为33.33%,银子贷款最高年利率为20%。罗马共和国时期,公元前443年颁布《十二铜表法》,借贷最高年利率限定在8.333%。到罗马帝国时期,2世纪法定借贷利率上限为12%。

古希腊哲学家柏拉图、亚里士多德认为,放贷收取利息与盗窃无异,既不合乎道德,也是非法的。古罗马哲学家加图更直接:“收取利息就是谋杀!”

一辈子饱受借贷摧残的革命导师马克思,连女儿感冒都没有钱医治,只能眼睁睁看着她死去,他在资本论中引用邓宁格的话,对资本大加鞭挞:“在一有适当的利润,资本就会非常胆壮起来。有20%,就会活泼起来;有50%,就会引起积极的冒险;有100%,就会使人不顾一切法律;有300%,就会使人不怕犯罪,甚至不怕绞首的危险。如果动乱和纷争会带来利润,它就会鼓励它们。”

马克思同志如果活到现在,看到现在现金贷的发展,估计气得要晕厥过去。在我们走访的现金贷的从业者中,其中有一个小平台创业者告诉我们,他们听说过的最夸张的年化达到1000%,还有日利率1%的天价罚息。但是并非所有的平台都是如此。

在深圳光明自己创业做小生意的张小姐,在接受南七道(ID:nanqidao)访谈时称,自己因紧急用钱,在某小型借贷平台,提交个人资料和亲属朋友的联系方式后,获得7000元的审批额度。然而打到卡里的,只有5500元,单是平台扣除的服务费/手续费就高达借款的21.4%。此外每月还会额外产生管理费百余元,最终还款总额约9700元,如折算为年化利率则在122%左右。当被问及借款前是否明确这些收费类目时,她说,“条文很长,不等看完APP页面就过期了。当时我着急用钱,就直接点了我同意”。

但并不是所有的现金贷款都叫“现金贷”。除了小额、短期、高利率的现金贷以外,银行信用卡、微众、蚂蚁、乐信都提供大额、长期、低利率的现金分期服务,利率都在18%左右。

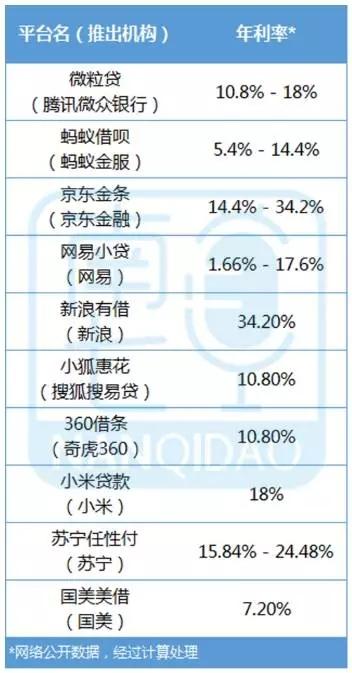

目前包括蚂蚁金服等大平台的日息范围大多从万分之三到万分之五,新浪有借尽管日息偏高,年利率在34.2%,低于36%的红线。也有一些平台利率更良心,比如国内银行信用卡的分期年化利率就在18%左右,国内最早布局互联网分期消费的乐信,如果按价值2999的手机分12期购买,月供276.67元,年化利率也仅在19.2%,对比起来显得很没野心。

其实利息高低的关键点在于回款的风险的控制。按时还款的人越多,欠钱不还的人比例越小,风险越低,利率就会相应变低。但是,如何筛选这些人,就成了一样技术活。并不是所有人都能做的。大公司在这方面,由于之前有过大量的用户、交易数据,相对来说,比较容易判断用户的诚信度与消费能力。

但即便如此,建立了芝麻信用和腾讯征信的阿里腾讯,在借款方面都比较谨慎。微粒贷仍采用白名单邀请机制,主动授信客户数约9800万。而蚂蚁借呗门槛也比较高,1000万的用户数量,只占了支付宝4.5亿用户的2.2%。

简单来说就是,能跟马云、马化腾借到钱的人,赖账的可能性都比较小。但对于普通中小公司来说,这个风险就不可控了,唯一解决的办法,就是通过大量放贷,用收得回来的高利息,来冲抵收不回来的欠账。这就必然导致,利息会出现两极分化。大平台的审核严,但利息较低,而小平台相对松懈,但利息高居不下。

二、坏账背后的亿万的产业链

罗敏之前提到的如果坏账要不回来,也不会催收,就送给他们当福利了。这显然是一个笑话,欠债不还,不仅有催收,还会有像全家桶一样的催收手段等着你。但是,催收也是完全分化成了两个不同的极端。

在很多传闻和想象中,催收行业的人都是带着墨镜、拎着红色油漆桶的黑社会。不可否认,这反映了部分事实。但是随着行业管控加强,催收也在逐渐正规化。目前现金贷的公司一般会设立电话催收部门,但更多是会交接给专业的催收公司来做。

深圳某催收公司的创始人和南七道(ID:nanqidao)沟通时说,催收已经成了互联网金融的一个重要环节,独立成了一个产业,他现在一年可以做到好几个亿的流水。利润也有好几千万。国内做得最大的催收公司年流水在10亿左右。

但是催收手段并非像坊间传说的那样只有暴力。催收公司一般规模在从几百到数千人不等,会在全国各地设置催收岗。拿到坏账资料后,会先利用大数据分等定级,明确催收的先后顺序及相应策略。普遍的方式就是电话、短信、授函和上门。

其中,接手资料80%的联系方式都是无效的。这时就会通过技术手段进行修复,重新联络到欠款者,告知欠款后果。在催收策略上也不一样,比如当事人不还钱,那么催收针对年龄不同处理,90后的找父母,80后的找兄弟姐妹,70后的找子女。

由于政策管得越来越严,包括银行在内的机构会与催收公司进行合作时,都要求对方公司所采取的催收方式,都必须建立在合法的基础上。如有发生暴力催收事件,银监会、各大运营商以及工信部,都将参与整顿。

但是,对于一些较难追回的坏账会被倒“好几手”。金融公司自己的催收部门无法处理的案子,会交给一手的催收公司,这个环节一般是可控,相对正规的,如果成功追回,可以拿到5%的佣金。(仅为举例非行业具体数字,下同);1-3个月后仍未还款的,会被重新退回金融公司,再交由二手催收公司,这时佣金提升到10%;若还是没成功,则转至三手催收公司,佣金达到15%。有些公司会把一段时间里积压的全部坏账打包,以一定折扣卖给催收公司,比如金融公司的不良资产一共是1亿,催收公司2千万买下来,追回多少就要看运气和方法了。

于是,在层层转手和巨额利润的诱惑下,催收手段异化,出现人身恐吓、暴力、甚至是死亡事件,也就不意外了。尤其是中小金融公司,根本无力去和大的正规催收公司合作,讲究短平快,出事的概率就会大很多。在媒体和舆论的曝光发酵下,催收成为人人得而诛之的异端,就成了情理之中的事。而这种现象,在短期内根除可能性极小。

三、借钱和花钱,其实是两回事

趣店公关危机爆发后,迄今为止股价已经损失市值折合200多亿人民币。人们争论的焦点在于,网络高利贷对人的过度压榨。但是,很多媒体在讨论趣店事件时,把网上所有的小额贷款都当成现金贷,这显然是错误的。

目前小额的借款主要是包括现金贷和消费贷两种。消费贷的借款用途,就是直接用于消费购物,资金直接打给商品的销售方,而不会给到贷款者;现金贷则是直接打给借款人,没有具体的消费场景,钱具体干什么去了谁都不知道。

而在现金贷中,又分两种。根据红杉和光大投资的大数金融创始人兼董事长柳博分析,国内现金贷一般分为两类:第一类遵循美国原版模式,主打小额、高利、短期;另一类利率相对没有那么高,利率区间基本在20%到36%这个档位,定位更像是一种小额的信用卡替代品。

从目前发展的情况来看,消费贷的整体风险要低于现金贷,但是利率相对较低,行业竞争比较激烈;而现金贷由于利率较高,流程较短,能快速开展业务,且在做好风控的同时,用高利润覆盖高风险。

由于国内金融行业对于个人信贷管理一直比较严格,信用卡等金融服务覆盖人群非常有限。很多蓝领、三四线城镇人士、毕业不久的白领等,很难享受到传统的银行等金融服务。这为线上互联网金融企业发展提供了机会。随着技术的发展,线上风控技术出现,小额贷款也进入线上。

互联网的便利加上强劲的民间借贷的需求,互联网小额借贷如同雨后春笋,蓬勃发展,也确实解决了很多中低收入人群的紧急借贷需求。

前文提到的深圳光明张小姐,就是微粒贷的受益者。在还完高利贷款之后,她接触到了腾讯的微粒贷,一万块钱一天5块钱利息,一个月150,随借随还。“大体上看,一天5块钱的利息不低,但它没有其他杂乱的费用,比如管理费啊,待摊费,手续费等。”这笔钱对于早期白手起家的她帮助很大,而她的一个同样做贸易的朋友,由于资金断裂,已经关门了。而在国内,类似这样的个体从业者还有成千上万。

关于现金贷的规模,目前行业规模大约在6000亿元到1万亿元之间,其中电商系现金贷规模在5000亿元左右,垂直系和网贷系现金贷规模在1000亿元左右,而其他的规模在4000亿元以下。到今年3月底,移动消费金融用户已达2.23亿。

在政策的鼓励下,互联网企业开展网络消费金融的切口被正式打开,行业巨头旗下的互金公司强势入局。现金贷这场游戏,玩家藏龙卧虎。真正留意会发现很多熟悉的面孔。涉足此项业务的各个机构,包括BAT互联网巨头、苏宁等传统企业巨头、拍拍贷、融360等新兴互联网金融公司、各大银行和国企央企等。

互联网垂直分期消费和服务平台:由原来的互联网公司和金融行业的人出来创业,专门做金融服务。目前这块做得比较成熟,如在深圳做分期消费电商的乐信,做数据驱动的风控技术与信贷工厂技术相结合的大数金融等等;

互联网巨头和中小公司:一个被人忽略的现象就是,你能想象到的互联网公司,几乎都在做现金贷和消费贷金融服务。他们有流量,有用户,也有很多消费场景,包括腾讯、阿里、百度、京东、搜狐、迅雷、新浪、小米、巨人网络、聚美优品、凤凰网,甚至是之前做匿名社交的无秘网,据说月利润已经在数千万。

传统金融机构:包括商业银行在内的传统金融机构,自然也不会放弃这块肥肉,纷纷推出了相关产品,比如建行推出的快贷、招行推出的闪电贷。但是由于机制的限制,这块的发展速度并不如人意。

传统产业巨头:包括苏宁、美的、海尔等传统企业为代表,他们是基于本身的业务体系和公司结构,更多是为供应商或者自己的用户提供金融服务,而不全部是是开放式的产品和服务。

之所以会有这么多公司批量进入,正是因为现实社会对于小额贷款的强劲的刚性需求。不可否认的是这是一个朝阳行业,但是政府的配套管理和政策也需要及时跟上,防止行业劣币驱逐良币。而陆续上市和正式资本化,可以让行业的龙头企业业务透明化、正规化,也更有利于行业发展。

感谢接受采访的相关创业者和爆料人。

广告、内容合作请点这里:寻求合作

咨询·服务