【行业深度】洞察2024:中国激光器产业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

产业主要上市公司:锐科激光(300747.SZ)、华工科技(000988.SZ)、大族激光(002008.SZ)等

本文核心数据:激光器代表性企业分布、激光器市场份额、激光器产业集中度

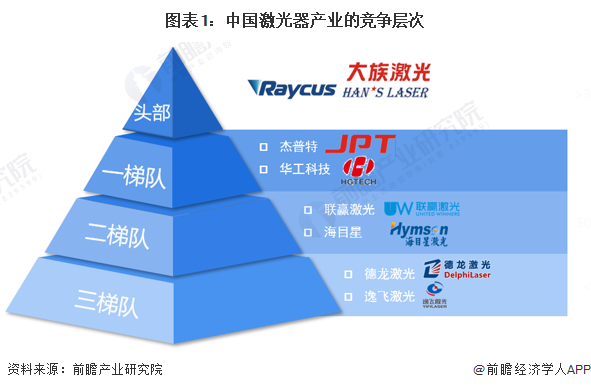

1、中国激光器产业竞争层次

激光(英语:laser)是“透过受激辐射产生的光放大” 的缩写,指透过刺激原子导致电子跃迁释放辐射能量而产生的具有同调性的增强光子束。其特点包括发散度极小、亮度(功率)很高、单色性好、相干性好等。产生激光需要“激发来源”、“增益介质”、“共振结构”这三个要素。

目前国内高端激光器主要产品有光纤激光器、固体激光器、半导体激光器等,而高端激光器主要生产企业分布在IPG、恩耐、相干等国外企业,国内也有部分企业涉足,如锐科激光、大族激光、杰普特等。

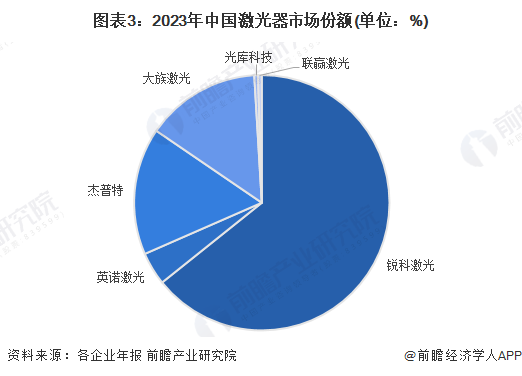

2、中国激光器产业市场份额

根据中国激光器产业公布的数据来看,锐科激光2023年激光器的销量的达达到十万台,而其余企业的激光器销量均低于5万台,同时其产销比达到99.62%,符合社会现实需要程度高,锐科激光显示出绝对的市场优势及市场吸引力。

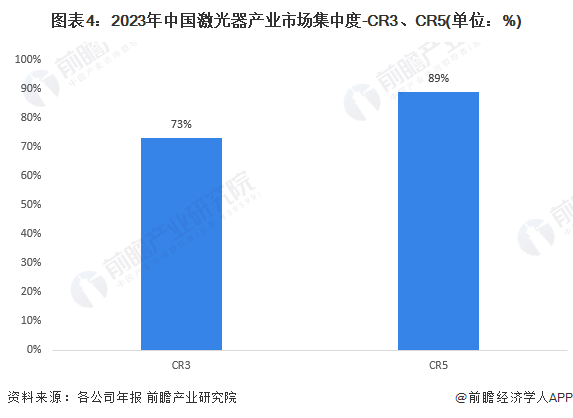

3、中国激光器产业市场集中度

虽然中国激光产业整体市场规模庞大,但激光器环节的市场集中度较高,2023年CR3高达73%,CR5高达83%,几乎是完全垄断市场。这意味着在激光器行业中,少数几家企业占据了市场的主导地位,竞争激烈。主要集中在IPG、恩耐、相干等国外企业,国内企业也有所布局;而在中低端市场中,因竞争者较多,且产品差异化程度较小,导致市场集中度较低。

4、中国激光器产业企业布局及竞争力评价

中国激光器产业的企业布局广泛,涵盖了产业链各个环节。在激光器生产领域,有代表性的企业包括锐科激光、杰普特等;在激光设备生产领域,大族激光、海目星、华工科技等公司则是产业内的领军企业,其产品广泛应用于工业制造、医疗、科研等领域。

从产品类型来看,锐科激光、杰普特等企业已具有高端产品的生产能力;而海目星、逸飞激光企业的产品类型主要集中在医疗应用领域;从销售布局来看,国内多数厂商在境内、境外均有布局,产品销售范围较广。

从企业业务的竞争力来看,目前锐科激光在激光器产业的市场份额较大,且从市场份额变化情况来看,锐科激光在国内市场已经反超 IPG,成为中国最大的光纤激光器厂商,其竞争力相对较强。

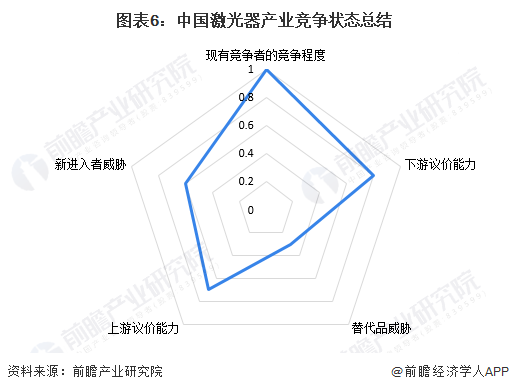

5、中国激光器产业竞争状态总结

从五力竞争模型角度分析,中国激光器产业竞争激烈,形成了明显的竞争梯队,以锐科激光等为代表的企业处于第一梯队;产业技术门槛高且已具有强大竞争力的企业,随着不断进步和知识产权保护的加强,潜在进入者的威胁逐渐降低;激光器在许多领域具有不可替代性,但超快激光器等新技术可能在特定领域构成替代品威胁;上游供应商主要包括原材料供应商、设备供应商等,中低功率激光器已经基本实现国产化,其在性能、精度方面与国际同类产品相当,供应商议价能力较弱,而高端激光器部分核心部件仍依赖进口,供应商议价能力较强;下游消费市场主要包括制造业企业、科研机构等,议价能力较弱。

更多本行业研究分析详见前瞻产业研究院《中国激光器行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务