2024年欧洲征信行业发展现状分析 多种模式并存【组图】

行业主要上市公司:商安信(832754.NQ);安硕信息(300380.SZ);银之杰(300085.SZ)、新国都(300130.SZ);拉卡拉(300773.SZ);广电运通(002152.SZ)等

本文核心数据:欧洲征信行业不同层次的法律体系;欧洲征信行业市场规模

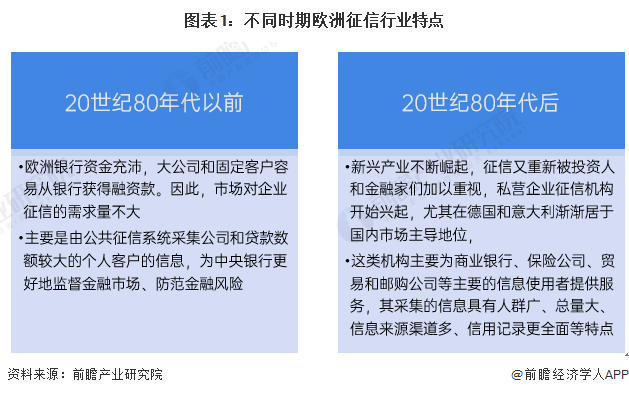

1、欧洲征信行业特点

经过长期的市场经济发展,由于欧美各国历史、文化和经济背景的不同,欧洲各国也形成了不同的社会信用体系,并形成多种发展模式共存的局面。

从欧洲征信行业发展历程来看,企业征信发展模式由最初的公共系统模式独当一面到市场化征信机构不断加入,使得征信市场多元化发展。欧洲的公共征信系统在一开始就是将企业征信和个人征信结合起来的,在此基础上的欧洲私营征信局系统也参照了该模式的发展。由于并购的盛行,美国机构的跨国并购,欧洲的私营个人征信机构逐渐被几家大的跨国公司所控制,欧洲私营个人征信机构具有明显的美国特点。

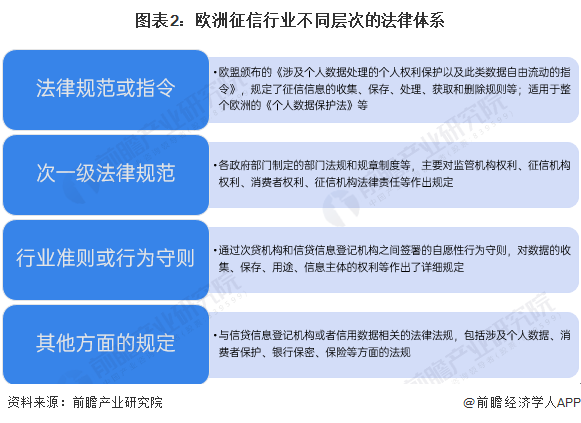

欧洲各国规范信贷信息登记机构的法律与美国有所不同。欧洲对征信机构形成了综合性的监管框架,主要可以氛围三个维度:一是法律规范或指令,二是次一级的法律,三是征信行业准则。信贷信息登记机构数据库的用户基于互惠原则向信贷数据库提供数据和从数据库分享数据,数据库禁止采集种族、信仰等歧视性数据,法律、法规规定了数据的使用范围,加强了信用评分过程的透明度。

2、欧洲征信行业发展模式

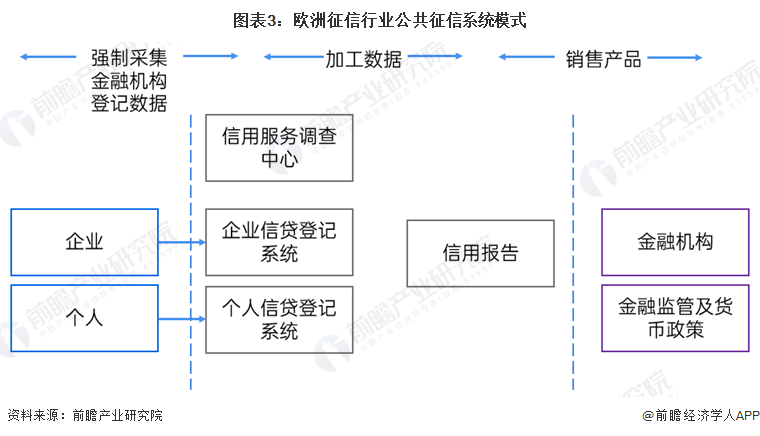

欧洲地区国家数量较多,不同国家可能采用不同的征信行业模式。例如,英国的征信机构都是由私人组建和拥有,与美国一样采用私营模式,Experian、Equifax和Callcredit是英国主要的3家个人征信公司。在英国,消费者可以通过付费的方式查询自己的信用分数。而法国则采用公共征信系统模式,所有的企业和个人信用信息都由公共征信系统采集。

公共征信系统发展模式中,征信机构是中央银行的一个非营利性部门,主要依靠政府财政投入,市场化的征信机构营收标准也较低,一般只收取可以维持征信机构经营的费用。在具体的操作中,政府运用行政手段强制要求数据生产者向公共征信机构提供信用信息及数据,公共征信机构可以建立垄断的、比较权威的信用信息数据库,并可以保证信息及数据的真实性。公共征信机构数据库采集的数据主要是银行信贷登记的信息,主要也是为金融机构提供服务,并为金融监管和货币政策决策提供相关的信息支持。

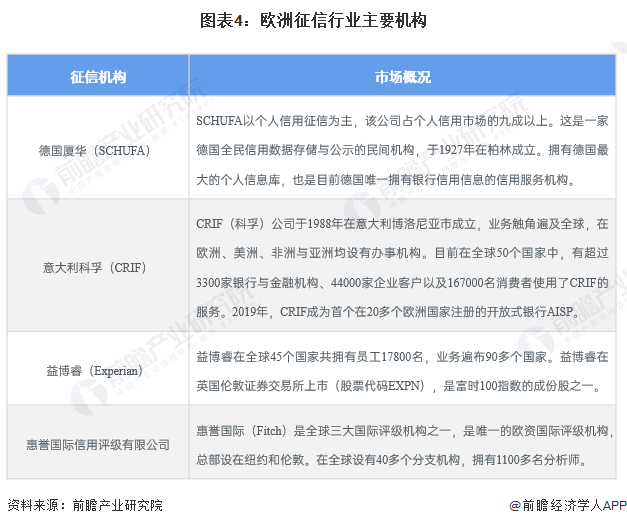

3、欧洲征信行业市场格局

欧洲主要征信机构有德国厦华(SCHUFA)、意大利科孚(CRIF)公司以及惠誉国际信用评级有限公司。

4、欧洲征信行业市场规模

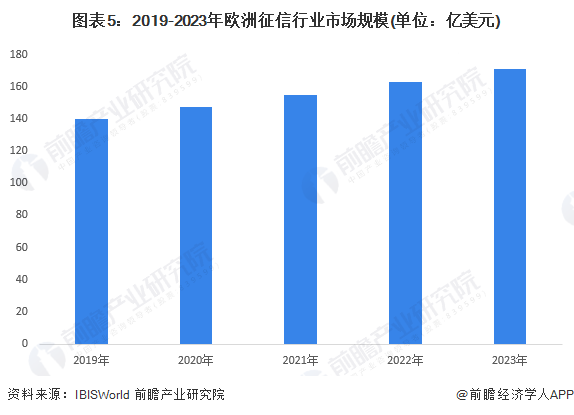

据IBISWorld数据,2020-2023年欧洲征信机构与信用评级机构市场规模逐年增长,2023年市场规模达到171亿美元,同比增长5.1%。

更多本行业研究分析详见前瞻产业研究院《中国征信行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务