预见2024:《2024年中国购物中心行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:华润万象生活(HK01209)、重庆百货(600729.SH)、银座股份(600858.SH)、新华百货(600785.SH)、汇嘉时代(603101.SH)、武商集团(000501.SZ)、王府井(600859.SH)、天虹股份(002419.SZ)、百联股份(600827.SH)等

本文核心数据:市场规模;拟开业数量;城市占比;竞争格局;

产业概况

1、定义及特征

根据国家标准零售业态分类(GB/T18106-2021),购物中心为由不同类型的零售、餐饮、休闲娱乐及提供其他服务的商铺按照统一规划,在一个相对固定的建筑空间或区域内,统一运营的商业集合体。

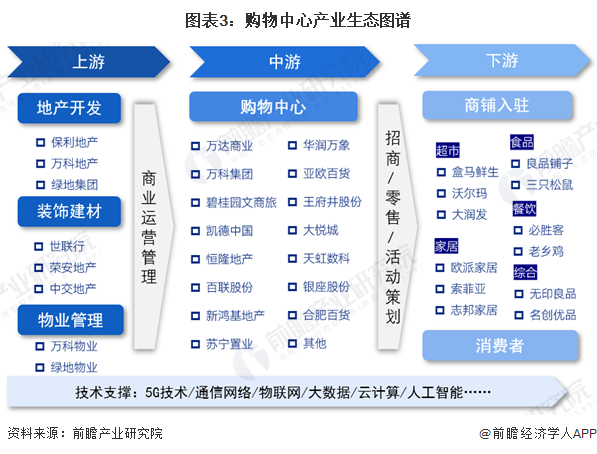

2、产业链剖析:产业链相对简单

购物中心产业链相对简单,上游是地产开发、建材装饰、人力资源以及其他配套产业。中游是各类型的购物中心,例如都市型、区域型、社区型等;下游面对的是商铺和消费者,有时候购物中心的部分空闲场地还可以留给临时的节日活动和快闪活动来增加短期收入。

购物中心产业链主体较多,上游地产开发企业有例如保利地产、万科地产、绿地集团等,装饰建材有世联行、荣安地产、中交地产等;物业管理有万科物业、绿地物业等,通常这些物业也是本土化物业为主,部分属于地产商底下的一个事业部。中游购物中心参与者众多,例如万达商业、万科集团、碧桂园文商旅、凯德中国、恒隆地产、百联股份、新鸿基地产、苏宁置业、华润万象、亚欧百货、王府井股份、大悦城、天虹数科、银座股份、合肥百货和其他购物中心。下游是入驻的商铺,例如超市的盒马鲜生、沃尔玛、大润发,家居类的索菲亚、欧派等。

行业发展历程:目前依然处于成熟阶段

国内购物中心发展经历起步、形成、成长、成熟四个阶段,现已形成多元开发理念、更为注重消费者购物体验。

起步阶段:(1980-1992年)在改革开放初期,东南沿海改革开发特区逐渐出现商业,经营方式以个人开发经营、公司成立策划部经营管理两种方式为主,但业态种类并不统一固定,属于商业地产发展初期。

形成阶段:(1992-2002年)在北京、上海、广州等中心城市,逐渐出现百货店、大卖场、超市等业态的商业,这类商业出现方式以城市老商业区改造、新兴业态出现(超市)、委托专业管理公司经营等三种方式为主。

成长阶段:(2002-2012年)在全国大中城市、区域中心城市和重视构建城市商品市场体系的市、县开始逐渐发展业态更加丰富的商业地产,如商业步行街、购物中心、CBD、专业市场,这些业态丰富的商业主要以新城区建设、拆违、旧城改造进入。

成熟阶段:(2012年至今)商业地产市场逐渐走向有序和成熟。商业地产开发理念呈现出多元化态势,文化地产、旅游地产、时尚生活中心、城市综合体等商业地产开发形式接连出现,并在各自领域取得市场实绩。

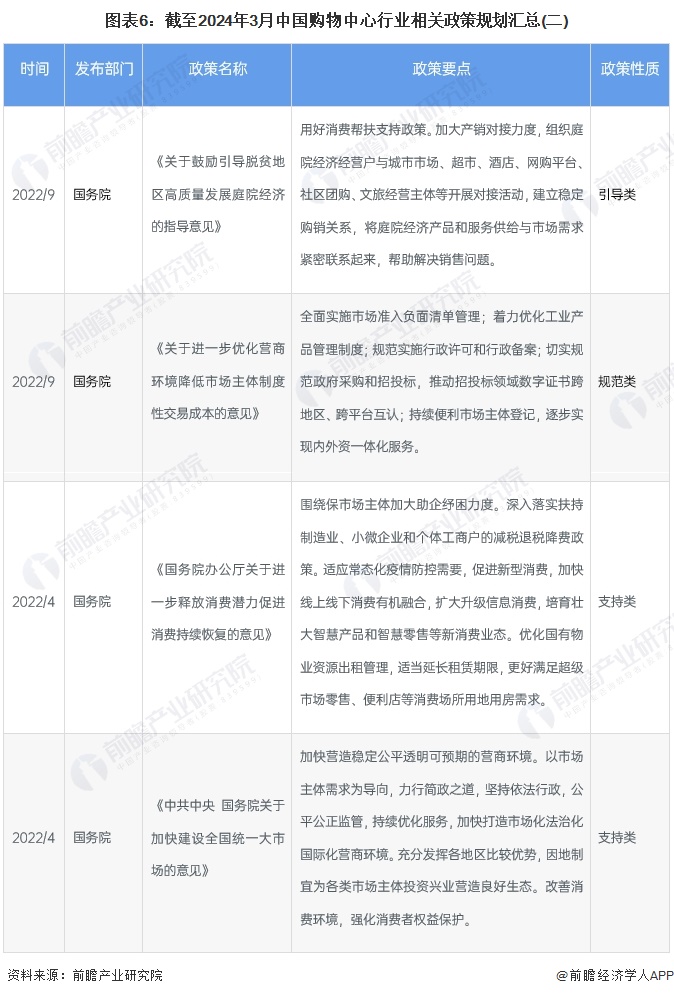

行业政策背景:政策鼓励购物中心逐步扩大地区辐射范围

2021年,国务院颁布《关于培育建设国际消费中心城市的指导意见》提出,塑造消费新场景。促进购物中心、百货店、家居市场等流通企业调整经营结构,为形成更庞大的综合商业体奠定了政策基础。紧接着政策鼓励民间投资例如REITs产品对购物中心的投资,有利于进一步激发市场投资活力,2022年的相关投资数量也在增长。到了2023年开始,政策鼓励购物中心渗透县域地区,鼓励购物中心作为消费集合体拉动广阔市场的消费潜力。我国购物中心行业主要发展政策如下:

行业发展现状

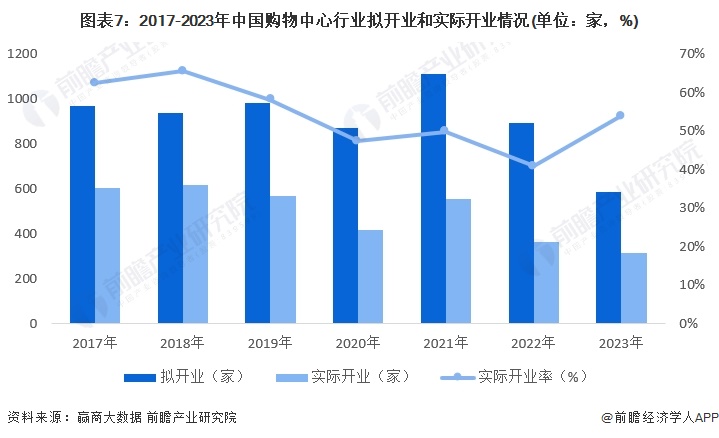

1、2023年实际开业率回升

据赢商大数据统计,2017-2023年,全国拟开业购物中心从970家下降至488家,2023年创下2017年以来拟开业量新低,仅最高峰的2021年拟开业的一半。实际开业呈波动趋势,2023年实际开业数量317家。拟开业率从2017年62.5%波动下降至2022年最低值41%,再回升至2023年的54%,体现出购物中心主体对项目更加慎重的落地步伐,同时轻资产的运作模式缩短了商业运作周期,提高了实际开业率。

2、2023年新开业项目面积和城市级别分布

2023年新开项目3-5万平方米体量区间占比超20%,数量为96个,5~10万平方米区间数量在143个,占比最高,达36%,但同比2022年有所下滑;10~15万平方米区间的项目数量为113个,占比近3年连续上升,从2021年、2022年、2023年分别为7%、16%、29%。

从实际开业而言,一线城市和新一线城市依旧是中心的首选。在开业量占比中,一线城市依然占比最高,达21%,比拟开业情况乐观;新一线城市、二线城市新开业数量均占比16%。低线级城市开业项目占比也在不断提升,三线城市实际开业占比高达19%,五线城市占比15%,四线城市占比13%。

3、购物中心存量改造占新开业项目比重

近年来,为了适应新的零售业态以及提升老旧中小百货向购物中心转型的趋势,购物中心存量改造也成为了目前发展的重要特征。2019-2023年购物中心存量改造数量占比波动上升,从5.7%上升至17.6%,面积趋势几乎相同。改造项目涉及老旧商场、传统百货、老旧厂房、园区等闲置物业,改造后大多变身全新零售商业打卡地。随着购物中心存量趋势加深,存量改造势头有望持续增强。

4、购物中心运营服务收入超过2500亿元

根据华润万象生活招股说明书显示,2014-2023年中国购物中心运营服务市场规模从887亿元增长至2574亿元,年复合增速11%,增速跟运营管理总面积基本相同。

行业竞争格局

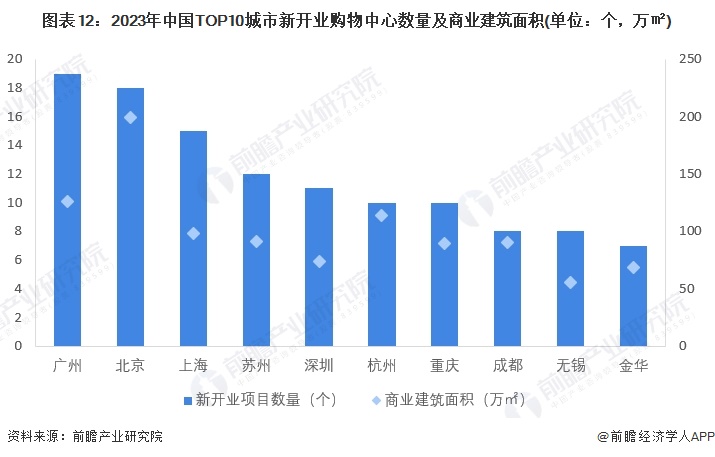

1、区域竞争:广州数量领先,北京体量领先

从城市看,开业量密集的主要以商业高线级城市为主,开业量大于5个项目的城市共22座,前十的城市有五座是位于华东地区。开业购物中心数量上广州以19个位居第一,而北京却以199.23万平方米的体量位居第一,高出广州70余万平方米;上海、深圳、重庆、成都开业数量均位列前十;苏州、杭州新开业项目保持活跃,分别为12个、10个。

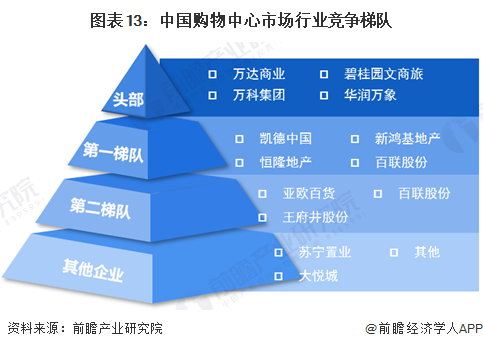

2、企业竞争:头部购物中心项目数量遍布全国

从购物中心全国数量布局、经营规模、本土化&国际化战略、资产运作情况来看,头部购物中心是万达商业、万科集团、碧桂园文商旅以及华润万象,这四大购物中心盘踞全国各大城市,业态完善。第一梯队是国际化战略经验丰富的凯德中国、恒隆地产、新鸿基地产以及本土化经验突出的重庆百货。第二梯队是亚欧百货、百联股份、王府井股份,其他购物中心全国拓展速度放慢,新购物中心业态更新放缓的苏宁置业、大悦城等。

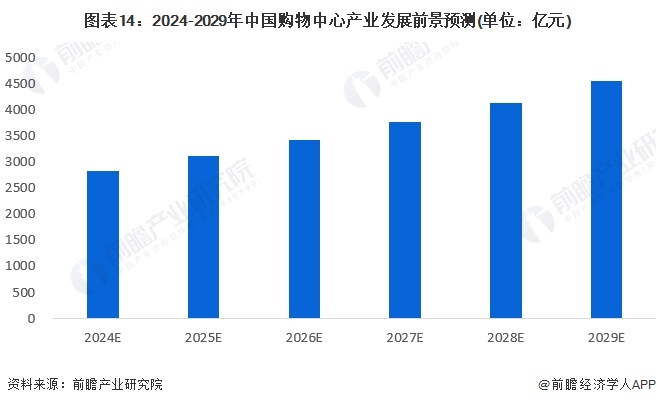

产业发展前景预测:未来5年复合增速为10%

受益于国家构建国内国外双循环格局,以及随之出台的消费促进政策,预计2024-2029年期间购物中心运营服务市场将以10%的复合年增长率增长,2029年将超过4500亿元。

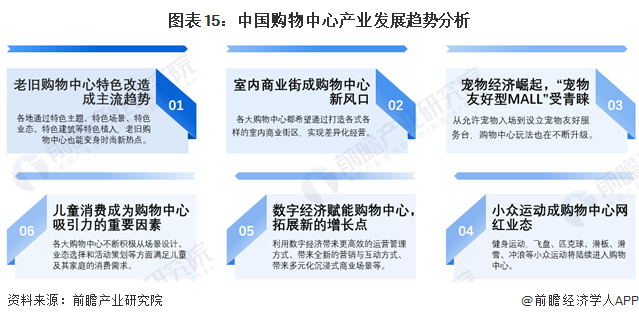

产业发展趋势分析:多样化场景提升购物中心消费潜力

在过去的几十年里,购物中心发展历史经历了探索、尝试、发展和繁荣的四个阶段,其商业逻辑已悄然发生改变,未来购物中心将呈现以下六大趋势:一、老旧购物中心特色改造将成为主流;二、打造沉浸式室内商业街场景;三、宠物友好购物中心玩法不断升级;四、儿童场景消费满足更多家庭需求;五、数字经济持续赋能购物中心;六、小众运动拉动购物中心网红业态。

更多本行业研究分析详见前瞻产业研究院《中国购物中心行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务