2023年中国轻医美行业光电类项目发展现状与细分产品类别分析 光子嫩肤需求量领先【组图】

行业主要上市公司:爱美客(300896)、昊海生科(688366)、华熙生物 (688363)、华东医药(000963)、朗姿股份(002612)、华韩整形(430335)等

本文核心数据:光电类医美项目分类;互联网光电类项目订单GMV占比;互联网线上订单光电类医美项目二级细分项目GMV占比情况;截至2022年通过药监局认证的射频类医美器械产地分布等

光电类医美项目分类

根据光电医美设备所用到的射线穿透效果分类,光电类医美项目主要分为激光、强脉冲光、射频类、超声波四大类。人体皮肤层依次分为表皮层、真皮层、皮下组织、筋膜层、肌肉层,激光类、强脉冲光技术主要针对皮肤问题,主要作用于表皮跟真皮等浅层皮上组织。射频及超声波技术能够作用到皮下组织,具有提拉、紧致等功效。在穿透效果上,超声波>射频>强脉冲光/激光。截至2023年,没有任何一款超声波产品获药监局批准为三类医疗器械,属于监管盲区。

光电类项目GMV占比相对稳定

不同于注射类项目的快速发展,2019年至2022年,光电类医美项目互联网线上平台订单量GMV占比相对较为稳定,总体保持在40%左右。截至2022年,互联网平台光电类项目订单GMV占比为40.91%。

紧致抗衰需求占比较高

2022年,互联网线上订单皮肤美容类光电医美项目中紧致抗衰光电医美项目GMV占比为39.97%,是光电类医美项目GMV占比最大的一项。其次分别为美白嫩肤、祛斑去色素、去疤痕痘印、清洁祛痘项目。

射频类项目国外品牌占比超过半数

我国轻医美行业需求旺盛,而国产设备相比进口设备而言,在部分功能方面存在欠缺,因此我国光电美容仪器长期被国外品牌占据着大部分市场。近年来,我国上游相关设备厂商除了进行自主研发以外,主要通过收购来拓宽市场。截至2022年,我国通过药监局认证的射频类医美器械共计24款,其中仅6款为国内自主研发的品牌,18款进口设备中,包括飞顿在内的5款产品的研发公司已被中国收购,成为中资品牌。

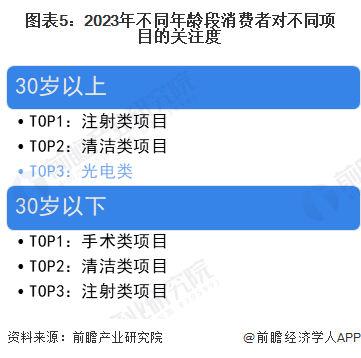

光电类医美是30岁以上人群重点关注的项目

不同年龄段的消费者对轻医美项目的关注度也不尽相同。以30岁为分界线,30岁以上消费者最关注的项目排名前三项分别为注射类项目、清洁类项目、光电类项目,而30岁以下的消费者最关注的项目排名前三项分别为手术类项目、清洁类项目以及注射类项目。

更多本行业研究分析详见前瞻产业研究院《中国医疗美容行业市场需求预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务