预见2024:《2024年中国危废处理行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:上海环境(601200);格林美(002340);清新环境(002573)等

本文核心数据:危废处理行业竞争梯队;危废处理市场规模;危废处理行业区域竞争格局

行业概况

——定义及分类

根据《中华人民共和国固体废物污染防治法》的规定,危险废物是指列入国家危险废物名录或者根据国家规定的危险废物鉴别标准和鉴别方法认定的具有危险特性的废物。

根据《国家危险废物名录》(2021年版),危险废物定义为具有下列情形之一的固体废物和液态废物:

危险废物来源广泛而复杂,主要来源于化学工业、炼油工业、金属工业、采矿工业、机械工业、医药行业以及日常生活过程中。各行业中危险废物的有害特性不尽相同,且成分也很复杂,故适用于每种危险废物的处置方法不尽相同。

根据2021年,环境保护部会同国家发展改革委、公安部修订发布《国家危险废物名录》(2021年版)将我国危险废物分为46大类467种危险废物,包括工业危险废物、医疗废物和其他社会源危险废物等。

——产业链剖析:下游生产商较多

从危废处理行业产业链上下游来看,上游包括各类危险废物的来源,也就是在生产制造过程中产生危险废物的行业以及危废转运及处理设备行业;中游包括危废处理行业重要参与者,提供危废处理服务的管理运营商,目前我国危废处理技术主要分类资源回收处理以及无害化处理两大类;危废处理下游应用涉及面比较广泛,根据《国家危险废物名录》(2021年版)的界定,目前,我国危废下游应用领域主要包括生产工业危险废物、医疗废物和其他社会源危险废物相关行业。

危废处理行业上游包括各类危废转运设备以及处理设备制造行业,为危废处理提供基础条件,转运设备代表企业有东风、解放、福田、重汽、庆铃、江铃等;危废处理设备制造代表企业有仕净科技、雪浪环境、新华医疗和恒誉环保等。

在中游危废处理运营领域,随着我国危废处理行业的快速发展,越来越多的环保企业涉足危废处理业务,在工业危废处理领域,代表企业有东江环保、光大环境、东方园林、启迪环境等;在医疗废物处理领域,代表企业有金圆股份、东华科技、圣元环保、永清环保等;在其他危废处理领域,代表企业有格林美、远达环保、深圳能源环保等。

在下游应用市场,危废处理需求方就是危废生产商,根据2021年,环境保护部会同国家发展改革委、公安部修订发布《国家危险废物名录》(2021年版)将我国危险废物分为50大类467种危险废物,包括工业危险废物、医疗废物和其他社会源危险废物等,危废产量的变化直接决定下游需求变化,目前来看,我国危废生产商主要包括中国石油、中国石化、万华化学等企业。

行业发展历程:目前“无废城市”概念兴起

中国危废处理行业起步较晚,其发展历程大致经历了四个阶段。第一阶段为“七五”-“九五”期间,此阶段行业正处于起步阶段;第二阶段为“十五”-“十一五”期间,我国正式开始了对危废安全处理的标准与法律法规制定;第三阶段为“十二五”-“十三五”期间,我国对于危废处理的政策也逐渐偏向于利用去中心化、开放、共享的特性发展危废处理数字化进程,促进我国危废处理的数据、资料收集等方面发展。

第四阶段为“十四五”时期,2021年7月,国家《循环经济发展规划》提出发展循环经济,推行“无废城市”建设试点项目。在产业政策的指引下,危废处置行业需求逐渐释放,行业景气度提高,行业需求逐渐释放。

行业政策背景:支持危废处理项目建设

自1995年我国出台首个关于危废处理的法律《固体废物污染环境防治法》起,我国逐渐在危废处理的基础设施、信息披露、标准制定等各方面进行了政策制定。目前,我国已形成以《国家危险废物名录》为核心,覆盖从危废鉴别、转移、处置到资质、监管的危废治理政策和法规体系。这也体现了政府对危废处置行业高度重视。

行业发展现状

——中国危废产生量:产生量超1亿吨,区域以华东和华北为主

随着我国工业化进程进入后期的前半阶段,2021年我国危废产生量达到8653.6万吨。根据生态环境部数据显示,2022年我国危险废物申报的产生量超1亿吨。

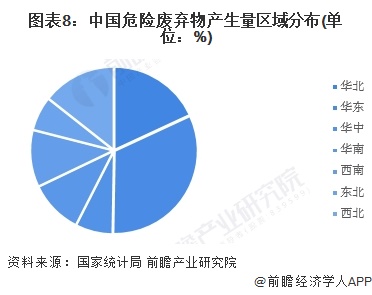

中国的危险废物产生量分布不均,使缺乏危险废物处理设施的地区具备危险废物处理行业的增长机会。我国危废产生量主要集中在工业城市化较为发达的华东地区。2021年,位于中国华东地区华北地区的工业化地区占危险废物产生量的大部分,占比分别达到32.17%、18.09%。位列第三的是西北地区,占比达到14.37%。

因华东地区的城市化进程较高,工业发展较成熟,危废产生量较大,前瞻预计未来华东的危废产生量比例将继续增大。

——中国危废综合利用处置量:综合利用处置量仅9000万吨,区域以华东和华北为主

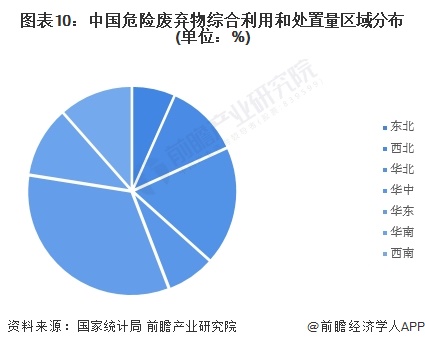

近年来,中国危险废弃物综合利用及处置能力快速提升。据国家统计局发布的《中国统计年鉴》披露数据显示,我国危废综合利用处理量从2011年的2690万吨增长至2020年的8074万吨。至2021年,我国危废综合利用处置量约为8461万吨,全国基本全面实现危废无害化处理。经初步核算,2022年国内危废综合利用处置量约8969万吨。

从《2022年中国统计年鉴》中公布的危废综合利用量和处置量的区域分布来看,2021年,综合利用量和处置量最高的为华东地区,占全国33.3%;其次是华北地区,占全国综合利用量的18.5%;西南和西北地区占据11.5%。

——2022年市场规模超3500亿元

结合危废综合利用处理量区域分布数据以及不同区域的危废综合利用量和处置量占比,按中国再生资源回收利用协会危废专委会披露的危废处理均价4000元/吨进行估算,前瞻初步核算2022年我国危废处理行业市场规模在3588亿元左右。

行业竞争格局

——区域竞争:集中在江苏、广东、山东等地

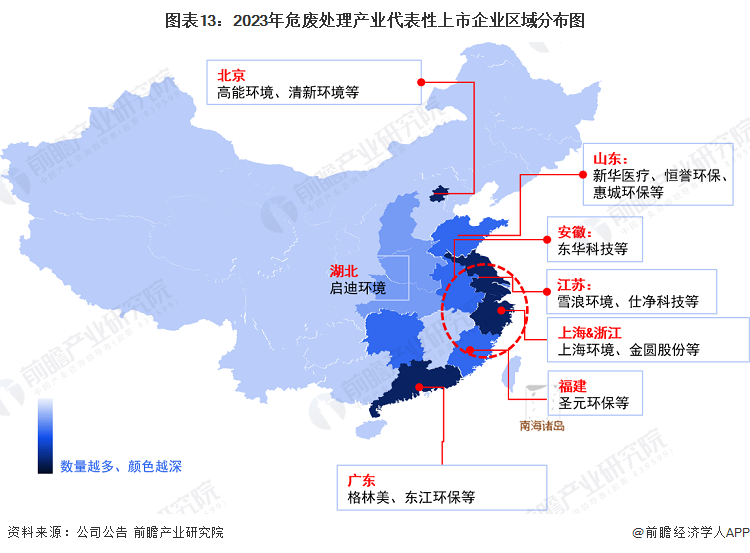

根据企查猫以“环境治理业”为选定行业,以“危废处理”为关键词进行精准搜索,得到危废处理企业区域分布。中国危废处理行业企业主要分布在江苏(13家)、广东(10家)、山东(9家)、内蒙古(7家)、贵州(7家)等省份,其余省份企业不足5家。

从代表性企业分布情况来看,我国危废处理代表企业分布在江苏、上海、山东、浙江等沿海省市,以及广东、北京等经济发达省市。

——企业竞争:格林美营收规模最大

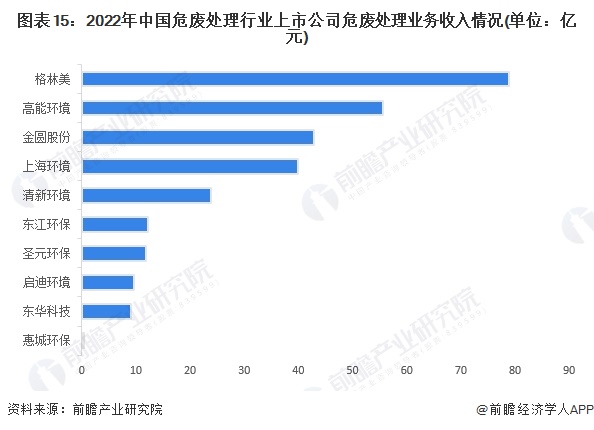

从危废处理行业中游企业2022年的业绩来看,营收规模方面,格林美危废处理相关业务收入最高,2022年达78.95亿元;从毛利率水平来看,2022年危废处理行业企业毛利率水平普遍集中在10-30%区间,其中圣元环保毛利率最高,为29.86%:

按危废处理相关业务营收金额来看,2022年,格林美以78.95亿元的业务收入位列第一;高能环境业务收入55.64亿元,位列第二;金圆股份和上海环境分别位列第三第四。。

行业发展前景及趋势预测

——行业发展趋势

伴随着我国工业化进程的不断推进,危废的产生量不断增长,之前贮存的大量危废未能得到有效处理且存在垃圾渗漏液处理不当及有害气体释放等问题,导致土壤和地下水污染事件频发。

危废处理的三个原则指“无害化”、“减量化”和“资源化”,这势必要求危废处理行业技术上发展深度资源化、业务上向综合环境服务转型以及区域结构上发展跨区无害化处理等趋势:

——行业发展前景:预计到2028年危废处理市场规模突破6400亿元

综合我国危废产量、利用处置量及行业企业发展状况,预计未来我国危废将实现全面无害化处理,综合利用处理率达100%,实现国家“无废城市”战略目标。至2028年,危废处理市场规模有望突破6400亿元。

更多本行业研究分析详见前瞻产业研究院《中国危废处理行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务