【行业深度】洞察2023:中国咖啡行业竞争格局及品牌矩阵(附市场份额、门店数量等)

咖啡行业代表性品牌:瑞幸咖啡;库迪咖啡;Manner Coffee;幸运咖;Seasaw Coffee;挪瓦咖啡;M Stand咖啡;三顿半咖啡;西西弗矢量咖啡等

本文核心数据:中国咖啡行业市场份额;中国咖啡行业市场集中度

1、中国咖啡行业区域竞争格局

——上游:云南为咖啡豆种植大省

云南省为我国咖啡豆主产区,《云南咖啡豆产业发展报告2023》显示,云南咖啡豆的种植面积和产量均占据了全国总种植面积和产量的98%。

其中,云南省的咖啡豆种植分布于10个产区,分别是普洱市、临沧市、保山市、德宏州、西双版纳州、文山州、怒江州、大理州、楚雄州、红河州。2022年普洱市产量占比达到了44.0%,同比提高了1.9个百分点。可见,普洱已经是全国种植面积最大、产量最高、品质最优的咖啡主产区和交易集散中心。

——下游:连锁咖啡店多分布在新一线城市

咖啡的线下消费渠道以连锁咖啡店为主导。窄门餐眼数据显示,截至2023年4月,我国连锁咖啡店主要分布在新一线城市,占比达23.58%;其次是二线城市,占比为17.01%;一线城市占比15.40%,三者合计占比约56%。

注:统计时间截至2023年4月7日。

——全产业链:广东咖啡企业最多

从企查猫以“咖啡”为关键词进行精确搜索,得到咖啡企业区域分布。目前,中国咖啡企业主要分布在广东、江苏、云南、四川等省市。截至2023年9月初,广东共有相关咖啡企业数25033家,江苏有7262家咖啡企业,云南和四川分别有7087家和6586家。

2、中国咖啡行业品牌矩阵:分为三大类

根据主营咖啡产品的品类不同,我国咖啡品牌可分为现磨咖啡品牌、速溶咖啡品牌和即饮咖啡品牌三大类。现磨咖啡赛道参与者众多,国外品牌主要有星巴克、Costa、%Arabica咖啡等,本土品牌有瑞幸咖啡、库迪咖啡、M Stand、Manner Coffee、幸运咖、挪瓦咖啡、Seasaw Coffee等;速溶咖啡品牌主要以雀巢咖啡、三顿半咖啡、G7咖啡、隅田川咖啡等品牌为主;即饮咖啡代表性品牌有雀巢、贝纳颂、农夫山泉炭仌、星巴克咖啡等,现磨咖啡、即饮咖啡和新势力品牌共同竞争。

3、中国咖啡行业品牌竞争格局

——线下:瑞幸咖啡的门店总数最多

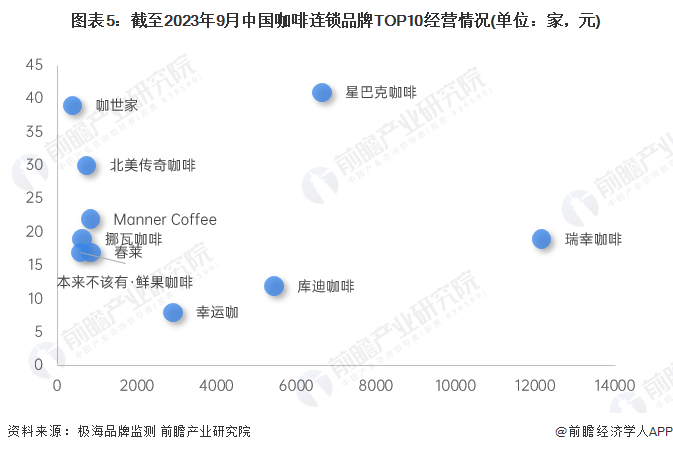

从咖啡连锁品牌的门店总数来看,瑞幸咖啡以12153家门店遥遥领先,是唯一的万店品牌,除星巴克咖啡、库迪咖啡、幸运咖之外,其他咖啡品牌门店数量均未超过1000家;价格水平方面,门店数量排名前十的咖啡品牌中,星巴克咖啡以41元的平均价格位居首位,而幸运咖的均价仅8元。

注:横轴为门店总数,纵轴为平均单价。

——线上:雀巢咖啡排名首位

线上渠道为速溶咖啡及即饮咖啡的主要销售渠道,其中速溶咖啡凭借其价格、方便快捷等优势,规模占比远超其他细分品类。淘宝销量数据显示,雀巢咖啡排名咖啡品牌线上销售首位,其次为三顿半和隅田川咖啡。

4、中国咖啡行业竞争状态总结

从五力竞争模型角度分析,咖啡产业链上游咖啡种植产区集中于云南省,供应商议价能力较强;下游消费渠道广泛,消费者选择众多,消费者议价能力较强。同时,咖啡行业中游参与者众多,竞争激烈;且吸引力较强,资本纷纷入局,其他赛道龙头企业也尝试跨界咖啡赛道,潜在进入者威胁较大;茶饮产品存在一定替代品威胁,但咖啡具有提神效果,在上班族群体中具有较强的竞争优势。

根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,中国咖啡行业的竞争情况如下图所示:

更多本行业研究分析详见前瞻产业研究院《中国咖啡行业市场需求与投资规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务