预见2023:《2023年中国功能性护肤品行业全景图谱》(附市场规模、竞争格局和发展前景等)

功能性护肤品行业主要上市公司:贝泰妮(300957.SZ);华熙生物(688363.SH);上海家化(600315.SH);创尔生物(831187.NQ);巨子生物(02367.HK);敷尔佳(301371.SZ)

本文核心数据:消费者对敏感肌养护产品功效的要求;消费者获取敏感肌养护知识和产品信息的渠道占比;中国功能性护肤品上市公司毛利率;中国功能性护肤品市场规模及预测;中国功能性护肤品市场份额

行业概况

1、定义

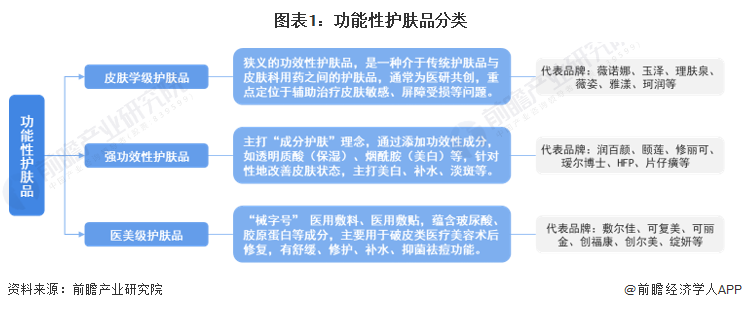

功能性护肤品指针对性地缓解或辅助治疗某些皮肤问题的一类化妆品(妆字号)或医疗器械(械字号),具备一定药理作用,行业正处于国产品牌崛起阶段。根据护肤品功能及功效的不同,功能性护肤品可分为皮肤学级护肤品、强功效性护肤品和医美级护肤品。

2、产业链剖析:品牌、渠道、研发建设为核心环节

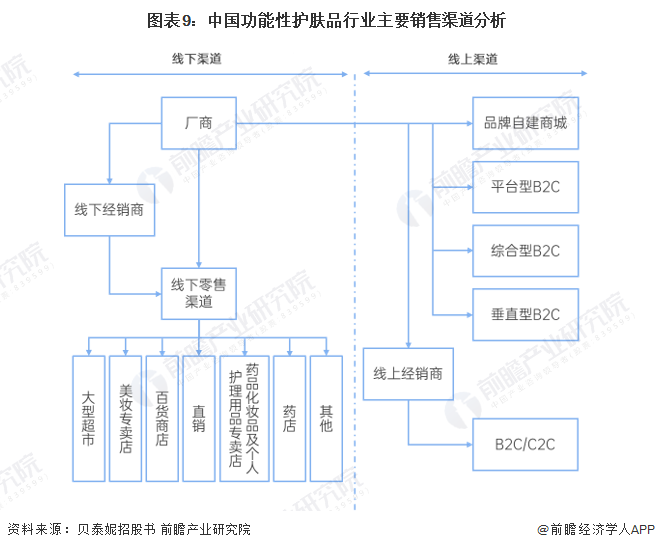

功能性护肤品产业链上游环节由原料、包装材料和委托加工产成品组成,主要原料有活性物、保湿剂、面膜布、防晒剂以及油脂等,主要包装材料包括塑料、花盒、泵头、礼盒、软管等,同时,品牌商专注于品牌、渠道和研发建设,委托加工生产成为功能性护肤行业的主要生产模式;产业链中游环节为功能性护肤品自营及分销;产业链下游环节为销售渠道和终端消费者,渠道端以线上渠道为主流,包括垂直自营B2C、综合B2C平台、品牌商城、品牌集合店等,线下渠道则有大型商超、日化专营、百货商场专柜等。

从功能性护肤品产业链参与者来看,代表性企业主要分布在产业链上游和中游。上游原料供应商主要有科思股份、青松股份、林森生物、百好博、西西艾尔等,包装材料供应商包括嘉亨家化和锦盛新材,产成品代工商主要有诺斯贝尔、科丝美诗、莹特丽等。

中游功能性护肤品牌商分为国内厂商和国际厂商,国内厂商包括贝泰妮、华熙生物、上海家化、珀芙研、百雀羚、创尔生物、巨子生物、敷尔佳、HFP、林清轩等,国际厂商包括欧莱雅集团、雅诗兰黛、皮尔法伯、强生、资生堂等。

下游销售渠道包括天猫、京东、拼多多、小红书、抖音、唯品会等线上渠道以及王府井、友阿、天虹等线下渠道。与海外成熟市场相比,国内的专业化渠道仍存在发展空间。

行业发展历程:国产品牌崛起

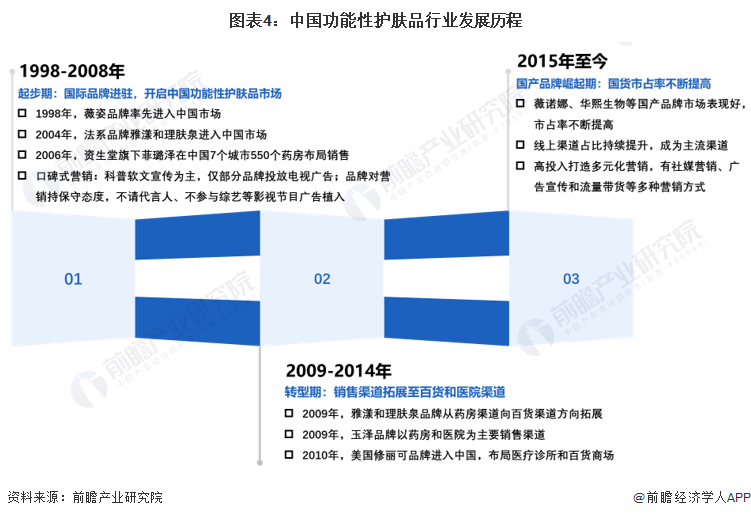

我国功能性护肤品行业经历了三个发展阶段:起步期(1998-2008年)、转型期(2009-2014年)、国产品牌崛起期(2015年至今)。1998年,随着薇姿品牌率先进入中国市场,国内功能性护肤品市场正式开启,随后雅漾、理肤泉、菲璐泽等品牌陆续入驻中国,并持续占据较高市场份额,以药店/药房为主要渠道。

在经历了2009-2014年的转型期之后,现阶段功能性护肤品行业正处于国产品牌崛起期,薇诺娜、华熙生物等国产品牌市场表现好,市占率不断提高。同时,品牌销售费用率提高,高投入打造社媒营销、广告宣传和流量带货等多种营销方式,且线上渠道成为主流渠道。

行业政策背景:加强功效宣称规范

功能性护肤品包括化妆品(妆字号)和医疗器械(械字号),分别适用化妆品行业和医疗器械行业生产经营规范,政策内容主要集中于化妆品功效宣称评价、化妆品标签管理办法及化妆品、医疗器械注册人、备案人等相关制度。我国功能性护肤品行业重点政策汇总如下:

行业发展现状

1、品牌端:三大细分赛道切入

从国内功能性护肤品参与者来看,各大品牌商分别从三大细分赛道切入:皮肤学级护肤品一般是化妆品企业通过绑定专业的皮肤科医生开展产品研发,或是皮肤科医生自创品牌,代表品牌包括薇诺娜、理肤泉、薇姿、雅漾、珂润、米蓓尔、玉泽等;强功效护肤品参与者一般是化妆品公司、成分原料商、制药公司等,代表品牌包括WIS、HFP、雪肌精、林清轩、润百颜、夸迪、片仔癀等;医美级护肤品一般是生物医药、Ⅲ类医疗器械背景的公司开展研发,代表品牌包括敷尔佳、可复美、芙清、伊肤泉、爱美客、创福康、绽妍等。

2、需求端:敏感肌人群看重护肤品功效

数据显示,2023年我国敏感肌群体中,中度敏感人群占比最高,达57.8%,其中有37.5%的受调研群体处于26-30岁之间。同时,随着敏感程度的加重,消费者愿意在敏感肌养护产品上的支付意愿逐渐增强。

在敏感肌人群选购养护产品时,消费者对产品的功效与实用性、产品的安全性等要求更高。在产品功效上,超七成的消费者认为舒缓敏感症状是首要要求,解决保湿、补水、防晒等基础需求、稳定肌肤状态次之,此外,改善肌肤暗沉、老化等敏感肌延展问题消费者的关注度也较高。因此,预计未来舒缓抗敏的需求潜力有所提升。

3、销售渠道:线上渠道为主流

渠道建设方面,功能性护肤品企业主要通过线上、线下两大销售渠道进行产品销售,并且往往会根据自身实力、品牌定位等选择多种销售渠道进行产品销售。其中,线上渠道主要包括品牌自建商城、平台型B2C、综合型B2C、垂直型B2C等,线下渠道主要包括大型超市、美妆专卖店、百货商店、直销、药品化妆品及个人护理用品专卖店、药店等。

从2022年功能性护肤品行业上市企业的线上渠道营业收入来看,华熙生物的线上渠道营业收入最高,达46.49亿元,占比达73.11%;贝泰妮的线上渠道营业收入占比最高,达80.34%,公司一直坚持以线下渠道为基础,以线上渠道为主导的全渠道销售模式。

4、盈利能力:毛利率高,获利能力强

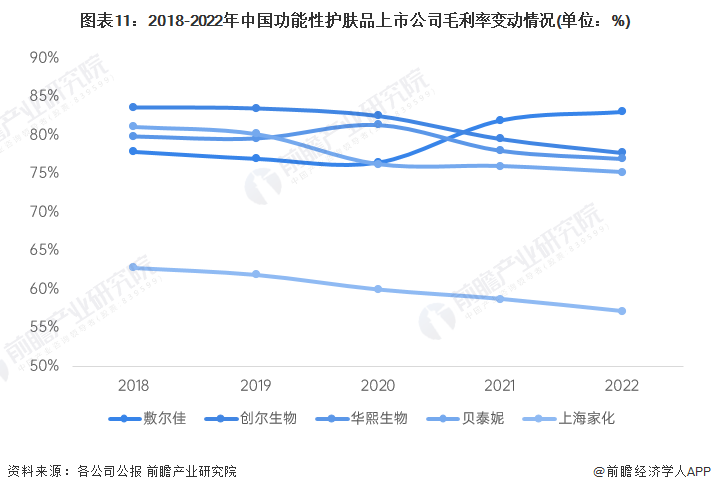

随着本土功能性护肤品企业加快产品创新研发和品牌宣传推广,不少国货功能性护肤品牌在与国外品牌的激烈竞争中迅速崛起。从中国功能性护肤品行业上市企业的盈利能力来看,2018-2022年,除上海家化外,其他上市企业的毛利率均在75%以上,敷尔佳2022年的毛利率更是高达83.07%。2022年,功能性护肤品行业的平均毛利率约74.03%,整体毛利率高,获利能力强。

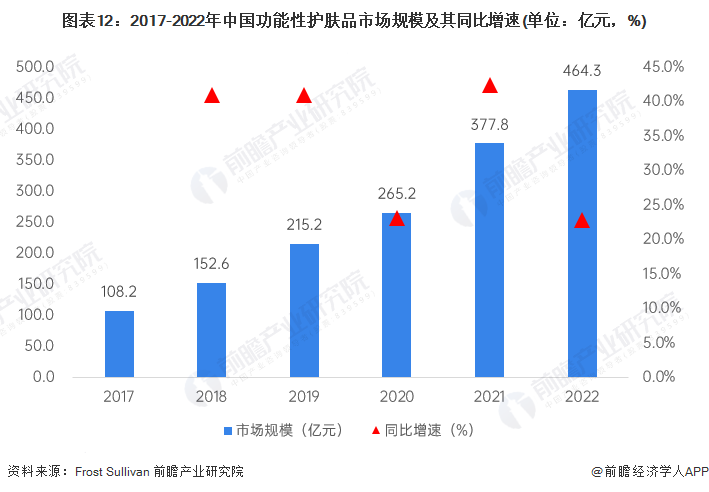

5、市场规模:2022年增速超20%

随着居民生活水平的提高、居民对自身健康及肌肤护理的重视程度不断提高、皮肤护理产品种类繁多等多重因素的驱动下,中国居民越来越愿意将更多的支出投入个人护理,尤其敏感肌人群需求快速提升,促进了功能性护肤品行业的快速发展。根据Frost & Sullivan的调研数据,2017-2021年中国功能性护肤品行业复合增速高达36.7%,2022年市场规模约464.3亿元,同比增长22.9%。

行业竞争格局

1、区域竞争:产业链企业较集中于上海

从企业区域分布来看,我国功能性护肤品产业链企业主要分布在东部沿海地区,上海和广东的功能性护肤品产业链企业分布相对完善,其中上海的产业链企业数量最多,达9家。

2、企业竞争:贝泰妮排名居首

从企业竞争格局来看,2022年中国功能性护肤品市场规模约464.3亿元,其中贝泰妮的功能性护肤品业务营收为49.44亿元,占比10.65%,排名首位;华熙生物紧随其后,占比9.92%;巨子生物、上海家化和敷尔佳分别占比5.00%、4.25%和3.81%。此外,欧莱雅集团、雅诗兰黛等国际品牌也在中国市场占据一定份额。

行业发展前景及趋势预测

1、发展前景:市场规模超1200亿元

随着消费者对于健康和有效护肤的需求不断增加,功能性护肤品行业迎来了高速发展阶段。前瞻结合Frost & Sullivan的预测数据,预计到2028年中国功能性护肤品市场规模将达1224.4亿元,2023-2028年复合增速约17.54%。

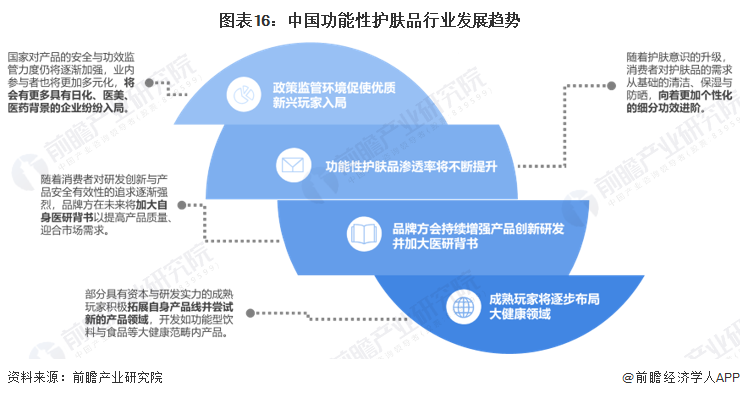

2、发展趋势:渗透率将持续提升,加大医研背书

未来,随着功能性护肤品行业的不断壮大,国家对产品的安全与功效监管力度也将逐渐加强,业内参与者也将更加多元化;功能性护肤品的渗透率将不断提升,国货品牌也呈现出市占率持续提升的趋势;同时,品牌方会持续增强产品创新研发并加大医研背书,成熟玩家将逐步布局大健康领域。

更多本行业研究分析详见前瞻产业研究院《中国功能性护肤品行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务