预见2023:《2023年中国车路协同行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:四维图新(002405);易华录(300212);中远海科(002401);东软集团(600718);千方科技(002373);万集科技(300552);金溢科技(002869)等

本文核心数据:自动驾驶渗透率;发展前景预测等

产业概况

1、定义

车路协同是基于无线通信、传感探测等技术进行车路信息获取,并通过车车、车路信息交互和共享,实现车辆和基础设施之间智能协同与配合,达到优化利用系统资源、提高道路交通安全、缓解交通拥堵的目标。

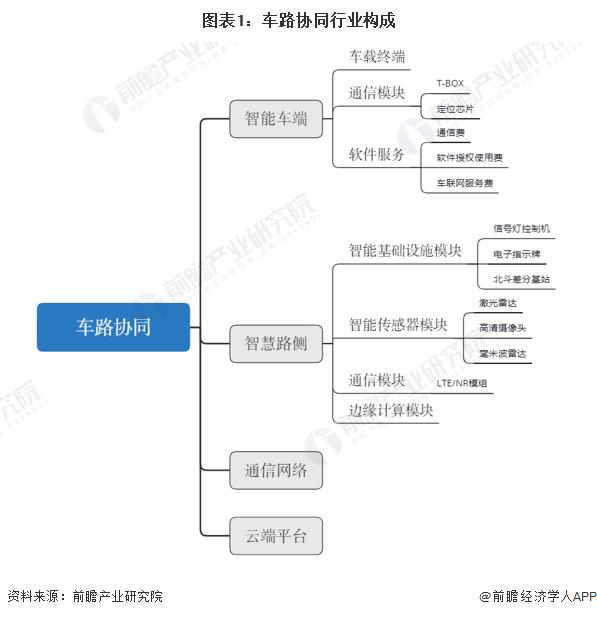

车路协同行业主要包括四个领域,分别是智能车端、智慧路侧、通信网络和云端平台。

智能车端基于LTE-V2X和5G NR-V2X技术实现车车之间、车路之间、车人之间和车云端之间的全面信息交互。智慧路侧对路侧信息进行收集,整合智能车端信息,提供危险驾驶提醒、车辆违章预警、道路异常提醒、道路拥堵分析、交叉路口、协调调度等功能。通信网络负责提供车与车、车与路间实时传输的信息管道,通过低时延、高可靠、快速接入的网络环境,保障车端与路侧端的信息实时交互。云端平台承担着“指挥者”的角色。云端平台由基础平台和应用平台组成,其中云端基础平台为智能车端、智慧路侧、管理及服务机构等提供车辆运行、基础设施、交通环境和交通管理等动态基础数据;云端应用平台提供各种应用能力,增强智能网联驾驶服务能力,降低交通事故伤亡概率,减少交通拥堵时间,提升交通效率。

2、产业链剖析:产业链分布领域广泛

中国车路协同的产业链涉及到车载设备和智能交通系统、道路基础设施建设、数据处理和管理、服务提供商以及车辆制造和技术供应商等多个环节。这些环节需要相互协作和协同发展,以推动车路协同的实现和应用。将车路协同产业链分为基础层、平台层和应用层,分布领域广泛。其中基础层主要为设备与终端,主要包括芯片、摄像头、雷达、云计算、高精地图、软件系统等领域;平台层主要为平台与运营环节;应用层主要为应用功能及应用场景。

基础层企业数量较多,包括阿里巴巴、腾讯、百度、四维图新等龙头企业;平台层主要为平台与运营环节,主要企业包括中国移动、中国联通等;应用层根据功能分类,安全与测试检验企业主要包括信大捷安、华大电子等,高精度定位与地图服务企业包括高德地图、北斗星通、四维图新等。

行业发展历程:政策不断支持,行业逐步进入快速发展阶段

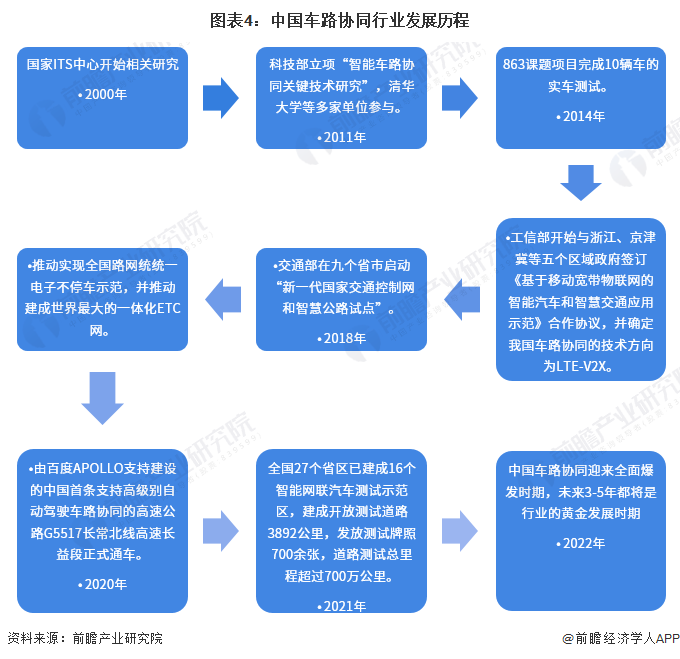

中国智能交通中车路协同技术发展较晚,2000年国家ITS中心开始对相关领域进行研究,早期发展经历了课题研究、示范应用两个阶段。

2020年9月,由百度Apollo支持建设的中国首条支持高级别自动驾驶车路协同的高速公路G5517长常北线高速长益段正式通车。这是全球首次、也是唯一使用纯路侧感知能力,真正实现开放道路连续路网L4级自动驾驶闭环的车路协同技术,是车路协同领域的最高技术能力体现,将是全球智能出行领域的重大技术突破。2021年,全国27个省区已建成16个智能网联汽车测试示范区,建成开放测试道路3892公里,发放测试牌照700余张,道路测试总里程超过700万公里。

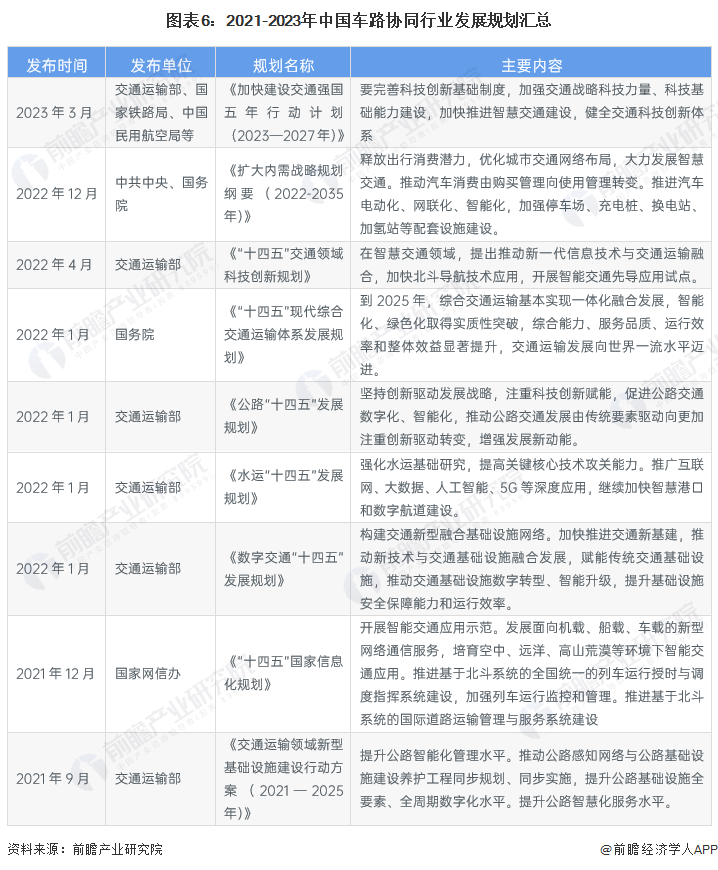

政策引导是推动中国车路协同发展的重要举措。车路协同技术是未来智慧交通的重要方向之一,2010年前后,国家开始重视车路协同技术,在国家科技重大专项和各地方政府支持下,开展一些技术研究和小范围试点。“十四五”时期,国家出台新一代基础设施建设规划,大力支持智慧交通建设。许多城市开始全面推广应用车路协同系统,如智能交通灯、车辆与基础设施联网等。未来国家将重点发展车辆自动驾驶等新一代车路协同技术。同时,将加强标准完善,推动车路协同技术在更广泛领域的应用,服务智慧交通建设。

行业政策背景:政策频出支持车路协同行业的发展

国家规划大力推动智能汽车和车路协同领域发展。《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》框定了以智能交通为首的十大数字化应用场景的具体范围,作为构建数字社会、提升政府数字治理水平、营造良好数字生态的重要指引。纲要提出要发展自动驾驶和车路协同的出行服务。推广公路智能管理、交通信号联动、公交优先通行控制。建设智能铁路、智慧民航、智慧港口、数字航道、智慧停车场。

行业发展现状

1、车端发展现状:车端设备产品种类多,技术类型丰富

车载单元OBU作为整个系统的车辆接收端,是整个交通系统的重要组成部分之一,是数据源头也是信息传递的终点。车端硬件包括控制器、CAN卡、全球定位系统(GPS)、惯性测量单元(IMU)、感知传感器等,目前成本较高,量产以后有降低价格的可能。如果技术成熟,对于智能驾驶汽车而言硬件是刚需,未配置相关硬件的单车面临更新换代的可能。除了智能驾驶必备的软硬件外,车载信息系统也处在行业的上升期,集中度低,具有巨大的发展空间。车载信息娱乐系统从其功能上主要解决娱乐、连接、导航三大主要功能,并向平台化升级,是实现智能汽车的必要载体。随着智能汽车技术的不断进步,汽车可以实现如控制家庭空调/窗帘/灯/门锁等功能,各类应用软件可直接安装在汽车端,形成汽车-手机-家庭-服务互联互通服务。

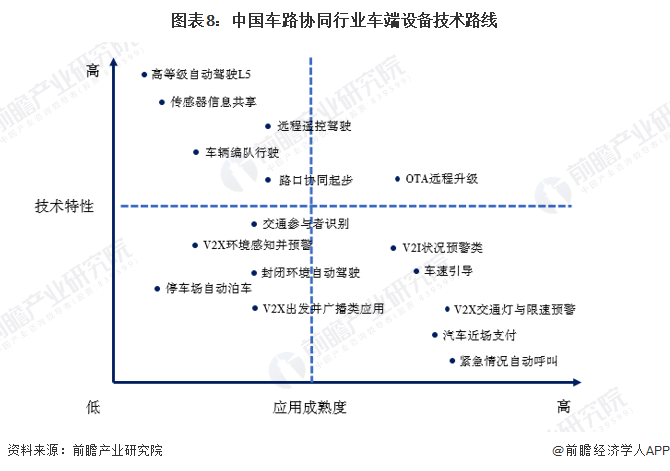

在车端设备技术特性较高的技术路线中,OTA远程升级是应用成熟度最高的技术,而高等级自动驾驶L5是应用成熟度最低、突破难度最大的技术。在车端设备技术特性较低的技术路线中,V2X交通灯与限速预警、紧急情况自动呼叫是应用成熟度最高的技术,而停车场自动泊车是应用成熟度最低的技术。

2、路侧发展现状:路侧产品技术相对成熟

中国路侧设备包括路侧单元RSU、高清摄像头、毫米波雷达、激光雷达、边缘服务器和交通信号机,技术相对成熟,规模商用存在可能。2022年开始,在典型城市和高速公路开始扩大路侧设备的建设范围。国内RSU的部署基本配合电子收费系统(ETC)一起推广,在收费站等区域先行普及。作为全国车联网的“通信网络”的重要基础设施载体,RSU在未来有望加速普及。

3、自动驾驶发展现状:整体呈现上升的趋势

自动驾驶解决方案是融合感知、决策、执行、通信等技术的综合解决方案。目前,根据市场主体不同,可大致将市场上的解决方案划分为三大派系:主机厂商的自动驾驶解决方案、系统厂商的自动驾驶解决方案和量产车型自动驾驶解决方案。主机厂商包括传统的车企以及所谓的造车新势力;系统厂商包括汽车行业传统的Tier1和一些高科技公司;量产车型中代表性的自动驾驶解决方案产品为特斯拉的Autopilot系统和奥迪A8的AI系统。

中国自动驾驶汽车行业目前及将来一段时间内还将处于研发的初级阶段,因此目前中国还处于自动汽车行业的发展期,目前还是以技术研发为主,预计随着国外技术成熟度的不断提升,国内各车企参与自动驾驶汽车研发的积极性将水涨船高。

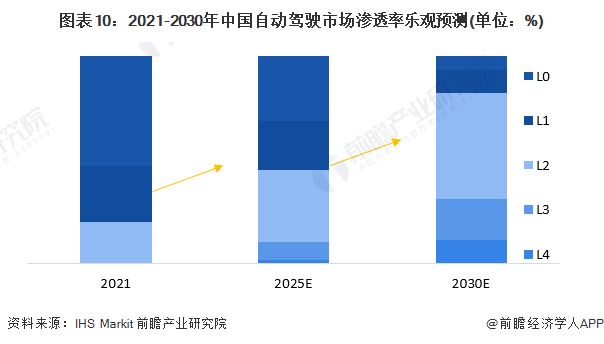

从渗透率来看,乐观预测到2030年,中国L0级别、L1级别、L2级别、L3级别、L4级别自动驾驶的渗透率分别达到7%、11%、51%、20%、11%。

行业竞争格局:市场参与者规模较小,竞争程度较低

从企业维度分析,车路协同企业主要分为四大阵营:以BAT为代表的互联网科技企业;以华为为代表的ICT企业;以德赛西威、均胜电子为代表的汽车供应商;以千方科技为代表的车路协同集成商。中国车路协同市场仍处于起步阶段,未来将会有更多参与者进入,行业竞争格局未定。而检验企业能否占据竞争优势的最核心标准即其车路协同技术方案是否能够商业化落地。

中国车路协同行业涉及领域较广,主要包括基础通信、无人驾驶、交通系统、交通信息服务和车路协同平台等领域。通过对比车路协同主要参与者的业务布局,可看出,华为和中国移动在车路协同的布局较全。

行业发展前景及趋势预测

1、发展趋势:向着系统化、智能化、市场化等方向发展

在发展节奏上,国家政策将进一步出台,车路协同核心技术将获得进一步发展,车路协同行业将依照技术应用、标准建设、技术研发、示范应用路线向前推进,未来3-5年,行业将进入黄金发展时期。从政策推动、商业落地、市场发展、建设体系等维度对行业发展趋势进行分析,车路协同发展将呈现以下几大发展趋势:

2、发展前景:车路协同行业将快速增长

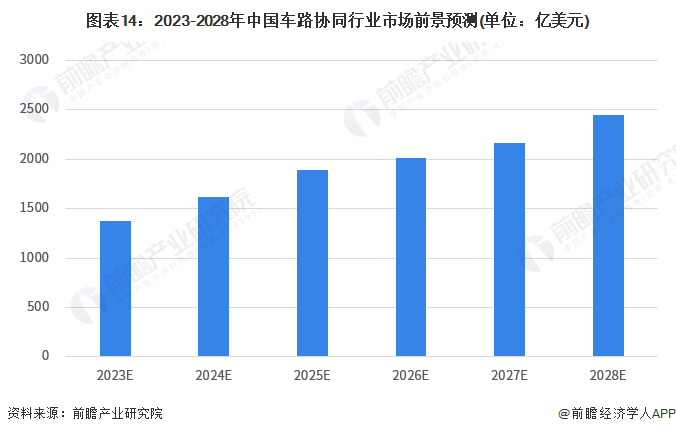

中国车路协同行业细分市场主要包括车端设备市场、路侧设备市场、云端设备市场和运营服务市场。随着中国汽车向智能化与网联化快速发展,智慧路侧设备不断在城市公路、高速公路与交叉路口铺设,云端平台、边缘计算与通信运营技术不断突破,中国车路协同行业市场空间广阔。2028年我国车路协同行业市场将达到2448亿美元,2023-2028年复合增长率为13%。

更多本行业研究分析详见前瞻产业研究院《中国车路协同行业发展模式与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务