预见2023:《2023年中国干细胞医疗行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:中源协和(600645);赛莱拉(831049);冠昊生物(300238)等

本文核心数据:代表企业业绩等

产业概况

1、定义

干细胞是一类具有自我复制能力的多潜能细胞。在一定条件下,它可以分化成各种组织器官的祖细胞。比如骨髓间充质干细胞在体内或体外特定的诱导条件下,可分化为脂肪、骨、软骨、肌肉、肌腱、韧带、神经、肝、心肌、内皮等多种组织细胞。干细胞的这种分化能力可以为人类所用,比如用于抗衰老和组织器官损伤修复等,医学界称为“万用细胞”。

干细胞在形态上具有共性,通常呈圆形或椭圆形,细胞体积小,细胞核相对较大,细胞核多为常染色质,并具有较高的端粒酶活性。干细胞是处于复制状态还是处于分化状态,主要是由细胞本身的状态和周围环境所决定的。有些干细胞具有单向分化能力,即只能向下分化成功能细胞;有些则具有双向分化能力,能够向更早的祖细胞转化。2007年和2012年的诺贝尔生理或医学奖都颁给了干细胞研究。

干细胞具有自我更新、多向分化潜能、低免疫原性和良好的组织相容性等特点。

2、产业链剖析:产业链分布领域广泛

目前,我国已经形成完整的干细胞产业链,上游是最成熟的一环,中下游有待拓展。相关业务主要集中在上游,而中下游业务目前大多处于临床实验阶段或市场实验阶段。

在干细胞产业链中,处于上游的主要是干细胞采集与存储企业。细胞储存通过一定的方法将细胞中的APSC多能细胞保存一定的期限,保证细胞的功能和活性不受明显的影响。干细胞产业链中游是干细胞增殖与药物研发企业,主要从事技术研发工作。下游由开展干细胞医疗的机构组成,以体系三甲医院为主,目前,干细胞治疗可用于对组织细胞损伤修复、代替损伤细胞功能等领域的疾病治疗;用体外培养、扩增的干细胞培育人体组织器官进行器官移植以及对自身免疫性疾病进行生物修复。此外,在消费级应用领域,干细胞还能用于医学美容,延缓细胞衰老。

从产业链生态图谱来看,上游是干细胞医疗行业最基础、最前端的业务,也是资本聚集最多的地方。上游市场的代表企业有:中国脐带血库企业集团、中源协和细胞工程股份有限公司、山东省齐鲁干细胞工程有限公司和四川新生命干细胞科技股份有限公司等。

干细胞产业链中游是干细胞增殖与药物研发企业,主要从事技术研发工作,囊括干细胞增殖、干细胞药物研发、实验室处理配套产品(如检测试剂)等。中游市场的代表企业有:北科生物、冠昊生物、育瑞康和天津昂赛等。

下游包括开展干细胞治疗临床研究及应用的医疗机构,以及一些医疗美容服务机构。下游应用端市场的代表医院有:解放军302医院、武警总医院干细胞移植治疗中心和北京大学人民医院等。

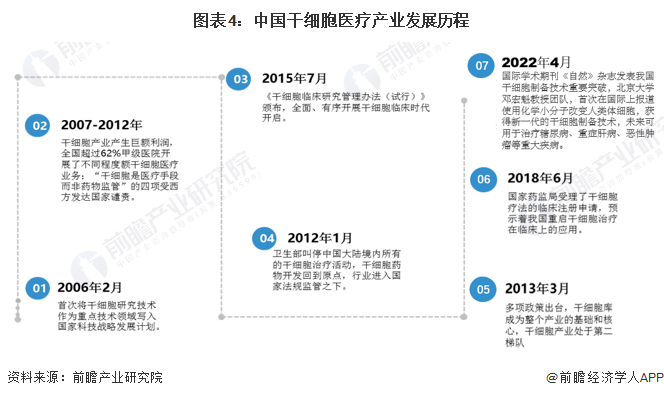

行业发展历程:市场监管不断完善,行业进入快速发展阶段

纵观中国干细胞科技和产业过去十年来的发展,可以清晰地看到一个从非完全规范到全规范、从模糊到清晰、产业发展态势从弱到强、且政府支持力度持续上升的轨迹。

我国干细胞基础研究走在全球前列,但临床转化方面依然面临瓶颈。

回溯我国干细胞产业发展,2007-2012年,我国将干细胞疗法作为“医疗手段”而非“药物”来监管,造成了混乱的局面;2012年1月10日卫生部叫停中国大陆境内所有的干细胞治疗活动;2004-2012年间药监局受理的10项干细胞新药注册申请全部被清零,干细胞药物开发回到原点。2018年6月8日,国家药监局新受理了干细胞疗法的临床注册申请,预示着我国重启干细胞治疗在临床上的应用。

行业政策背景:政策不断支持干细胞医疗行业的发展

细胞疗法是当今医学研究最前沿、最热门的领域之一,研究者们也在该领域取得了丰硕的成果。同时,干细胞医疗被相继写进《“十四五”国家规划》、《“十三五”国家规划》和《“健康中国2030”规划纲要》。其中《“十四五”国家规划》指出,重点发展干细胞治疗、特异性免疫球蛋白、基因治疗产品、免疫细胞治疗等。

行业发展现状

1、干细胞采集存储现状:经营模式主要分为公共库及自体库

产业链上游是干细胞采集和存储业务(主要是脐带血库),是目前最成熟最主要的干细胞领域的产业化项目。存储的干细胞类型主要为间充质与造血干细胞,经营模式主要分为公共库及自体库,受制备过程工艺场景以及中游端对细胞质量高要求等因素影响,未来生产工艺将更标准化与自动化,以减少人工操作提升产出质量。。

由于干细胞采集与存储商业模式与技术应用相对成熟,因此国内上市公司以上游产业相关业务为主。目前我国仅有的7张脐带血库国家牌照中,南京新百拥有北京、广东、浙江、山东四张,其余三张分别在中源协和、铸信集团、聚康生物旗下。

2、干细胞增殖与药物现状:尚无获准上市的干细胞药物产品

产业链中游是干细胞增殖(为研发组织和个人提供干细胞),以及干细胞制剂的新药研发。干细胞增殖与药物研发企业以输出干细胞治疗技术为主,主要针对脑瘫、脊髓损伤、视神经发育不全、遗传性共济失调等神经系统疾病、糖尿病以及肌营养不良等疑难疾病提供干细胞治疗技术。这些企业通过向医院提供干细胞技术体系并收取技术服务及技术使用权转让费获得收益,或者通过为患者提供个体化治疗,再按照一定的比例与医疗机构分享治疗费用。

2017年10月26日,国家食品药品监督管理总局组织对《药品注册管理办法》进行了修订,规定细胞治疗类产品作为新药受理申报。2017年12月,国家食品药品监督管理总局药品审评中心(CFDA)发布了《细胞治疗产品研究与评价技术指导原则(试行)》,再次明确细胞制品按药品评审程序进行注册和监管。

2023年截至8月28日,有13款干细胞药物被CFDA正式受理。

注:查询日期截至2023年8月28日。

3、干细胞移植治疗现状:存活率达国际先进水平

根据卫生部《非血缘造血干细胞移植技术管理规范》和《非血缘造血干细胞采集技术管理规范》,在中华骨髓库管理中心备案的造血干细胞移植、采集医院总计超过110家,其中6家仅有采集资质,23家仅有移植资质。

干细胞技术广泛应用于骨骼及软骨修复、心血管疾病和自体免疫系统以及神经系统疾病领域。未来随着干细胞移植技术不断发展,将应用于糖尿病、组织工程、肿瘤治疗。可利用干细胞及其产物细胞,结合基因治疗、组织工程及药物开发等进行医疗或研究应用。此外,干细胞将来可能配合基因修饰,运用培养技术,使其成为人造器官组织的来源,目前器官移植来源有限,因此干细胞的潜力备受期待。

中国干细胞集团的患者干细胞移植后一百天存活率达80%以上,一年存活率接近70%,五年的存活率接近60%,达国际先进水平。

行业竞争格局:企业毛利率水平较高,积极投入产品研发

从干细胞医疗行业的代表性企业布局和已有公开信息分析,注册资本较高的是中源协和,超过4.6亿元,成立时间较早的也是中源协和。企业榜单排名方面,干细胞医疗行业属于技术型行业,企业若想在行业中获取一定的市场优势,技术能力需处于行业前列。中源协和曾获2022基因检测企业排行第7位。

部分企业逐步向上下游延申,形成全产业链闭环模式,以满足患者和消费者全流程需求。代表企业包括赛莱拉、上海细胞治疗集团、冠昊生物、中源协和等。

注:“●”表示企业业务覆盖了该领域。

从代表上市企业的毛利率情况来看,中国干细胞医疗行业整体毛利率处于较高的水平。2019-2023年上半年三家代表企业的毛利率均处于60%以上。其中冠昊生物的毛利率呈现逐年上升的趋势。

行业发展趋势分析

我国对干细胞行业非常重视,并多次提出大力发展干细胞技术,2017年发改委发布了《战略性新兴产业重点产品和服务指导目录》,支持包括干细胞在内的细胞治疗产品等领域的生物产业发展。干细胞生物学的研究与应用是生命科学极其重要的组成部分,该领域的发展必将给生物医学领域带来深刻的变革。

更多本行业研究分析详见前瞻产业研究院《中国干细胞医疗行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务