2023年中国保险行业资金应用情况分析 权益类资产配资比例较低【组图】

行业主要上市公司:等中国人保(601319);中国平安(601318);中国太保(601601);中国人寿(601628);新华保险(601336)等

本文核心数据:保险资金应用余额;保险公司偿付充足率

1、我国保险资金运用规模大

2011-2022年,我国保险资金运用余额逐年上升,2011年我国保险资金运用余额仅为5.54万亿元,截至2022年我国保险资金运用余额达到25.05万亿元,我国保险资金应用规模大且不断增长。

2、保险行业权益类资产配资比例较低

截至2022年底,我国人身保险公司及财产保险公司的资金应用结构中,债券类占比都最高,分别为41.65%和33.61%;权益类占比均较低,分别为13.15%和14.83%。

自2018年以来,监管部门对保险资金进入资本市场持续开放“敞口”,多次引导保险资金投资权益类资产。2020年7月17日,中国国家金监总局办公厅发布了《关于优化保险公司权益类资产配置监管有关事项的通知》,通知设置了差异化的权益类资产投资监管比例,根据保险公司偿付能力充足率、资产负债管理能力及风险状况等指标,明确八档权益类资产监管比例,最高可达上季末总资产的45%。具体监管要求如下:

2022年,保险公司综合偿付能力充足率均在200%以上,根据监管要求,我国保险行业权益类资产配资比例最高可达30%。但根据前文分析,我国人身保险公司和财产保险公司的权益类资产配资比例都在15%以下,配资比例较低。

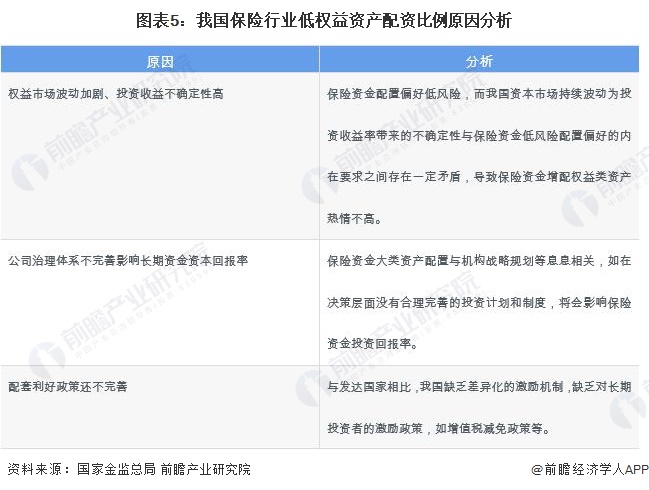

3、保险行业低权益资产配资比例原因分析

保险公司提高权益类资产配置可以有效优化资本市场供需结构,提升市场流动性和活跃度,维护资本市场稳定健康发展。当前我国保险行业权益类资产配资比例低的主要原因是:权益市场波动加剧、投资收益不确定性高;公司治理体系不完善影响长期资金资本回报率;配套利好政策还不完善。

更多本行业研究分析详见前瞻产业研究院《中国保险行业市场前瞻与投资规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务