【行业深度】洞察2023:中国电子特种气体行业竞争格局及市场份额(附市区域竞争力、市场集中度、企业竞争力)

行业主要上市公司:金宏气体(688106)、巨化股份(600160)、昊华科技(600378)、雅克科技(002409)、华特气体(688268)等。

本文核心数据:电子特种气体行业竞争力评价;电子特种气体行业竞争梯队

1、中国电子特种气体行业竞争梯队

特种气体是为满足特定用途的气体,包括单一气体或混合气体。单一气体有259种,其中电子气体115种,有机气体63种,无机气体35种,卤碳素气体29种,同位素气体17种。其中电子特种气体在工业生产、电子信息产业中充当重要的角色。

我国电子特气企业大体上可分为三个梯队,第一梯队包括莱美国空气化工、普莱克斯-林德等海外龙头企业,技术先进、规模较大、知名度高;第二梯队包括华特气体、雅克科技等国内上市公司,有一定技术优势与知名度、规模持续扩大;第三梯队包括华特气体、正帆科技等受到业内认可的企业。

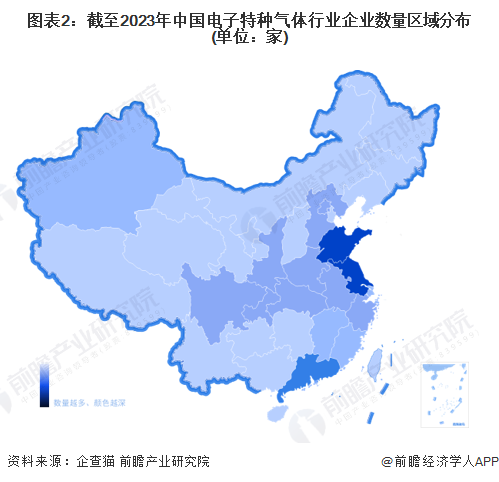

从我国电子特气产业链企业的区域分布来看,电子特气产业链企业主要分布在东部地区,其中以山东、江苏、广东省布局最为密集,浙江、河南等地分布数量也相对较多。

2、中国电子特种气体行业竞争者入场进程

从中国电子特种气体行业代表性企业竞争者入场进程来看,该行业代表性企业成立较早的是湖南凯美特气体股份有限公司,其成立于1991年,大多数企业是二十世纪九十年代开始成立的,雅克科技、华特气体等均成立于该时期。二十一世纪初成立的电机企业有侨源气体、杭氧股份等。从企业注册资本情况来看,中国环境保护较高,超过40亿人民币。

2、中国电子特种气体行业企业竞争格局

根据各家电子特种气体上市公司披露的电子特种气体生产及销售量情况分析,2021年的华特气体生产及销售量最高,2021年该集团特种气体量为分别为20.12万吨和19.06万吨。从电子特种气体业务的营业收入情况来看,杭氧股份电子特种气体业务收入超过65亿元,排名第一;华特气体为11.14亿元,排名第二。

4、中国电子特种气体行业企业布局

从各个企业相关电子特气业务的布局来看,企业侧重生产的气体种类与应用领域均有所不同,总体来看,企业主营产品在电力制造、集成电路、环保行业等应用较为广泛。

5、中国电子特种气体行业区域竞争格局

从代表性企业分布情况来看,江苏、浙江、上海等地代表性企业较多,主要为中游环节的电子特气制备企业与下游的半导体制备企业,比如集中于江苏省的金宏气体、南大光电、扬杰科技、天龙光电等。

6、中国电子特种气体行业竞争状态总结

从五力竞争模型角度分析,目前,我国电子特气属于工业气体中的新兴领域,替代品威胁较小;市场集中度高,现有企业竞争程度激烈;上游供应商一般为气体原材料领域和空分设备,行业后向一体化能力强,对上游原材料议价能力较强;相较而言,电子特气产品集中供给于高新电子工业,受下游需求影响较大,具备综合管理能力的头部企业对下游议价能力较好,但中小型企业的下游议价能力则较差,综合来看行业对下游议价能力一般。同时,因行业存在技术门槛较高,潜在进入者威胁较小。

综合行业五方面力量对比,可以看整体的竞争强度较大,行业处于结构调整期。根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,电子特种气体行业的竞争情况如下图所示:

更多本行业研究分析详见前瞻产业研究院《中国电子特种气体(ESG)行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务