【行业深度】洞察2025:中国铜冶炼行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

以下数据及分析来自于前瞻产业研究院铜冶炼研究小组发布的《全球及中国铜冶炼行业发展前景展望与投资机遇分析报告》。

行业主要上市公司:江西铜业(600362.SH)、铜陵有色(000630.SZ)、云南铜业(000878.SZ)、中国大冶有色金属(00661.HK)、紫金矿业(601899.SH)、西部矿业(601168.SH)、白银有色(601212.SH)、洛阳钼业(603993.SH)、中金黄金(600489.SH)、鹏欣资源(600490.SH)

本文核心数据:铜冶炼行业竞争梯队、铜冶炼企业市场份额、铜冶炼行业市场集中度、铜冶炼企业业务占比及概况、铜冶炼行业竞争状态总结

1、中国铜冶炼行业企业竞争梯队

中国铜冶炼企业按照2024年冶炼的产量规模划分可以得到,头部梯队为江西铜业,铜冶炼年产量在200万吨以上;第一梯队有铜陵有色、云南铜业和金川集团,铜冶炼年产量在100-200万吨之间;第二梯队代表有紫金矿业、大冶有色等,铜冶炼年产量在50万吨以上。

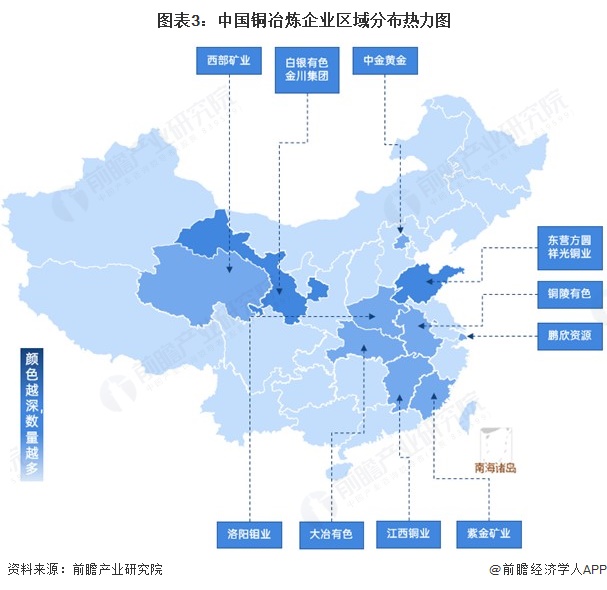

2、中国铜冶炼行业区域竞争格局

产业布局方面,中国铜冶炼产业正向沿海和资源地区聚集,除目前传统的江西、山东、安徽、甘肃云南等传统5大冶炼基地外,福建、广西已逐渐成为新的铜冶炼重要省份。2024年,江西省产量占比最大,规模达218.3万吨,占比为16.0%;其次为山东省,产量规模为165.7万吨,占比12.1%。

3、中国铜冶炼行业市场集中度

从中国铜冶炼行业企业产能集中度来看,2024年,CR3达到了43.40%,CR5为55.14%。综合来看,行业内企业产能集中度较高,头部企业主导行业走向。

从中国铜冶炼行业区域市场集中度来看,2024年,我国精炼铜产量前三的省份产能和占比达到了37.42%,前五省份产量和占比则达到了55.05%。我国铜冶炼行业区域集中度较高,以江西、山东、安徽等为代表的省份在我国精炼铜行业中处于优势地位。

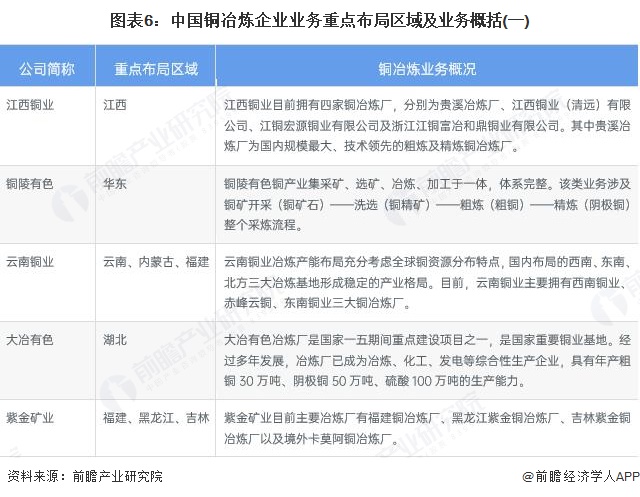

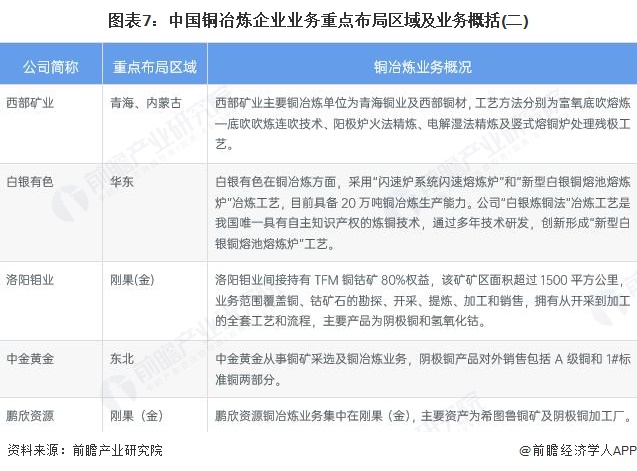

4、中国铜冶炼行业企业重点布局区域

目前,中国铜冶炼上市企业主要依托铜矿资源分布状况建立了铜冶炼产能布局,多数企业均在全国多地设立冶炼厂,提高产能供给水平。洛阳钼业、鹏欣资源两家企业则选择在铜矿资源丰富的海外地区建立冶炼在内的铜产业链布局。

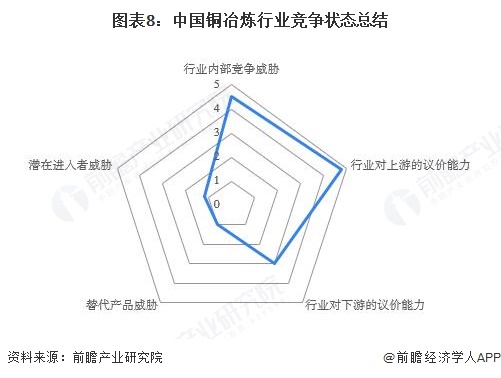

5、中国铜冶炼行业竞争状态总结

从五力竞争模型角度分析,上游供应商议价能力极强,全球铜矿资源集中于四大矿企,国内冶炼产能扩张加剧铜精矿供需失衡,加工费持续承压挤压利润空间;现有竞争者竞争激烈且集中度高,头部企业依托规模、技术及资源布局主导市场,中小产能因环保与合规成本加速退出;新进入壁垒极高,政策对能效、环保、智能化有严格准入要求,资源储备与技术积累难以短期复制;替代品威胁有限,铜的导电导热等特性在电力、新能源等领域不可替代,仅部分场景有铝等材料少量替代;下游客户议价能力两极分化,传统领域客户对价格敏感,而新能源等高端领域因产品定制化需求,企业议价主导权较强。整体行业竞争聚焦资源掌控、绿色转型与高端化升级,龙头企业优势持续巩固。

更多本行业研究分析详见前瞻产业研究院《全球及中国铜冶炼行业发展前景展望与投资机遇分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务