【行业深度】洞察2023:中国银行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:工商银行(601398.SH)、农业银行(601288.SH)、中国银行(601988.SH)、建设银行(601939.SH)、招商银行(600036.SH)、平安银行(000001.SZ)等

本文核心数据:竞争梯队;区域分布;前十五上市公司经营业绩分析;前十五上市公司利息收入、净息差;银行业市场份额;银行业市场集中度;前十五上市公司资本充足率;前十五上市公司不良贷款率;

中国银行业竞争梯队

银行业是我国金融体系的重要组成部分,在居民投资、储蓄方面发挥重要作用。根据各家上市银行的总资产规模,可将银行分为三大梯队。第一梯队为总资产大于10万亿元的上市银行,共有6家,分别为工商银行、建设银行、农业银行、中国银行、邮储银行、交通银行;第二梯队为总资产在1万亿元至10万亿元之间的上市银行,共有17家,包括招商银行、兴业银行、中信银行、浦发银行、民生银行、光大银行等股份行与规模较大的地方行;第三梯队为总资产在1万亿元一下的上市银行,共有19家,包括成都银行、长沙银行、重庆银行、贵阳银行、郑州银行、青岛银行、苏州银行等,第三敌对的银行主要为地方性银行。

注:该图表数据更新至2022年三季报

从地区分布来看,我国上市银行注册地主要分布在东部地区,其中北京、江苏两地注册的上市银行数量最多,分别为10家、9家。此外,我国中部地区以及西部地区部分区域注册有少量上市银行。

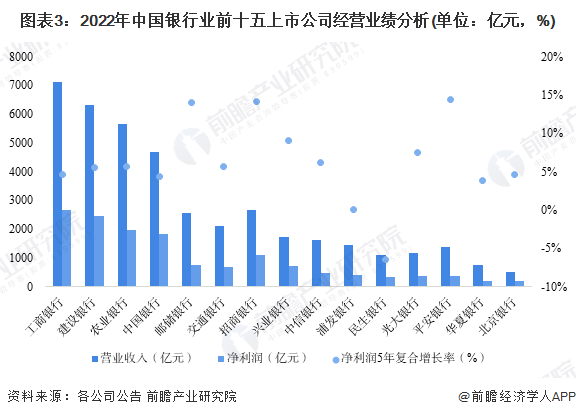

中国银行业上市公司排名情况

根据总资产规模,我国前十五家上市银行2022年前三季度的经营数据如下。其中,营业收入最多的为工商银行,2022年前三季度公司营业收入与净利润最高的公司均为工商银行,其营收为7113.92亿元、净利润为2665.10亿元。净利润5年复合增速较快的公司为招商银行与平安银行,分别达14.14%、14.44%,同时两家银行也是注册地位于广东省的上市银行。我国前十五家上市银行净利润5年复合增速多数位于5%-15%之间。

注:该图表数据更新至2022年三季报

根据总资产规模,我国前十五家上市银行2022年前三季度的盈利能力如下。其中,工商银行的利息收入最高,达9506.98亿元。我国六大国有银行在利息收入方面包揽行业前六,其中,前四大银行利息收入相比其他银行,具有断层式的优势。净息差方面,高净息差体现出良好的盈利能力,前十五上市银行中,平安银行净息差最高,达2.77%,其次为招商银行,为2.41%。

注:该图表数据更新至2022年三季报

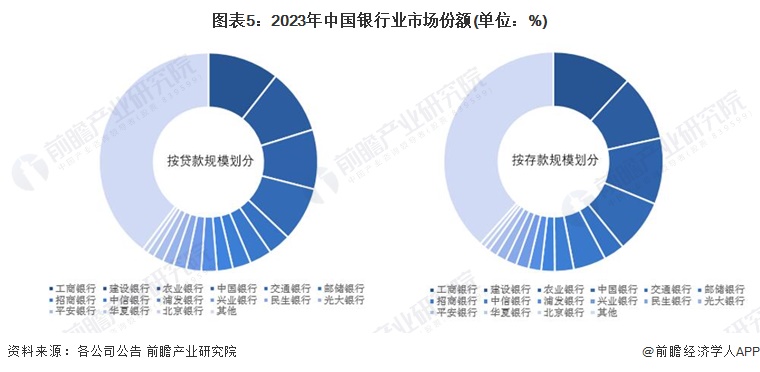

中国银行业市场份额

市场份额方面,按贷款规模来划分,以全国人民币贷款规模为贷款市场总量,我国银行业市场份额最大的为工商银行,市场份额达10.58%;按存款规模来划分,以全国人民币存款规模为存款市场总量,我国银行业市场份额最大的亦为工商银行,市场份额达11.80%。总体而言,我国银行业上市公司市场份额与总资产规模呈现出强相关性。

注:该图表数据更新至2022年三季报

中国银行业市场集中度

市场集中度方面,2021年我国银行业市场集中度按贷款规模、存款规模来划分,CR5(工商银行、建设银行、农业银行、中国银行、交通银行)分别为39.69%、43.80%,2022年前三季度,贷款市场CR5有所增加而存款市场CR5有所下降,具体分别为40.39%、42.20%。根据进一步分析,存款市场CR5下降的原因主要为招商银行存款市场份额有所增加,由3.05%增长至4.81%,在行业竞争激烈、产品同质化严重、其他上市银行市场份额保持1%以内变化的大环境下,实现存款市场份额相对较大的提升,具有较强的竞争力与发展潜力。

注:该图表数据为2021年三季报数据以及2022年三季报数据计算所得

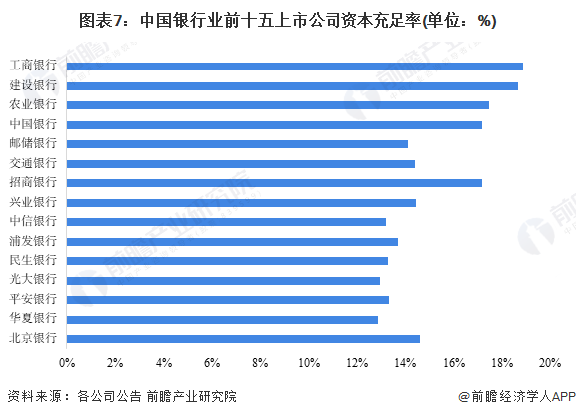

中国银行业企业布局及竞争力评价

从资本充足率来看,我国前十五上市银行中,资本重组率最高的银行为工商银行,2022年前三季度其资本充足率达18.86%。此外,建设银行、农业银行、中国银行、以及招商银行银行资本充足率表象较为优秀,均在17%以上。

注:该图表数据更新至2022年三季报

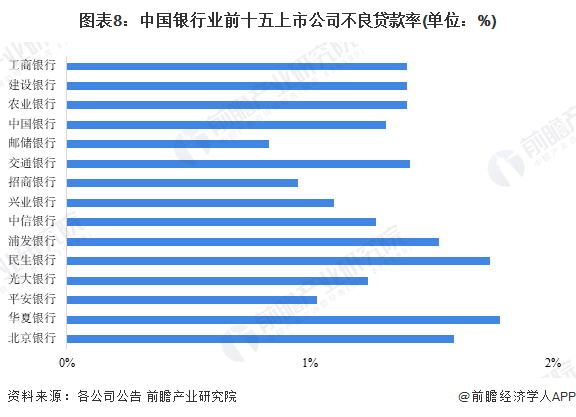

从不良贷款率来看,我国前十五上市银行中,不良贷款率表现较好的上市银行为邮储银行、招商银行,2022年前三季度不良贷款率分别为0.83%、0.95%,均在1%以下。总体来看,我国前十五家上市银行不良贷款率均在1.8%以下。

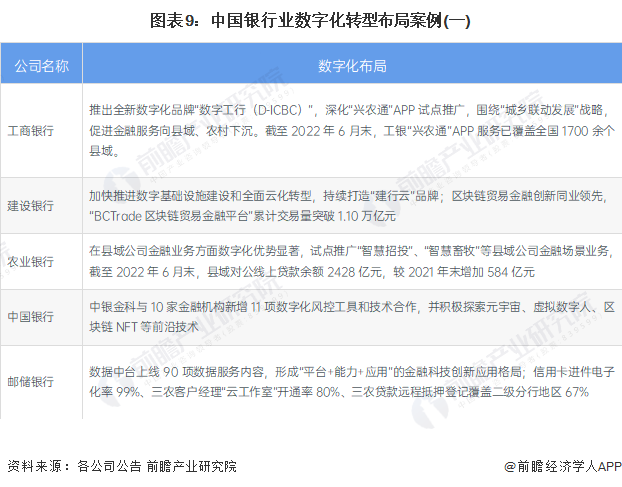

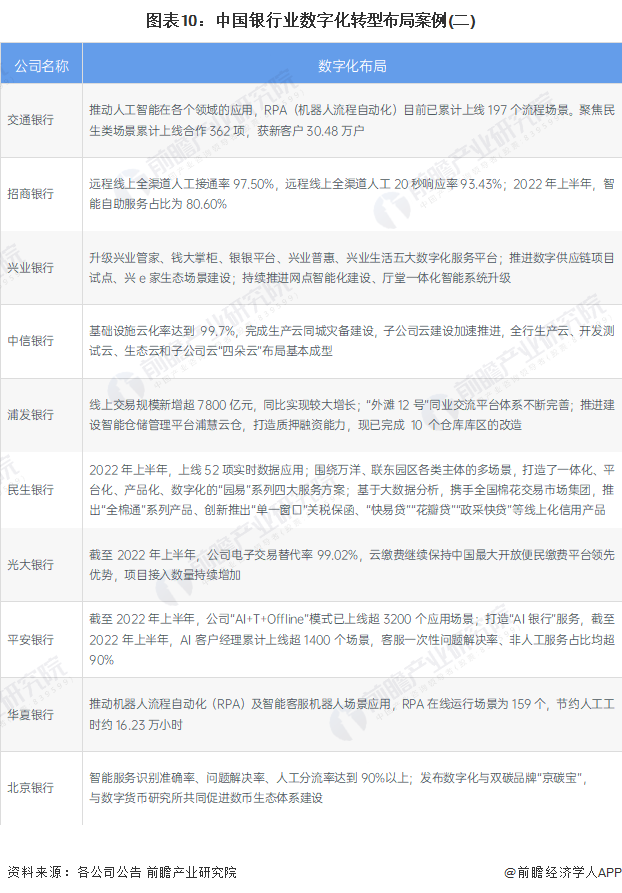

目前,我国银行业正在积极布局数字化转型升级,我国上市银行在数字化转型布局方面主要围绕手机银行、特定功能线上平台与app以及远程线上服务等方面展开,主要目的可概括为增加获客渠道、精准匹配客户需求以及提升业务效率等方面。

中国银行业竞争状态总结

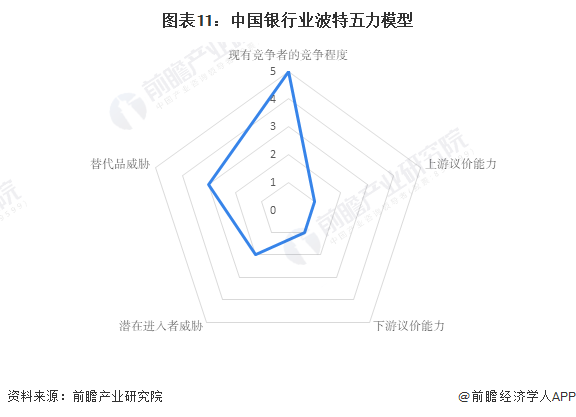

根据波特五力模型,我国银行业竞争格局体现为如下状态。从现有竞争者竞争程度来看,当前我国银行业竞争较为激烈,由于针对同一客户的需求存在不可叠加的特性,例如同一个人客户的资产是一定的,全额储存仅能在一家银行完成,或将资产分割为不同份,在不同家银行完成,但规模远小于单笔存入,故我国银行业目前竞争非常激烈。上游议价能力方面,银行资金来源视作上游,与之相关的指标为存款利率,而存款利率主要由国家层面及人民银行确定基准,叠加激烈的行业竞争,上游议价能力较为微弱。

下游议价能力方面,银行资金去向视作下游,与之相关的指标为贷款利率,同存款利率,贷款利率基准同样由国家及人民银行确定,故下游议价能力也较为薄弱。

潜在进入者威胁方面,由于我国银行业发展较为成熟规范,具有相当完备的进入准则,进入行业需具备一定规模的资产,具有较强的风险评估能力等,故行业壁垒较高。

替代品威胁方面,随着我国金融体系与金融产品的不断完善,股票、基金等理财产品正在吸引年轻人投资,而银行储蓄作为普遍意义上保本投资,在金融市场中存在不可替代的特性,故替代品威胁虽然存在,但威胁较小。

更多本行业研究分析详见前瞻产业研究院《中国银行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务