【行业深度】洞察2023:中国血液制品行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:天坛生物(600161);华兰生物(002007);上海莱士(002252);博晖生物(300318)等

本文核心数据:竞争梯队;市场份额;行业集中度;企业布局;竞争状态

1、中国血液制品行业竞争梯队

血液制品行业依据企业的注册资本划分,可分为3个竞争梯队。其中,注册资本大于50亿元的企业有上海莱士;注册资本在10-50亿元之间的企业有:华兰生物、天坛生物;其余企业的注册资本在10亿元以下,有远大健康、卫光生物与博晖创新等。

从产业链区域分布来看,目前单采血浆站的设立主要都分布在二三线城市,一线城市例如深圳也有设立单采血浆站,但是数量较少。具体情况如下:

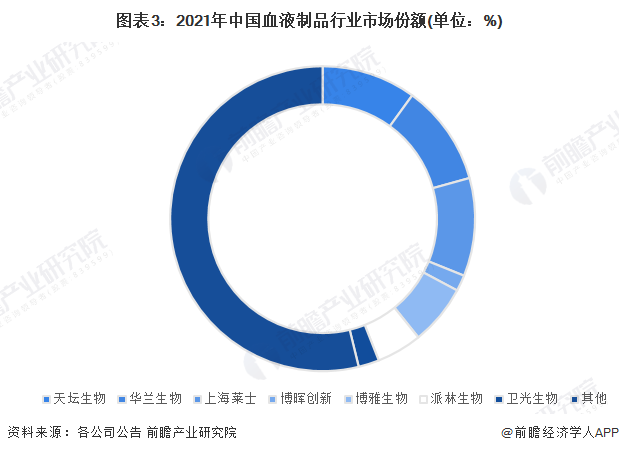

2、中国血液制品行业市场份额

中国血液制品行业龙头企业分别是华兰生物、上海莱士与天坛生物。2021年,华兰生物市场份额为10.7%,上海莱士市场份额为10.4%,天坛生物市场份额为10%。

3、中国血液制品行业市场集中度

由表中数据可知,2017年,中国血液制品行业市场集中度较高,CR3为33%,CR5为44.8%,CR7为51.2%。2018年,腰部企业发力,竞争变大,中国血液制品行业市场集中度有所下降。

2021年,中国血液制品行业CR3为31.1%,CR5为42.3%,CR7为46.2%,市场格局为寡占Ⅳ型,市场集中度较高,头部企业对市场有一定控制力。

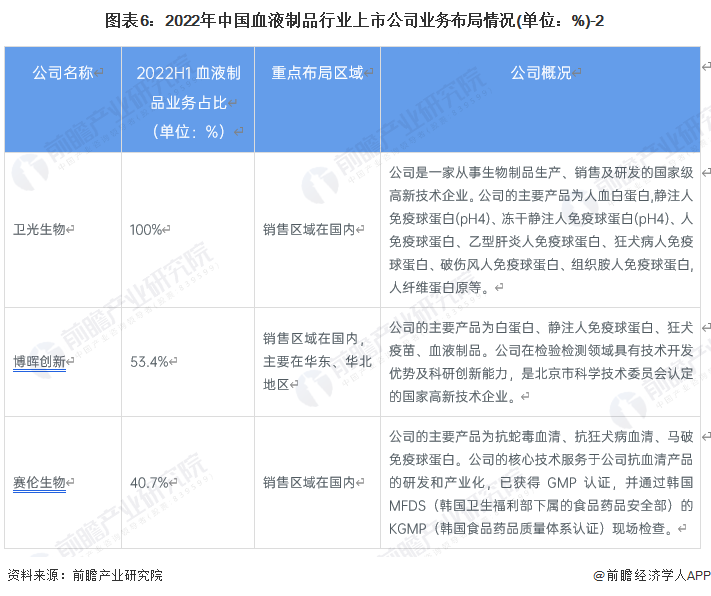

4、中国血液制品行业企业布局

从血液制品业务占比角度分析,2022年上半年,卫光生物、派林生物与天坛生物血液制品业务占比较多,分别为100%、99.9%与99.6%;从布局区域角度分析,中国血液制品上市企业销售布局主要在国内。

5、中国血液制品行业竞争状态总结

因血液制品的专用性较强、市场监管力度较严格,同时血液制品的需求缺口较大,血液制品行业供应商的议价能力较强;当前血液制品行业的供给很难覆盖现有需求,同时供应方产品标准化程度高,专用性高,行业消费者的议价能力较弱;由于我国血液制品行业企业规模经济效应较大,同时现有企业对关键资源具备一定的控制力,血液制品行业潜在进入者威胁较小;目前,血液制品作为医疗急救及某些特定疾病的关键药物,暂无明显替代品,行业替代品威胁极小;当前血液制品企业存在较高的进入门槛,同时现有企业数量并不多,所以认为,该行业整体竞争程度是偏弱的。

综上所示,中国血液制品行业竞争状态如下所示:

更多本行业研究分析详见前瞻产业研究院《中国血液制品行业产销需求与投资预测分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务