2023年中国宠物食品行业经营效益分析 盈利能力有所下降【组图】

宠物食品行业主要上市公司:中宠股份(002891.SZ);佩蒂股份(300673.SZ);路斯股份(832419.BJ);华亨股份(837995.OC)

本文核心数据:中国宠物食品行业上市企业净利润;中国宠物食品行业上市企业毛利率;中国宠物食品行业上市企业存货周转率;中国宠物食品行业上市企业资产负债率等

中国宠物食品行业经营情况

近年来,随着中国宠物行业的快速发展,中国宠物食品市场迅速扩张,巨大的市场规模给中国本土的宠物食品企业带来了更多的发展机遇。然而,与发达国家宠物食品龙头企业相比,我国宠物食品行业企业起步相对较晚,行业目前仍然处于发展阶段,中国本土宠物食品企业的市场占有率和盈利能力较国外成熟企业而言相对落后。

中国本土宠物食品上市企业较少,仅有4家,其中A股主板上市企业2家、新三板上市公司2家。本文利用宠物食品上市企业的经营效益分析整个行业经营效益。这4家本土宠物食品上市企业情况如下:

从我国宠物食品行业净利润水平来看,2016-2021年,2家宠物食品行业A股上市公司净利润总体呈波动变化,中宠股份净利润规模最大,且增速较快;2家宠物食品行业新三板上市公司净利润呈波动上升趋势,涨势相对缓慢。2021年,4家上市企业净利润均出现下滑,表明宠物食品行业利润规模萎缩。

中国宠物食品行业盈利能力

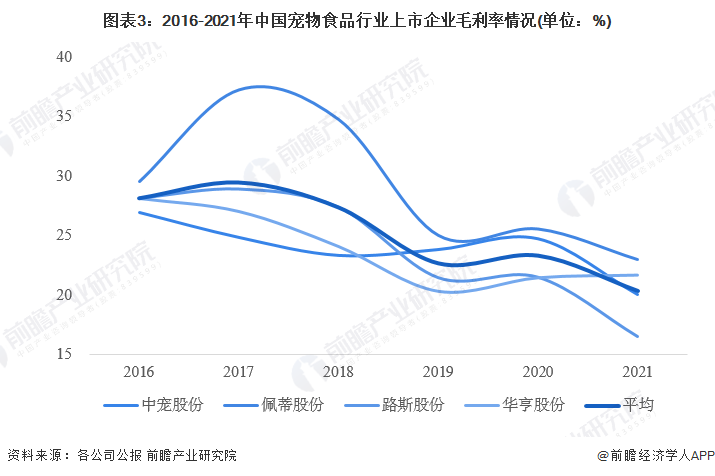

2016-2021年,中国宠物食品行业4家上市公司的毛利率均呈现逐年下滑的趋势,2021年行业平均毛利率为20.29%,较2020年下降3个百分点,毛利率下滑的主要原因是原材料价格上涨、国际贸易摩擦、税率波动、汇率波动等使得海外销售受到影响,压缩行业获利空间。

综合看来,我国宠物食品行业的盈利能力有待进一步提高。其中,我国宠物食品行业A股上市企业的盈利能力较新三板上市企业强。

中国宠物食品行业运营能力

从我国宠物食品行业存货周转率水平来看,2016-2021年,除华亨股份外,其余3家宠物食品上市企业的存货周转率差距不大,均维持在3-5次区间内波动变化。4家上市企业平均存货周转率均大于3,说明行业存货变现能力处于正常水平,行业的存货变现压力不大,但存货变现能力整体呈下降趋势。

2016-2021年,4家上市公司的应收账款周转率差距较大,其中路斯股份应收账款周转率较高,说明这家企业呆账、坏账风险较低。2016-2021年,我国宠物食品行业上市公司平均应收账款周转率波动变化,整体维持在8.5-10次区间内,处于较高水平,说明行业整体来看应收账款回收速度较快。

综合看来,我国宠物食品行业的应收账款周转速度较快,随着疫情防控逐渐稳定,行业的存货周转率也将逐渐恢复,行业的运营能力较强。

中国宠物食品行业偿债能力

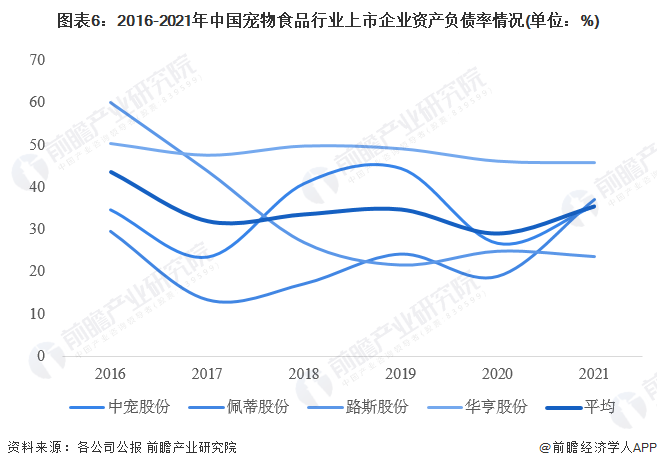

从我国宠物食品行业长期偿债能力来看,2016-2021年,4家宠物食品上市企业的资产负债率水平呈现波动变化,华亨股份的资产负债率相对较高。行业整体来看,我国宠物食品行业平均资产负债率水平总体呈波动变化,2021年为35.47%,较2020年有所上升,但保持在适当水平,行业长期偿债能力较强。

短期偿债能力方面,2016-2021年我国宠物食品行业平均流动比率呈现波动上升的态势,且从2016年的1.52上升至2021年的2.46,说明行业的短期偿债能力在不断增强。

综合看来,我国宠物食品行业的资产负债率适中,行业长期偿债能力较强;流动比率呈上涨趋势,行业的短期偿债能力有所增强。

更多本行业研究分析详见前瞻产业研究院《中国宠物食品行业市场需求与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务