2023年中国煤矿机器人行业竞争格局及市场份额分析 行业市场集中度相对较高【组图】

行业主要上市公司:郑煤机(601717);科达自控(831832)等

本文核心数据:中国煤矿机器人行业集中度等

行业竞争格局总体可分三大层次

总体来看,中国煤矿机器人行业市场竞争格局可以大致分为三大层次,即以郑煤机、中煤科工为代表的公司注册资金高于10亿的央国企,以天玛智控、山西科达、中信重工为代表的行业发展较好企业,以及以山西戴德、斯图加特等公司为代表的中小型企业。

不同细分产品布局企业存在差异

中国煤矿机器人行业应用场景方向大体可以分为五大方向,不同方向均有不同企业布局,详细情况如下:

行业市场集中度相对较高

由于目前在中国煤矿机器人生产领域上市企业数量相对较少,主要布局企业集中在煤矿机械生产制造领,整体行业市场集中度有限。2022年8月18日工信部等四部门公布的《农业、建筑、医疗、矿山领域机器人典型应用场景名单》中矿山入局企业大致体现中国煤矿机器人行业市场集中度情况。

在该典型场景中,煤矿领域相关机器人应用场景共有五大方向,即矿山作业机器人及系统,矿山安控机器人及系统,矿山与拿书、分拣、清理机器人及系统,矿山应急救援机器人及系统以及其他机器人及系统。在典型场景名单中,中煤科工集团沈阳研究院有限公司出现频次最高,达5次,其次为中信重工,出现频次为4次。根据各大企业出现的频次来大致估测,中国煤矿机器人CR3约为30%左右,CR5约为40%左右,市场集中度相对较高。

国内企业全球竞争市场主要集中在周边发展中国家

在煤矿机器人领域,以主要企业的海外布局来看,中国煤矿机器人企业海外销售市场主要集中在广大东南亚、中亚等发展中国家。

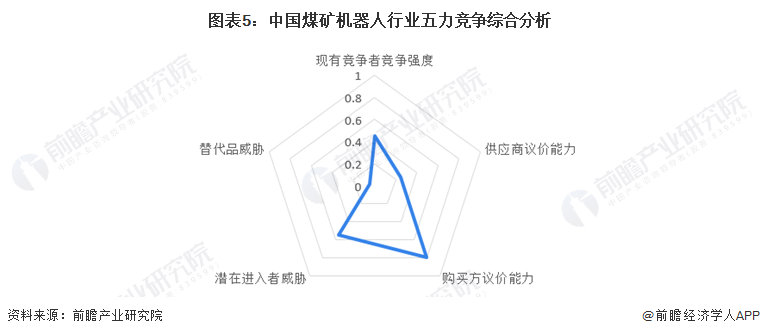

行业核心器件供应商议价优势最明显

根据波特五力模型,行业现有竞争者数量较少,行业发展处于初期阶段,市场现有企业竞争强度相对一般;行业总体对上游议价能力相对较弱,尤其是上游核心电子元器件供应商议价能力最弱;受到政策指引,煤矿产业智能化、绿色化、无人化发展转型前景广阔,煤矿机器人行业未来需求规模较大,但行业内供给主体相对有限,行业供小于求现象明显,市场为典型的“卖方市场”;行业吸引力较高,机器人生产企业进入行业较为容易,潜在进入者威胁一般;煤矿机器人是替代传统人力的智能化机械,目前市场上可以替代煤矿机器人在煤矿产业领域的智能化作用的产品较少,替代品风险相对较小。

根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,目前我国煤矿机器人行业五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国煤矿机器人行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务