【行业深度】洞察2023:中国热电联产行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:深南电A(000037);京能电力(600578);哈投股份(600864);惠天热电(000692);宁波能源(600982)等

本文核心数据:企业排名;企业售电/汽量;热电联产业务占比

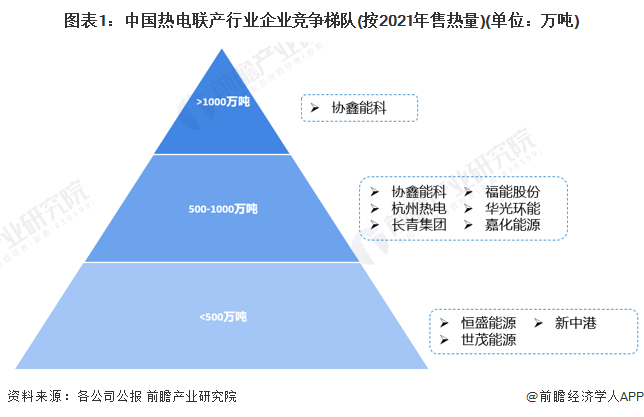

1、中国热电联产行业竞争层次

热电联产的上市企业越来越多,相关业务营收从数亿元至上百亿元不等。依据热电联产企业2021年的售热量划分,可分为3个竞争梯队。其中,热电联产业务售热量高于1000万吨的企业仅有协鑫能科;热电联产业务售热量收在500-1000万吨之间的企业有深南电A、富春环保和宁波能源;还有众多企业的热电联产业务发电量在10亿千瓦时以下,比如哈投股份、山东玻纤、新中港、杭州热电。

2、中国热电联产行业电力及蒸汽销量排名

根据2021年我国热电联产上市企业公布的电力及蒸汽销量情况,总结出该行业电力及蒸汽销量排名情况。据不完全统计,在热电联产行业中,电力销量最高的企业为京能电力,电销量为665.01亿千瓦时,其次为内蒙华电,电销量达530.19亿千瓦时;蒸汽销量最高的企业为协鑫能科,蒸汽销量达1616.91万吨,其次为福能股份,蒸汽销量达929.84万吨。

注:上述企业为热电联产上市企业,部分企业未公布其电力及蒸汽销量,因此该排名为不完全统计。

3、中国热电联产行业市场集中度

根据以上电力及蒸汽销量前十企业的数据,在电力排名中,前五家企业电销量总和达1898.30亿千瓦时,后五家企业电销量总和达131.01亿千瓦时,后五家销量之和仅不到前五家的十分之一,且前十名之外的企业电销量均不到10亿千瓦时,排名第一的京能电力2021年电销量达665.01亿千瓦时,相差超60倍,可见在电销量方面,热电联产市场集中度极高。

相同的方式对比来看,在蒸汽销量方面,前五家企业蒸汽销量总和为后五家销量的不到4倍,虽然市场集中度仍然较高,但相较于电力情况来看,市场集中度稍弱。但蒸汽销量排名第一的协鑫能科在2021年销售达1616.91万吨,其他企业蒸汽销量均不到1000万吨,断层较为严重,不过第一名之后的众多企业中,销售量呈阶梯式稳定下降,未有过大差距。

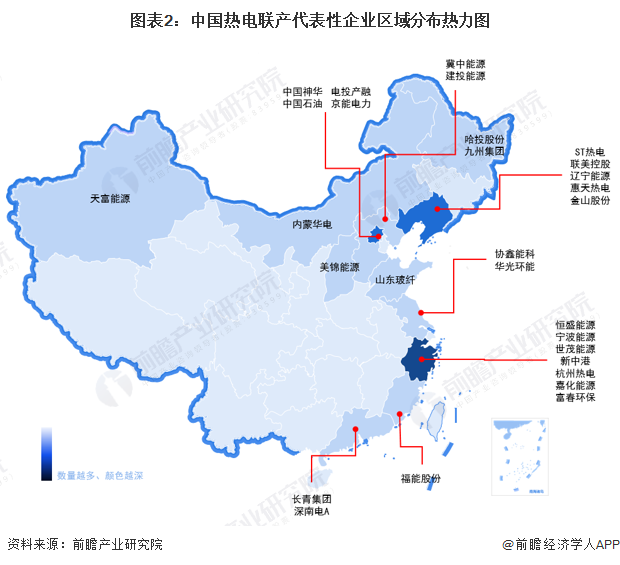

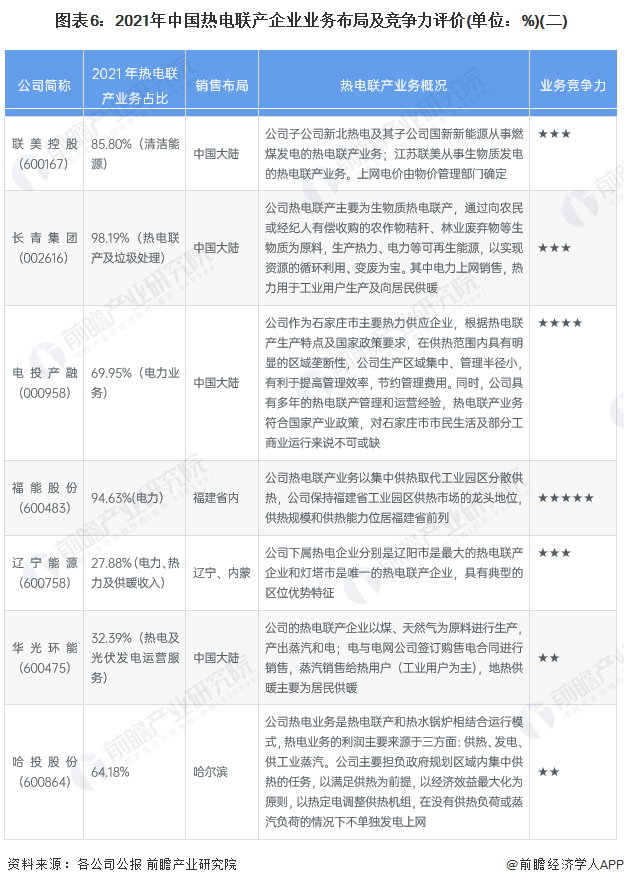

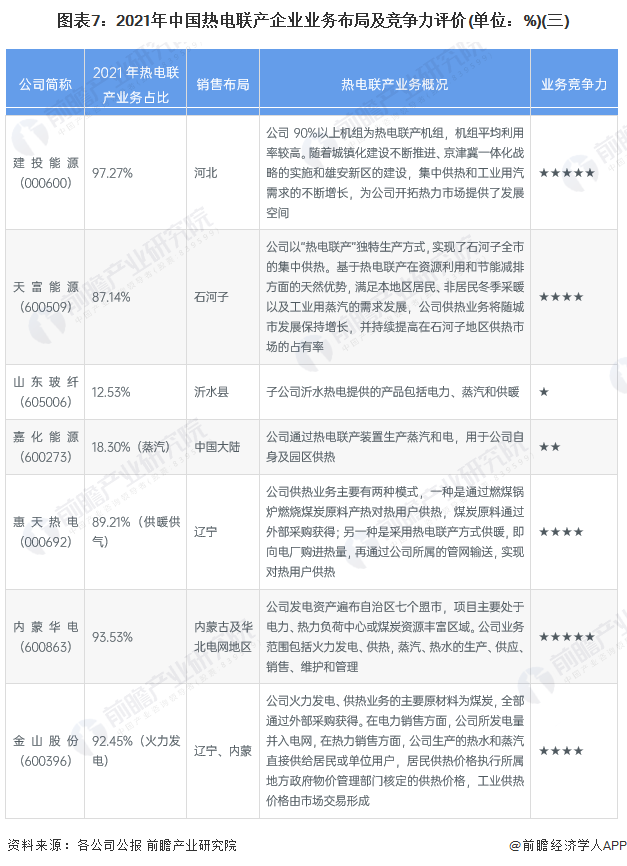

4、中国热电联产行业企业布局及竞争力评价

热电联产行业的上市公司中,大多数公司均布局在境内及公司所在地,恒盛能源、新中港、ST热电、协鑫能科等电力企业热电联产的相关业务占比较高。此外,大部分企业针对小部分特定区域或市进行供电及供热,受电力及蒸汽产量有限及较远传输将造成能量损耗影响,较少企业向其它地区供给。

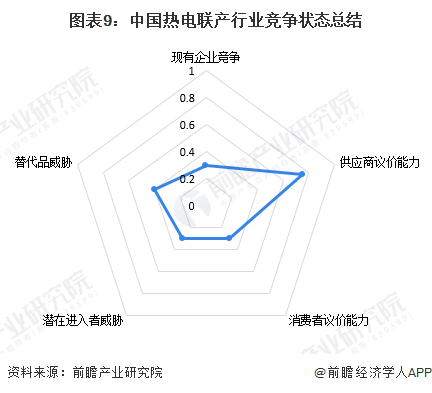

5、中国热电联产行业竞争状态总结

从五力竞争模型角度分析,目前,我国热电联产行业企业数量虽然在不断增长,但全国能源供给仍有不足,随着各行各业的进步,未来能源需求预计呈现继续增长的趋势,竞争并不激烈;在对上游议价方面,煤炭和天然气等产品受众多宏观因素影响,上游的议价能力较强;同样的,民众并不参与电力及供热的定价,下游议价能力较弱;在潜在进入者方面,市场仍需更多电力及暖气的供应,潜在进入者对目前市场的威胁较小;替代品方面,在碳中和的大环境下,燃煤的替代需求较高,但国家仍支持生物质发电等清洁能源,行业内对燃煤产品的替代性较高,但其他能源供给方式对热电联产的威胁一般。

更多本行业研究分析详见前瞻产业研究院《中国热电联产行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务