预见2023:《2023年中国餐厨垃圾处理行业全景图谱》(附市场现状、竞争格局及发展趋势等)

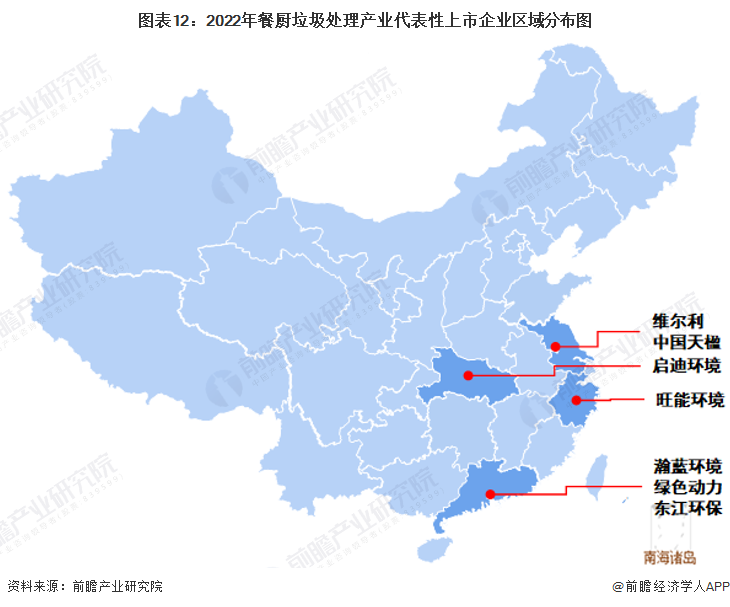

行业主要上市公司:维尔利(300190)、启迪环境(000826)、瀚蓝环境(600323)、中国天楹(000035)、绿色动力(601330)、旺能环境(002034)、东江环保(002672)等。

本文核心数据:行业发展、行业现状、行业前景

产业概况

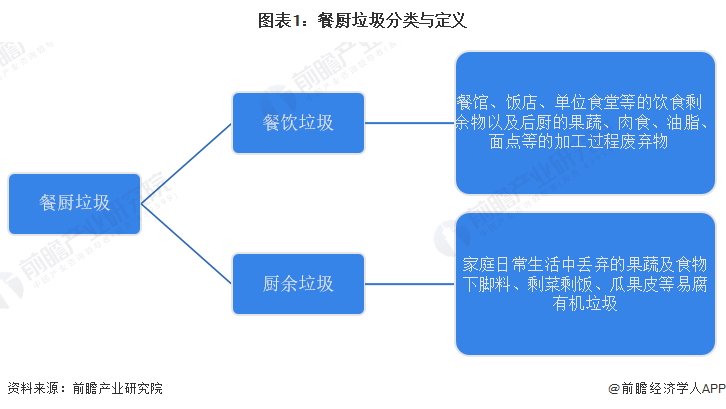

1、定义:主要分两大类

根据城市建设研究院牵头编写的《餐厨垃圾处理技术规范》,餐厨垃圾主要包括餐饮垃圾和厨余垃圾。餐饮垃圾指的是餐馆、饭店、单位食堂等的饮食剩余物以及后厨的果蔬、肉食、油脂、面点等的加工过程废弃物;厨余垃圾指的是家庭日常生活中丢弃的果蔬及食物下脚料、剩菜剩饭、瓜果皮等易腐有机垃圾。

无论是家庭产生的厨余垃圾,还是宾馆、饭店和单位食堂产生的餐饮垃圾,其成分多以可降解的有机物为主,包括主食所含的淀粉,蔬菜及植物茎叶所含的纤维素、聚戊糖,肉类食物所含的蛋白质和脂肪,水果所含的单糖、果酸及果胶(多糖)等;无机盐中以NaCl的含量最高,同时还含有少量的钙、镁、钾、铁等元素。其化学组成以C、H、O、N、S、Cl为主。

2、产业链剖析:下游产品应用广泛

餐厨垃圾处理产业链包含上游的设备生产商,中游的垃圾产生到最终处置,以及下游的产品应用。其中,餐厨垃圾从产生到最终处置经历收集、运输及处置三个重要环节,具有产生源高度分散、处置高度集中、产生量和品质随季节变化等特点。一般而言,餐厨垃圾的收集由专门人员每天在一定时间上门收集,用专门运输工具送至垃圾转运站,或者由餐厨垃圾产生单位将垃圾投入制定地点再由专人收集,最后由各个转运站运输到垃圾处理厂,经过垃圾处理厂处理之后形成最终产品。

我国餐厨垃圾处理业中参与企业较多。餐厨垃圾处理上游以万邦达、三盛环保、首创环保等膜、处理设备厂商构成,中游为餐厨垃圾处理主体企业,包括维尔利、瀚蓝环境、绿色动力等企业。下游以垃圾焚烧发电企业为主,包括上海环境、伟明环保等企业。

产业发展历程:五个主要阶段

我国的餐厨垃圾处理行业起于2007年,经历了试点探索阶段、试点验收阶段、质量提升阶段,再到近年来的与防疫结合,总共经历了如下五个阶段:

行业政策背景:行业试点范围不断扩大

随着地沟油、垃圾猪、非洲猪瘟等事件相继曝光和查处,餐厨垃圾处理问题逐渐进入公众视野,社会各界对餐厨垃圾的污染和危害日益关注和重视。在管理方面,近年来,国家相关部门发布了一系列政策法规,强化餐厨垃圾的全过程规范管理,并开展了资源化利用和无害化处理试点。各地管理办法也密集出台。目前,全国有300多个地方出台了餐厨垃圾管理办法,对适用范围、责任主体、收运和处置要求、违规行为处罚等内容作了相关规定。各地通过探索建立部门合作机制,实行统一收运、集中处理等方式,进一步对餐厨垃圾进行规范管理与综合整治,并不断强化监管力度,相关工作取得了明显成效。餐厨垃圾处理行业试点及验收历程如下:

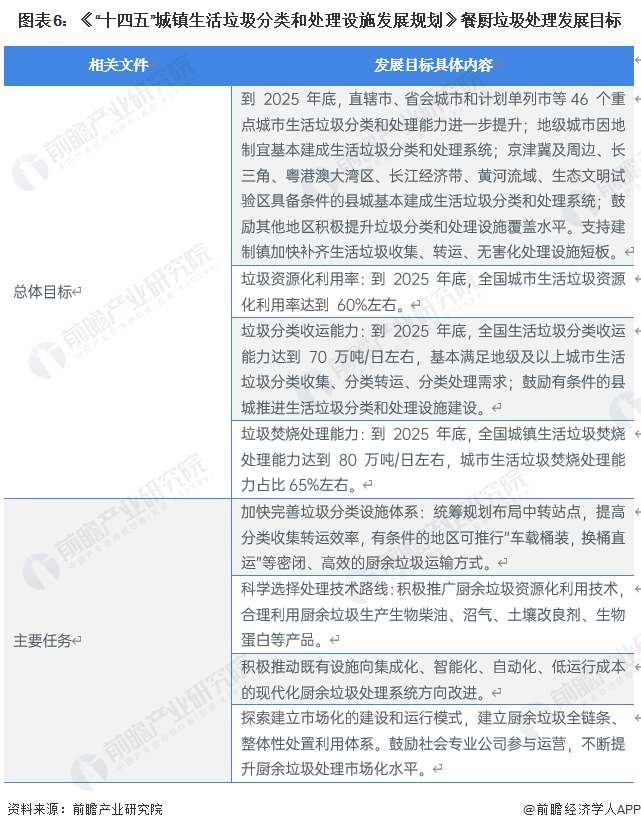

2021年5月14日,国家发展改革委、住房城乡建设部组织编制了《“十四五”城镇生活垃圾分类和处理设施发展规划》,规划中提到,统筹推进“十四五”城镇生活垃圾分类和处理设施建设工作,加快建立分类投放、分类收集、分类运输、分类处理的生活垃圾处理系统。

“十四五”时期,生活垃圾分类和处理设施建设进入关键时期。要加快推进生活垃圾分类和处理设施建设,提升全社会生活垃圾分类和处理水平。生活垃圾分类和处理设施是城镇环境基础设施的重要组成部分,是推动实施生活垃圾分类制度,实现垃圾减量化、资源化、无害化处理的基础保障。其中,与餐厨垃圾处理行业相关的政策如下:

产业发展现状

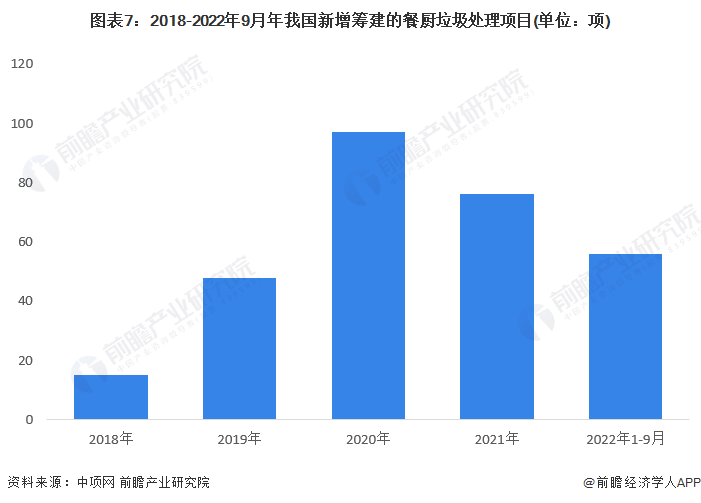

1、餐厨垃圾处理项目继续推进

据中项网统计数据显示,2018-2022年9月初,我国已披露的新增筹建的餐厨垃圾处理项目增长势头迅猛。2020年,我国新增筹建的餐厨垃圾处理项目97项,相比2019年增加了49项。2021年,我国新增筹建的餐厨垃圾处理项目76项,较2020年有所减少。2022年1-9月,我国新增筹建的餐厨垃圾处理项目有56项。

按区域分布来看,2022年1-9月,我国已披露的新增筹建的餐厨垃圾处理项目主要分布在华中地区和西南地区,数量均为12项,合计占比全国新增数量的21%。

2、餐厨垃圾处理设施建设向内陆地区扩张

2018年开始,我国餐厨垃圾处理设施建设逐步从东部沿海地区向内陆地区扩张。贵州、山西、海南等等地区的餐厨垃圾处理设施也陆续开始兴建。其主要原因为在东部沿海地区经过多年的探索,东部地区在政策的良好保障下,已经逐步建立起相对健全的运营模式,在收费机制、收运管理、补贴标准方面均已有突破,因而市场相对成熟,适合餐厨企业进一步布局。在东部沿海地区市场被群雄瓜分的同时,抢占先机转战内陆市场,便成为了部分成熟企业的优先选择。

3、餐厨垃圾处理规模持续扩大

根据住建部数据显示,截至2020年底,全国46个重点城市厨余垃圾处理能力已从2019年的3.47万吨/天,提升到6.28万吨/天,生活垃圾回收利用率平均为30.4%。根据招投标数据显示,2021年全国76个新增餐厨垃圾项目中,共有54个餐厨垃圾项目公布处理规模,合计8257.5吨/日,平均单个项目为152.92吨/日,因此按比例测算,2021年我国新增餐厨垃圾项目处理规模约1.16万吨/日。2022年上半年公布的56个项目的合计处理规模大约为0.41万吨/日。

产业竞争格局

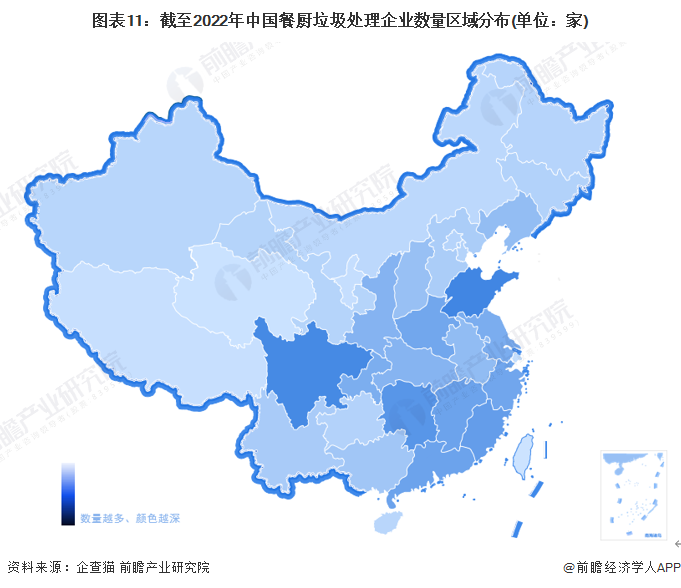

1、区域竞争:山东和四川企业数量最多

从餐厨垃圾处理企业地区分布上来看,目前中国餐厨垃圾处理企业主要分布在东部与南部地区,特别以四川和山东为代表。截至2022年12月17日,四川共有相关餐厨垃圾处理企业数219家,山东则有228家。

注:企查猫数据截止到2022年12月17日

从代表性企业分布情况来看,我国餐厨垃圾处理代表企业分布在江苏、浙江、广东等沿海省市,以及湖北等内陆省市。

2、企业竞争:瀚蓝环境处理能力领先

目前,布局了餐厨垃圾处理业务的上市企业中,瀚蓝环境的餐厨垃圾处理能力遥遥领先于其它企业。餐厨垃圾处理产业链上的其它代表性企业业务布局及竞争力情况如下:

从中国餐厨垃圾处理行业竞争格局来看,2021年,瀚蓝环境餐厨垃圾处理能力为3069吨/日,占餐厨垃圾总处理规模的4.13%,旺能环境餐厨垃圾处理能力为2720吨/日,占比3.66%。总体来看,餐厨垃圾处理市场集中度较低。

产业发展前景及趋势预测

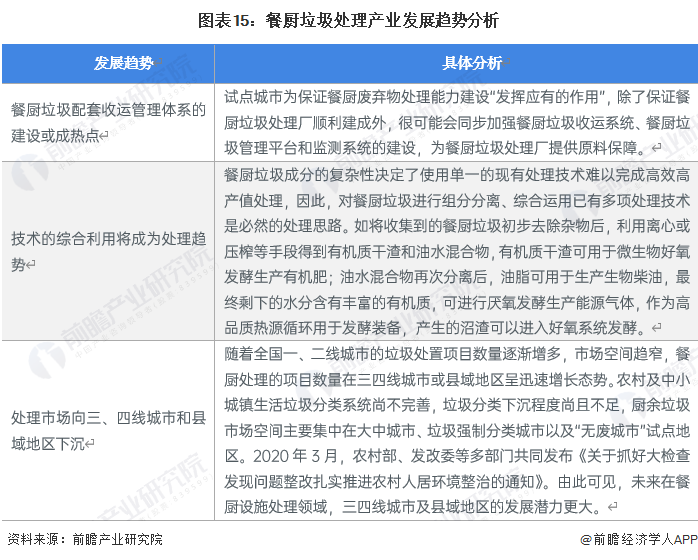

1、餐厨垃圾处理行业发展趋势:处理市场下沉

近年来,我国餐厨垃圾处理管理能力不断提升,技术应用不断成熟,处理市场向三、四线城市和县域地区下沉。

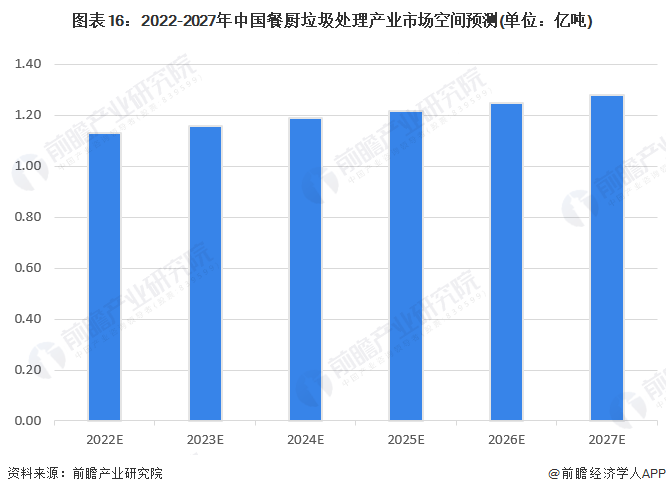

2、餐厨垃圾处理行业前景预测:2027年市场空间超过1.28亿吨

从我国餐厨垃圾的产生量来看,2021年为1.1亿吨,约30.18万吨/天;根据住建部数据显示,截至2020年底,全国46个重点城市厨余垃圾处理能力约6.28万吨/天,仅能消纳餐厨垃圾产生量的20%左右,我国餐厨垃圾处理存在较大的市场空间。

我国餐厨垃圾的产生量逐年增加,2015-2021年的年复合增长率为2.88%。虽然我国未来人口规模或将有所降低,但是随着人民环保意识的增强,预计我国在2022-2027年期间餐厨垃圾产生量年复合增长率约为2.5%,因此2022年我国的餐厨垃圾市场空间为1.13亿吨。到2027年我国的餐厨垃圾市场空间超过1.28亿吨。

更多本行业研究分析详见前瞻产业研究院《中国餐厨垃圾处理行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务